Избранное трейдера Расим Касимов

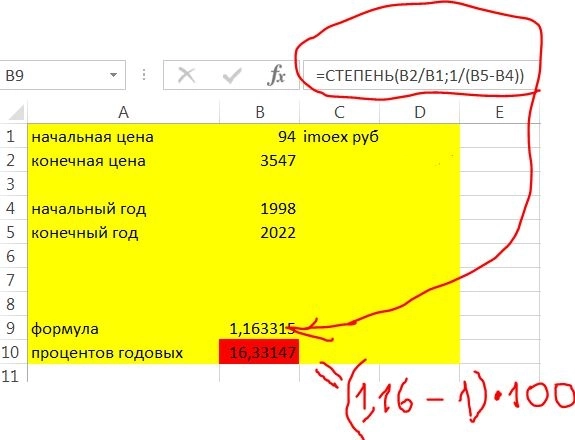

Россиянам нет смысла вкладываться в валюту? Акции российских компаний растут приблизительно с такой же скоростью в долларах как SP500.. подсчёт

- 11 февраля 2022, 19:16

- |

российские акции росли с 1998 года по 2022 год со скоростью 8,17% годовых в долларах (в рублях 20%) ( смотрел по стоимости ПАЯ ПИФ АТОН Петр столыпин, у них история длинная, с 1998 года есть график)

а индекс SP500 рос за этот же период со скоростью 6,5% годовых в долларах! ( в рублях 17,5% = 11+6,5)

Сам по себе доллар рос по отношению к рублю за этот период 11% годовых.

Золото 19,8% годовых в рублях.

Если взять индекс IMOEX и перевести в доллары, то получается примерно 5% годовых ( в рублях 16%), но этот индекс не учитывает дивиденды, поэтому с дивидендами ближе к правде получается ПИФ Атон Петр столыпин.

www.aton.ru/mutual-funds/pyotr_stolypin/

На тему надежности АТОН я не знаю, есть аналогичное у Банка ВТБ например фонд VTBX, но его история короткая.

Расчет по формуле сложного процента ( реинвестирование, капитализация): вот таблички..

( Читать дальше )

- комментировать

- 321 | ★2

- Комментарии ( 5 )

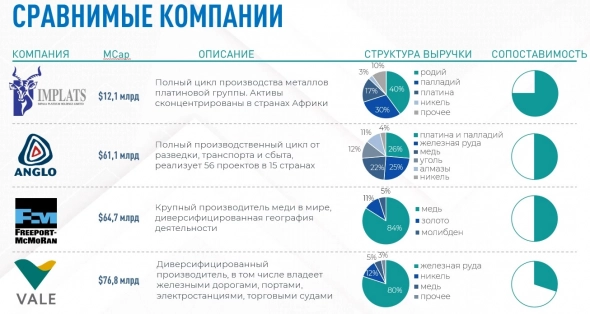

Сколько должен стоить Норникель?

- 03 февраля 2022, 14:21

- |

У Норникеля нет аналогов в России.

Однако есть несколько иностранных компаний-конкурентов, которые относительно похожи по капитализации и портфелю добываемых металлов: Impala Platinum, Anglo American, Freeport-McMoran, Vale.

Сравнительный анализ на слайде.

В последней колонке мы дали свою оценку, какие из них наиболее близки к Норникелю.

На втором слайде анализ мультипликаторов.

( Читать дальше )

В 2021 году на территории России было продано 2254 новых электромобиля

- 31 января 2022, 22:22

- |

Аналитическое агентство «Автостат» обнародовало свежую статистику по российскому рынку электромобилей: спрос на такие транспортные средства за минувший год значительно увеличился, но в количественном выражении продажи всё равно остаются на очень низком уровне.

80% всех купленных россиянами в 2021 году новых электрокаров пришлось на 10 субъектов РФ. Это выяснили эксперты аналитического агентства «АВТОСТАТ», обработав соответствующие данные АО «Электронный паспорт».

Больше всего электромобилей в прошлом году приобрели жители Москвы – 924 экземпляра. Это соответствует 41% от общего количества. Второе место, с огромным отставанием от лидера, занимает Санкт-Петербург, где было куплено 255 электрокаров. Немного Северной столице уступает Московская область, результат которой составил 238 единиц.

Кроме столичных субъектов, в ТОП-10 крупнейших региональных рынков электромобилей по итогам 2021 года также попали:

Краснодарский край (109 шт.), Свердловская область (65 шт.), Татарстан (63 шт.), Новосибирская область (50 шт.), Приморский край (32 шт.),

( Читать дальше )

Про негативное мышление Мартына

- 29 января 2022, 13:04

- |

Он открывается во многих историях и сюжетах.

Одни из самых древних откровений у царя Соломона:

- И предал я сердце мое тому, чтобы познать мудрость и познать безумие и глупость: узнал, что и это — томление духа; потому что во многой мудрости много печали; и кто умножает познания, умножает скорбь

- И возненавидел я сам весь труд, над чем я трудился под солнцем, потому что оставлю его человеку, что будет после, и кто знает, мудрый ли он будет или глупый, — а будет владеть моими трудами.

- Все дни человека — печаль, и заботы его — это скорби.

Согласно царю Соломону, знания умножают печали, так как любое знание так или иначе порождает размышления, в том числе и нерадостные; отсутствие же размышлений не может породить печали.

В этом плане высказывание можно сравнить с известным высказыванием, что «полностью счастливы бывают только дураки».

Кроме Соломона, бесчисленное количество учёных и философов задавались таким вопросом и пытались ответить на него. В отечественной литературе это раскрывается в произведениях Толстого, Грибоедова и Салтыкова-Щедрина.

Резюме таких размышлений сводится к торгу и компромиссу со своей совестью и знаниями: можешь ли ты быть счастливым, когда на Земле творится беспредел и зло?

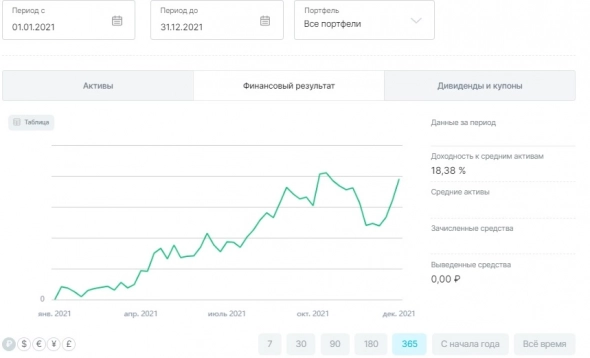

Как накопить на пенсию или до пенсии 10 лет. Часть 5-0

- 21 января 2022, 15:29

- |

О пенсии мы начинаем задумываться, как правило, за 3-5 лет до её наступления.И тут начинается беготня. А если оставались до этого момента волосы, то они начинают теряться в этой беготне и потом находятся в носу, ушах, на спине.

В мае 2022 года будет уже 5 лет как я формирую дивидендный портфель, который станет моей пенсией. Не в том смысле, что я перестану работать, а в том, что я буду тратить дивидендные поступления на текущую жизнь и смогу заниматься тем, что мне интересно и пуская приносит меньше денежных средств, зато мозг будет свободен от поисков “Где ещё заработать денег”, а также боязни потерять работу.

Чтобы вы поняли, то пенсия — это не должен быть конец трудовой деятельности. Иначе тело начнёт чувствовать свою бесполезность и будет увядать с ускорением. Поэтому важно продолжать приносить пользу не только себе.

( Читать дальше )

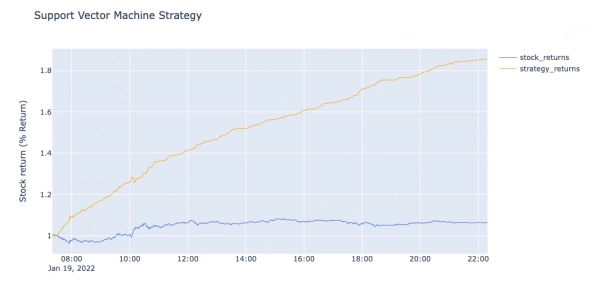

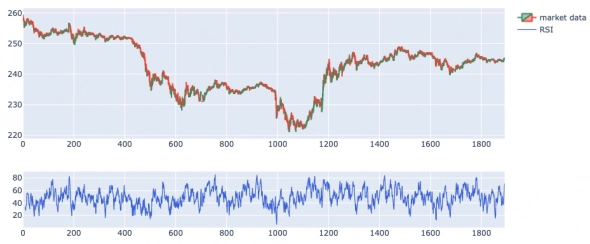

Пассивный доход с прибыльным алгоритмом машинного обучения (+8% на Сбере за день)

- 19 января 2022, 22:40

- |

Всем, привет, давно в бэклоге лежала статья, но руки не доходили перепроверить данные на примере нашего рынка и ввиду сильной волатильности в последние дни имея работающего да же простого робота можно было бы неплохо заработать, но это как то не интересно/не спортивно и хотелось именно ML, так как без ML простой робот без волатильности начинает стабильно сливать, проверено на бэктестах еще давно.

Обучил сеточку минутками за 18-е число и торговал бэктесом 19-е число доходность по бэктестам 85,6%

Свечи

( Читать дальше )

- комментировать

- 12.7К |

- Комментарии ( 19 )

Вот есть же люди в наше время

- 11 января 2022, 03:22

- |

Вообще-то, мой блог — он про стратегические инвестиции.

Но иногда, я пишу про здоровье.

И вот, сегодня вечером, я расскажу Вам историю, которая не только отличается неиллюзорной духоподъемностью, но и может решить некоторые проблемы с Твоим здоровьем, аноним.

Если вы близки к тому, что потерять веру в человечество, то вот вам история чувака по имени Берри Маршалл.

История пересказана, как я ее понял, а я страдаю многими когнитивными искажениями, так что, извините, если не очень академично.

Испокон веков считалось, что такие заболевания, как язва желудка, 12-перстной кишки и гастрит – вызываются субстанцией по имени НЁХ.

То есть, никто не знал, чем они вызываются. То ли нервами, то ли беспонтовой жизнью, то ли наличием тещи.

Лечить предполагалось нарзаном, ессентуками, боржоми, если это не помогает – то кефиром, а если и это не помогает – то операцией под общим наркозом.

( Читать дальше )

Система BWS: статистика за 2020 год

- 30 декабря 2021, 17:44

- |

Система BWS: статистика за 2020 год

Да, я не опечатался, наконец-то я посчитал статистику за 2020 год! Все подводят итоги 2021 года, а я наконец-то собрался с силами и посчитал статистику лучших бумаг недели за 2020. Сам в шоке от себя, это надо же быть таким ленивым! В следующий раз, когда вам будет казаться, что вы все откладываете на потом, вспомните меня, и вы поймете, что по сравнению со мной вы просто умница и молодец! )))

Таблица 1. Статистика системы BWS за 2020 год.

Интересно, есть еще кто-нибудь на смартлабе, кто регулярно пишет здесь посты, выкладывает какие-то сигналы или системы и, получив такие фантастические, не побоюсь этого слова результаты, целый год молчит об этом в тряпочку?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал