Избранное трейдера Расим Касимов

Как предсказывать краткосрочные падения индекса Мосбиржи (коэффициент корреляции 0,82)

- 21 июня 2024, 11:12

- |

КАК СПРЕДЕЛИТЬ, ЧТО СЛИВАЮТ ВАЛЮТУ

(СООТВЕТСТВЕННО,

ВЫСОКИЙ РИСК

КРАТКОСРОЧНОГО ПАДЕНИЯ ИНДЕКСА МОСБИРЖИ).

См. вечные фьючерсы в QUIK в столбце «ставка переноса»

CNYRUBF

USDRUBF (c 24 июня)

EURRUBF (c 24 июня)

«Ставка переноса» — это текущее значение фандинга, как если бы сейчас было 19-00.

Если фандинг отрицательный, то агрессивно продают на валюту.

Если фандинг положительный и существенно выше среднедневного, то высокий спрос на валюту.

Коэффициент корреляции индекса Мосбиржи с курсом доллара ЦБ РФ = 0,82

(с 11 01 2022 по 20 06 2024, по дневным).

Сейчас ставка переноса CNYRUBF минус 0,039, поэтому оптимизм по индексу Мосбиржи на открытии слили.

Краткосрочно.

Как на этом заработать на ФОРТС на валютных расхождениях, обсуждаем в VIP чате.

С уважением,

Олег

- комментировать

- ★4

- Комментарии ( 7 )

Легендарный биржевой трейдер TATARIN раскрыл секретные параметры своей торговой стратегии

- 11 октября 2023, 13:20

- |

В феврале этого года вышло интервью с суперуспешным и суперстабильным трейдером, пятикратным победителем чемпионата по трейдингу «Лучший частный инвестор» Ильнуром (ник TATARIN). Я сделал небольшой мотивационный конспект с основными параметрами его торговой системы и основными тезисами...

👉Золотые слова: “Мыслей переехать (из российской глубинки) нет. Дом лучше. Ты всех знаешь, тебя все знают. Рядом родители, близкие, родные. А путешествовать можно всегда”. Уважаю!

👉Раньше в месяц зарабатывали 120 тысяч, и счастливые с друзьями в боулинг ходили. А сейчас колебания счета в день 150-200 тысяч.

👉Главный секрет успешного трейдинга — следовать системе, учиться на ошибках

👉Торгует системно. 7-8 стратегий есть. Торгует только российские акции.

_

_

Параметры торговой системы

👉Новости не читает. Смотрит график и волатильность. Торгует первый час торгов и последние два часа (17:00-18:45). Остальное время — свободное время.👉Долго акции не держу, беру верные 3-4% движения

👉Ловит импульс. Сделка может быть 1,5-2 минуты, может 5. До 20 минут. Даже часами сделки не держит, психологически сложно терпеть колебания вниз-вверх. Достаточно взять даже 1% из 10% движения за день, уже хорошо.

👉Использует 1 минутный график

👉Торгует активные бумаги. Люблю, когда акция выросла на 7% за день, потом проторговка на несколько часов, потом когда выход из проторговки, беру на пробой на все плечи (пример — Сургут-ао 2021 год)

👉Торгует с фикс брокерской комиссией 30 тыс руб в мес

👉Рекордная сделка — брал Газпром на 30 млн руб перед выходом новости про дивиденды (2022)

👉Ведет статистику счета в Экселе.

👉Торгует вечерку. 70% сделок переносим через ночь и через выходные. Закрываемся сразу в другой день.

👉«Мы познали рынок». Нового уже ничего не появится. Все разобрали, что должны. Упёрся в потолок, нового не ищем, просто зарабатываем.

👉В акции не инвестирует

_

_

Риск-Менеджмент

👉Стоп не ставлю, выхожу только руками. Когда вхожу в сделку, я смотрю в стакан — об кого я могу уйти. Средний убыток 0,5% на сделку, а прибыль составляет 0,5-1%. Соотношение прибыль/риск от 1/1 до 2/1.( Читать дальше )

Рецензия на книгу о Джиме Саймонсе: основателе фонда Medallion с средней доходностью в 66% годовых

- 13 июля 2023, 14:07

- |

Джим Саймонс — легенда инвестиций и трейдинга, настоящий квант с математическим образованием и подходом. Фонд под его управлением по доходности гораздо круче Баффета, Сороса и Линча вместе взятых, Medallion на долгосрочном периоде пока никто не смог обогнать.

Прочитал книгу — выписал самые интересные тезисы. Как человек с похожим бэкграундом и складом ума — получил удовольствие:

👉 Начиная с 1988 года, флагман компании Renaissance, хедж-фонд Medallion, показывает среднюю годовую доходность 66%, а его прибыль от торговых операций превышает 100 миллиардов долларов. Ни один инвестор так и не приблизился к хотя бы похожим показателям. Уоррен Баффетт, Джордж Сорос, Питер Линч, Стив Коэн и Рэй Далио — все они уступают ему в этом вопросе

👉 Управленцы со степенью MBA когда-то с насмешкой относились к мысли о том, что при инвестировании следует опираться на научный, системный подход. Они были уверены: при необходимости можно всегда нанять кодера. Сегодня программисты говорят то же самое об управленцах со степенью MBA, если вообще о них вспоминают.

( Читать дальше )

Разумный инвестор. 10 лет

- 01 июля 2023, 23:06

- |

Сначала они тебя не замечают, потом смеются над тобой, затем борются с тобой. А потом они покупают акции Системы.

Десять лет назад я начал публичный проект «Разумный инвестор», целью было показать, что при помощи инвестиций реально сколотить капитал и обрести финансовую независимость. В те времена инвестициями мало кто занимался в России.

Название «Разумный инвестор» выбрал, по той причине, что в начале проекта критериями отбора были правила Бенджамина Грэма из Разумного инвестора. Я их проверил на истории и решил реализовать в жизни.

Вот первый пост проекта Разумный инвестор на сМартЛабе

Проект «Разумный инвестор». Россия – страна возможностей!!! Июль 2013 года

Позже я отказался от данных фильтров Грэма, сейчас иначе отбираю компании в портфель. На прошлой конференции сМартЛаба об этом рассказал.

( Читать дальше )

Простые финансовые модели для прогнозирования цен акций

- 22 июня 2023, 19:37

- |

Простые финансовые модели для прогнозирования цен акций.

Существует множество моделей, которыми пользуются финансовые аналитики для оценки компаний, в них вы должны: дисконтировать денежные потоки, искать бета коэффициенты, рассчитывать коэффициенты для различных рисков, в общем, заниматься больше «астральной» деятельностью, чем аналитической. Сам же я склоняюсь к тому, что чем проще финансовая модель, тем лучше она может быть понята и применена. Простые модели имеют меньше возможности для ошибок и позволяют быстро получить результаты. Они также более прозрачны и могут быть более легко объяснены заинтересованным сторонам, таким как инвесторы.

В данной статье я хочу продемонстрировать несколько простейших финансовых моделей, которыми я активно пользуюсь для определения справедливой цены бумаги, с которыми разберется даже первоклассник. После прочтения вы сможете сами прогнозировать справедливые цены бумаг и совершать прибыльные сделки.

Для начала мы научимся определять справедливую цену компании из добывающей отрасли(майнеры). Добывающие компании самые простые для анализа, по сути, они просто копают землю и продают полезные ископаемые, которые в ней залегают.

( Читать дальше )

Озон дивиденды вложил в свою конференцию

- 06 июня 2023, 16:24

- |

Озон решил вложить деньги в конференцию и запулил стоимость своих расписок на +3%

Озон решил отметить пятилетие собрав большую конференцию со своими продавцами и инвесторами. Провёл встречу и ответил вопросы зрителей.

- Сегодня каждый 6-ой рубль тратится онлайн

- 3/4 заказов идут через маркетплейсы

- 72 млн покупателей в рунете и 37 млн из них совершают покупки на Озоне

- с 2019 года продажи Озон выросли в 10 раз (в регионах в 14 раз)

- рост продаж в рублях составил 45х

- к 2027 году рынок вырастет в 3 раза

- Озон выйдет на рынок Кыргызстана и Армении

- Мы увеличиваем сеть ПВЗ

( Читать дальше )

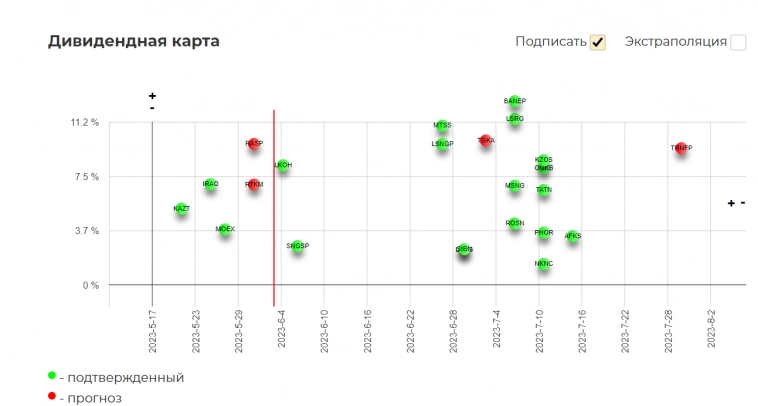

Дивиденды сезона 2023-2024

- 02 июня 2023, 10:39

- |

Собрал текущие решенные дивиденды этого сезона. По Распадской див который бы могли заплатить, если бы материнская компания переехала в РФ. По Магниту если бы подняли деньги с Тандера. Версии разняться от технической невозможности из-за не полного кворума, до желания занизить цену, чтобы выкупить с дисконтом инорезов.

По ТГК1 так же дивиденд, который бы могли заплатить. (редакция после публикации)

В виде таблицы.

( Читать дальше )

Как правильно инвестировать часть1.

- 30 мая 2023, 07:05

- |

Что делают люди не правильно ?

Они покупают то что уже выросло и продолжают это делать.

Не так давно до СВО народ тарил сбер по 270+

и НЛМК по 230+

А почему, это психология. Люди завистливы и жадны и хотят присоединится к чужому успеху." Поэтому садятся в поезд который давно уехал.

Сейчас это Лукойл

посмотрите на макд где находится индикатор ?

и вот когда надо было брать

, но точно не сейчас

****

Смотрите на недооцененное.

МакД должен выглядеть хотя бы так

( Читать дальше )

Как выбирать акции для инвестирования.

- 08 апреля 2023, 08:44

- |

навеяно постом

smart-lab.ru/blog/893203.php

Немного видоизменю список чтоб было подивиденднее

Итак, список такой: Алроса, Башнефть пр, Газпром, Газпром Нефть, ИнтерРАО, Лукойл, Магнит, ММК, Мосбиржа, МТС, НКНХ пр, НЛМК, НМТП, Новатэк, Норникель, ОГК-2, Полюс золото, Роснефть, Россети Центр и Поволжье, Ростелеком, Русгидро, Сбербанк пр, Северсталь, Сегежа, Система, Сургутнефтегаз пр, Татнефть пр, Таттелеком, ТМК, Фосагро, ЦМТ, Черкизово, Юнипро.

Теперь как в детском садике всех расставим парами

Алроса

СберБанк-Юнипро

Газпром-Новатек

Башнефть пр. — Татнефть пр

Газпромнефть -Роснефть

Лукойл -Сургут пр

НЛМК-Северсталь

Норникель -Русал

полиметалл -Полюс

МТС- Мосбиржа

и т д.

Теперь вы делите одно на другое и выясняете что дороже относительно другого.

К примеру вы делите Лукойл на Сургут пр

Что здесь видно

Видим что перед Сургутовскими дивами приедем к коэффициенту 110

Если Лукойл останется на 4500 р

То Сургут префф будет 40,90

И там вам решать или вы выходите на дивы или продаете Сургут пр. и перекладываетесь в Лукойл

( Читать дальше )

Банк России подвёл итоги 2022 года

- 30 марта 2023, 15:57

- |

390 страниц отчёта Банка России. Естественно там показывают какие они молодцы. Поэтому мы просто пройдёмся по цифрам.

Банк России признаётся, что целью 2022 года была поддержка кредитных организаций, для предоставления экономике ресурсы, помогающие адаптироваться к той жести, что происходит. В то же время размер корпоративных кредитов вырос на 14,3%.

Чуть ли не первое, на что обращают вниманию (или хвастаются), что рост ипотечного портфеля вырос на 20,4% или на 2,4 трлн рублей. И это вполне логично, учитывая грозящее окончание льготной ипотеки в декабре 2022 года. Однако её и далее продолжили, хотя и несколько по другой. повышенной ставке.

Население вынуждено было перекредитоваться на 455 млрд рублей, при этом на счетах населения осуществился прирост средств на 6,9% до 36,6 трлн рублей или около 80% капитализации индекса Мосбиржи.

Напомню, что перед правительством стоит одна из задач по привлечению народа на фондовые рынки, чтобы продолжали покупать акции российских компаний, а не копили деньги под матрасом. С этим в 2022 году более-менее справились, особенно в начале года, но наоборот. Правда положение потом исправилось и по итогам 2022 года брокерские счета с портфелями выше 10к рублей выросли на 9,8% (335 тысяч счетов).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал