Блог им. option-systems

Разумный инвестор. 10 лет

- 01 июля 2023, 23:06

- |

Сначала они тебя не замечают, потом смеются над тобой, затем борются с тобой. А потом они покупают акции Системы.

Десять лет назад я начал публичный проект «Разумный инвестор», целью было показать, что при помощи инвестиций реально сколотить капитал и обрести финансовую независимость. В те времена инвестициями мало кто занимался в России.

Название «Разумный инвестор» выбрал, по той причине, что в начале проекта критериями отбора были правила Бенджамина Грэма из Разумного инвестора. Я их проверил на истории и решил реализовать в жизни.

Вот первый пост проекта Разумный инвестор на сМартЛабе

Проект «Разумный инвестор». Россия – страна возможностей!!! Июль 2013 года

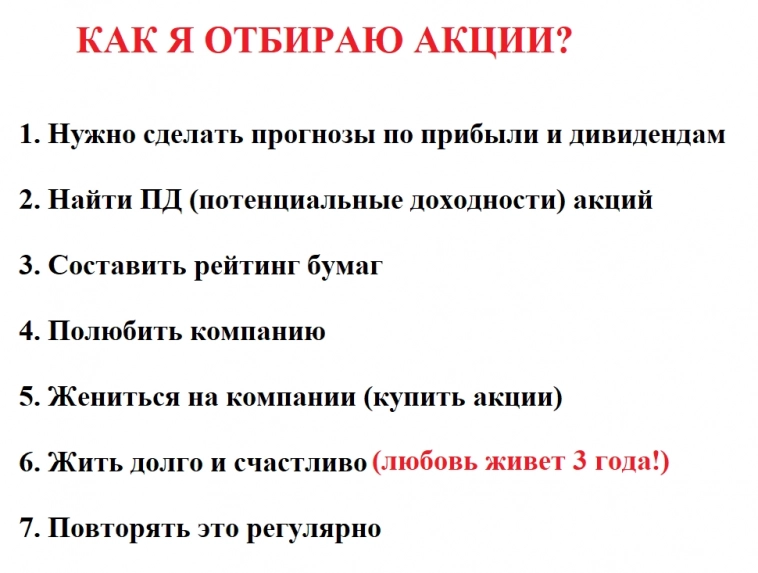

Позже я отказался от данных фильтров Грэма, сейчас иначе отбираю компании в портфель. На прошлой конференции сМартЛаба об этом рассказал.

Мне нужны компании, где рынок еще не видит, что будет расти бизнес, прибыль, дивиденды и т.д.

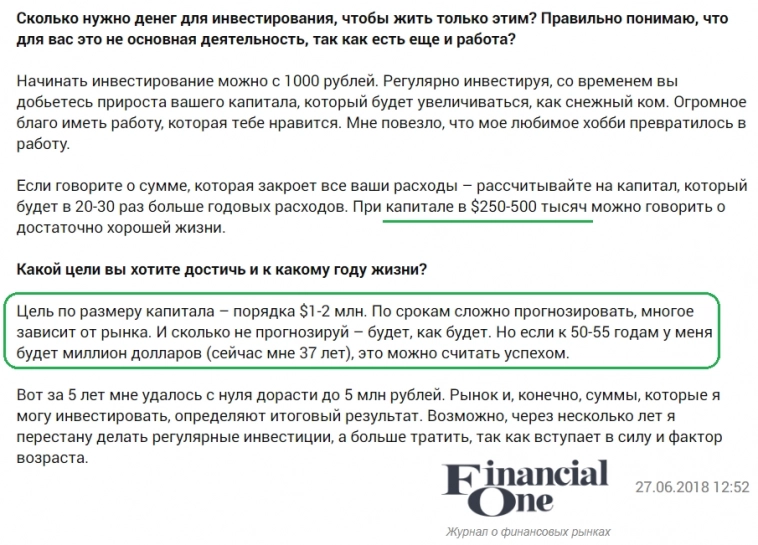

Еще 5 лет назад давал интервью fomag — «Моя долгосрочная цель инвестиций – довести размер капитала до $1-2 млн»

В принципе за 5 лет мнение не изменилось, я бы под всем подписаться и сегодня. Идет развитие и это хорошо. Шаг за шагом счет растет несмотря на все проблемы. Я тогда себе отводил 8-12 лет. Как раз на 8 годах, был 2021, теперь из-за СВО ждем 2025 год.

Вся история моих инвестиций была в ЖЖ, на сМартлабе, в ВК и на Аленке:

https://option-systems.livejournal.com/

https://smart-lab.ru/my/option-systems/

https://alenka.capital/category/aleksandr_shadrin_878/

И еще в телеграме — t.me/shadrininvest

Может быть когда-нибудь напишу книгу.

Чтобы не пропускать мои новые посты обязательно подпишитесь на мою телегу. Мне будет приятно.

Теперь про итоги.

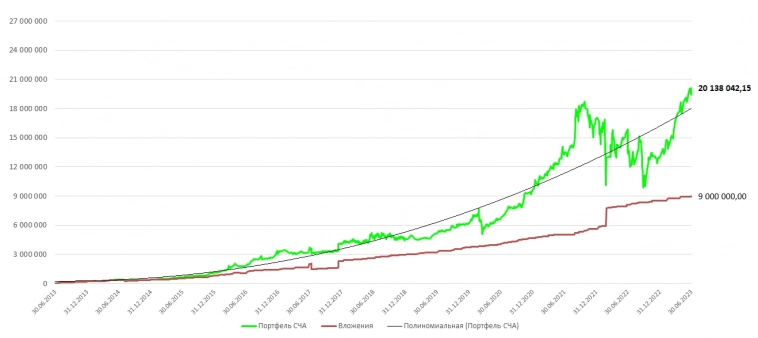

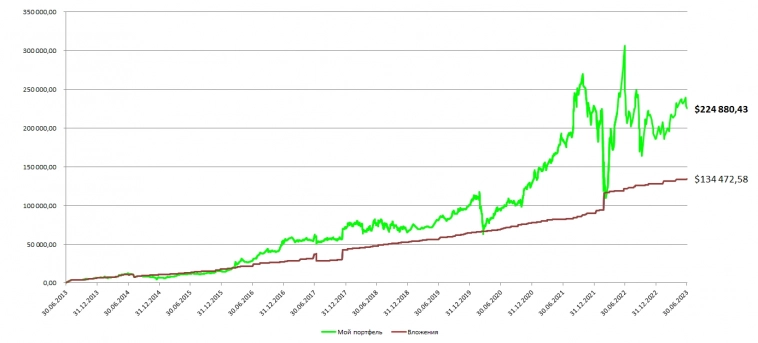

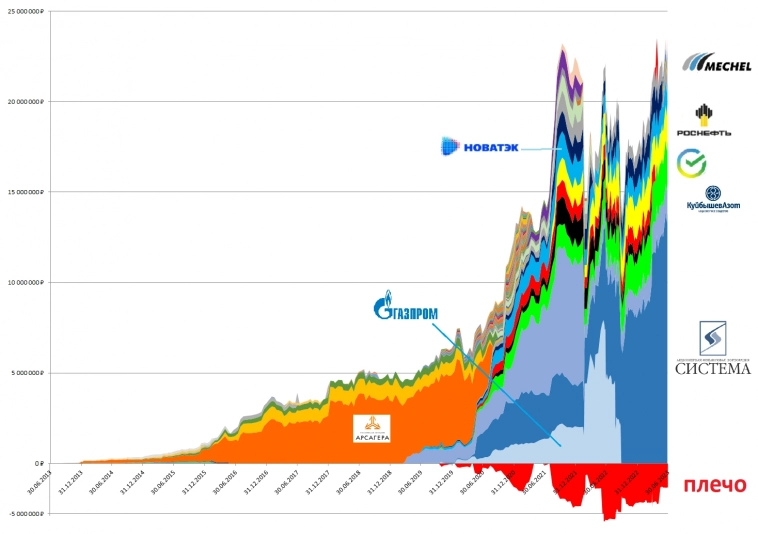

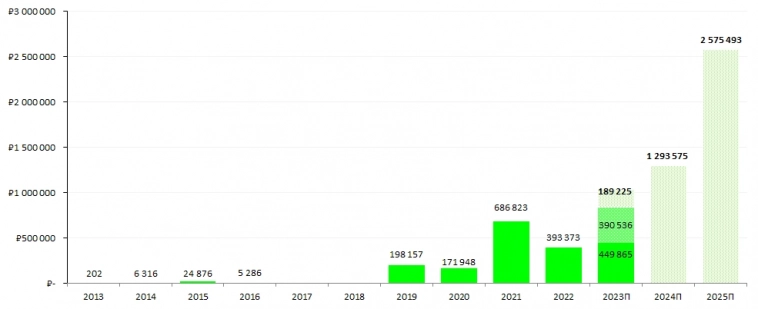

Эквити в рублях

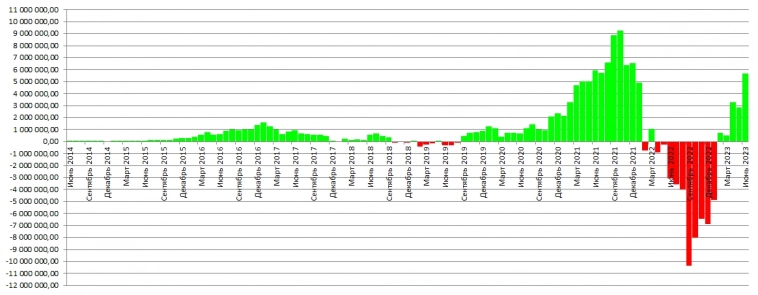

За 10 лет повезло пережить Крымнаш, пандемию и вот сейчас СВО, особо запомнился 24 февраля, 30 июня и мобилизация 2022 – теперь эмоций не осталось. Хотя кто-то считает, что я Оператор рынка и четко даю сигналы. Можете подписаться на мою телегу. Когда я в эйфории, лучше прикрыть позиции, когда грусть, печаль – прикупите акций, да можно с плечом.

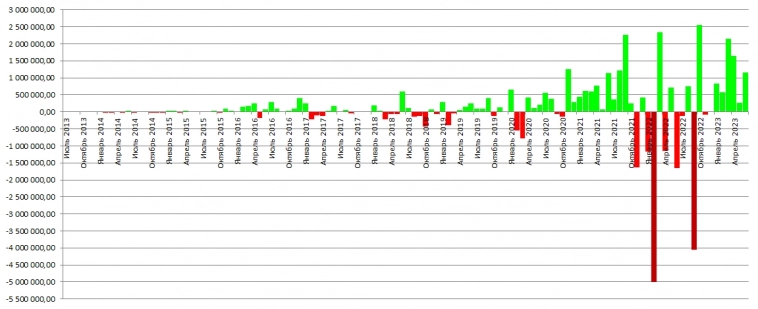

График накопленной прибыли (чтобы вводы средств не приукрашивали)

Дорос почти до «осени 2021».

Счет в июне прибавил еще +1,16 млн руб. Хорошо отрастаем с октября 2022. Сильно растем на фоне того треша, что происходит вокруг – это опасно.

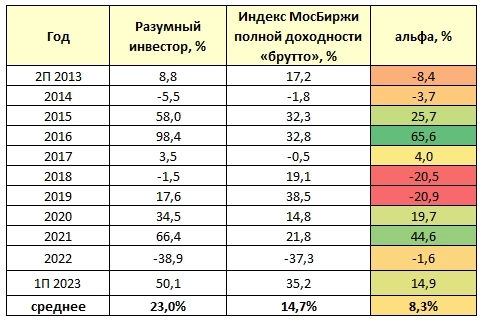

+50,1% с начала 2023 года, против индекса полной доходности +35,2%. Альфа есть.

Изменения по месяцам

Ltm набирает обороты после завала 2022, сейчас уже 5,7 млн руб., к осени 2023, если не будет ничего плохого – выйдет к 10-12 млн руб. Но планы строить сейчас сами знаете как.

Был план +25% годовых 25 лет. Почти выполняем (+23% годовых 10 лет).

Кстати, если бы 9 млн руб. я вложил все и сразу 10 лет назад – сейчас счет бы равен 70 млн руб. Если продолжу в том же темпе – через 10 лет будет 155 млн руб. Такая скорость меня устраивает. Правда, я еще выводить буду.

Теперь эквити для любителей считать в долларах

Какие финты вытворял счет в долларах в 2022 году – сначала обнулилась прибыль за 9 лет инвестиций, а потом при курсе 55 летом 2022 – счет достиг истхая в $300 тыс. Возможно, тогда правильным было бы купить валюту, забрать фишки со стола и улететь в Парагвай, но я выбрал остаться в России и в российских акциях.

Так сколько мне нужно денег? В интервью 2018 года говорил:

По факту я почти достиг границы цели – $250-500 тыс. Сейчас у меня $225 тыс. А $1-2 млн, 5 лет назад, когда у меня было лишь 5 млн руб. (тогда это были целые 5 млн руб.) было целью достичь к 50-55 годам, то есть в 2031-2036 гг. Время еще есть.

Честно сказать, сейчас я вообще не делаю таких планов, потому что они бесполезны. В моих силах делать только выбор активов, но не более.

Забавны комментарии людей, которые говорят, что 20 млн руб. это мало. Но стоп! Посмотрите по сторонам, как живут россияне, сколько у них денег.

Я планирую через 2 года уже выводить со счета. С вводом точно закончил. Вчера был мой последний платеж – 50 000 руб. Всего я ввел за 10 лет – 9 000 000 рублей.

Теперь только на выход.

Моя див.политика будет очень простая – выплачивать 0,5% от СЧА портфеля в месяц плюс спец.дивиденд по итогам года посчитать 25% прибыли портфеля за год (переоценка+дивиденды), и если сумма ежемесячных выплат за год меньше, то доплатить до неё.

Сейчас 0,5% – 100 000 руб. в месяц. Хорошая судейская пенсия. Думаю, через 2 года будет больше. Дальше нужно сформировать долю кэша, перейти к диверсификации.

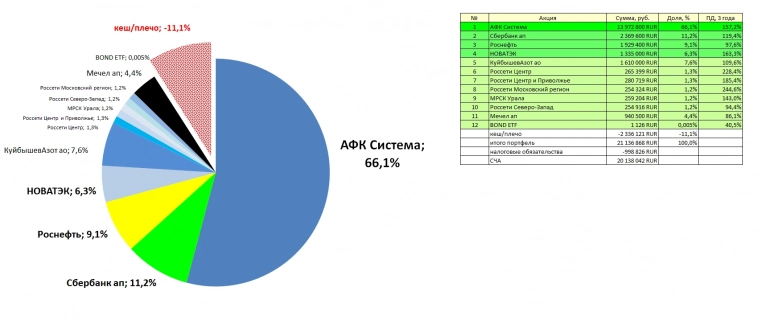

Сейчас портфель еще более, чем концентрирован.

Портфель на 30 июня 2023 г.

Кстати, у меня были периоды и концентрации, и диверсификации.

Я умею держать долго, надо вернуться к этому, надо давать компаниям раскрыться. Питер Линч говорит надо держать минимум 10 лет.

Недавно я пытался составить вотчлист для будущих покупок, но кроме боли он ничего не доставил. Сургут-преф улетел, ТМК улетел, Совкомфлот улетел и т.д. Лучше купить, что хочется сразу, иначе потом будет поздно. Но чтобы что-то купить, надо что-то продать. Но это что-то – тоже хорошее.

Решил, чтобы поправить эту ситуацию – создавать модельный портфель с долями и потом менять портфель. Раз в год пересматривать этот список. Реализую осенью-зимой 2023/24, когда у меня будет топливо для новых покупок – продажа Системы по 22-25 р., продажа Мечел ап и КУАЗа при ЛДВ.

Надо всегда смотреть альтернативы. Думаю, в будущем мой портфель будет более разбавлен. Что приведет к большей стабильности. В первую очередь нервной системы.

Регулярно возникают новые идеи (ЛСР, Сургут-ап, электросети, например) и пропускать их не хочется, но, с другой стороны, есть уже сформированные позиции. Надо искать баланс. Я, кажется, знаю, как это сделать.

Вот мой «вотчлист» на конец 2022 г.

Сейчас этот список выглядит так (зеленое – то, что у меня есть):

- ЭН+ ГРУП – покупка с дисконтом, уникальный производитель дешевой и чистой энергии, также имеет доли в РУСАЛ и через нее в ГМК НорНикель

- Россети Центр и Приволжье – рост тарифов, дивидендов, возможен переход на одну акцию

- Россети Московский регион – рост тарифов, дивидендов, возможен переход на одну акцию

- Россети Центр – рост тарифов, дивидендов, возможен переход на одну акцию

- МРСК Урала – рост тарифов, дивидендов, возможен переход на одну акцию

- Россети Северо-Запад – получение прибыли и возврат к дивидендам, мегавыручка от тех. присоединения

- Новатэк – ввод Арктик СПГ 2, строительство Мурманского СПГ, ставка на газ

- Сургутнефтегаз пр. – большие дивиденды за 2023, переход на более стабильные результаты из-за перевода кубышки в рубли

- Нижнекамскнефтехим пр. – ввод ЭП-600

- Нижнекамскнефтехим ао – ввод ЭП-600, есть риск «кидка» владельцев префов при возможном выкупе акций, лучше купить 2/3 обычки и 1/3 префов

- Мечел пр. – мегадивиденды и публикации отчетности

- Распадская – рост добычи до 35 млн тонн в год, низкая доля ЕС, возврат к дивидендам

- АК АЛРОСА – слабый рубль, возврат к дивидендам, восстановление трубки Мир

- Сбербанк пр. – рост прибыли до 1,2-1,4 трлн руб. в год, большие дивиденды

- АФК Система – фабрика IPO (Степь, Медси, Биннофарм, Ситроникс, финтех МТС-Банк), делеверидж, выкуп адр МТС, дивиденды, байбеки. Рост тарифов на сотовую связь может заметно повысить прибыль МТС.

- ТМК – трубный монстр, рост бизнеса, большие дивиденды

- Россети Волга – рост тарифов, дивидендов, возможен переход на одну акцию

- Эталон – редомиляция, возврат к дивидендам, компания активно инвестирует в земельный банк, закладывая новую базу проектов. Оценка проектов уже достигла 270 млрд руб.

- Газпром – ввод Амурского ГПЗ, СПГ-проекта в Усть-Луге

- Роснефть – рост газового бизнеса, СПГ, ввод Восток-ойл

- Банк Санкт-Петербург – высокий уровень прибыли, возможны высокие дивиденды

- Русагро – редомиляция, поглощение НМЖК, Агро-Белогорье, выход на новые рынки сбыта, в первую очередь, Китай

- НЛМК – высокая эффективность и диверсификация продаж, возврат к дивидендам и отчетности

- QIWI – накоплена значительная кубышка, высокая прибыльность

- РуссНефть – слабый рубль сможет возродить компанию и удивить рынок

- X5 Retail Group – рост выручки компании будет составлять около 15-20% ежегодно, сеть дискаунтеров Чижик планируют расширить в 10 раз за четыре года — до 5 тыс. магазинов по итогам 2026 года.

- Белуга – дивиденды, рост розничной сети «ВинЛаб» к концу 2024 до 2500 магазинов

- Юнипро – копят кубышку, возможна продажа российскому инвестору и возврат к дивидендам, ДПМ-2

- Самолет – байбек, у собственников цель новые IPO по более высоким оценкам, стоимость активов достигло 761 млрд руб. Обладает административным ресурсом и огромным земельным банком.

- Интер РАО – ДПМ-2, удвоение показателя EBITDA к 2025 г. и утроение – к 2030 г.

- SFI– IPO ВСК и Европлана, погашение части казначейского пакета

- М.Видео – самый дешевый ритейл, возможно возрождение и перезапуск бизнеса

- КуйбышевАзот ао – ввод карбамида, погашение казначейских акций, публикация отчетности и дивиденды. Идея близка к завершению, в 2024 году могу продать, плюс и ЛДВ будет.

Цели у меня не числовые, а относятся непосредственно к бизнесу. Акция – это не строчка в терминале, а часть бизнеса!

Этот список для «подумать», когда будут деньги – буду конкретно принимать решение по каждой акции отдельно.

Дивиденды

2023 год похоже станет рекордным по дивидендам – перешагну заветный уровень в 1 миллион рублей дивидендами за год. В принципе, можно было и в прошлом году с Газпромом сделать миллион, но надо. В 2025 г. прогнозирую дивидендный поток уже в 2,5 млн руб. в год. Дивиденды не самоцель. Цель – динамичный рост портфеля при стабильной психике.

Что дальше?

К своему отбору акций я рано или поздно прикручу еще «Оператора рынка» (кто еще не знает, что это, напишу позже подробности). Надо обновить Оператора рынка, кроме того, есть план проверить эту систему на иностранных рынках. Возьму 23 страны EM. Волатильность счета в долларах там повыше, чем у развитых стран. Плюс надо проверить отрезки, когда сигнал «вне позиций» на стратегии по продаже опционов. Да-да, я планирую вернуться на срочный рынок.

И надо дальше изучать иностранные рынки. Было уже несколько частей Глобального инвестора, будет продолжение. Двигаться можно бесконечно.

Живи. Люби. Получай дивиденды!

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

И это реальный стабильный коммунальщик, а не банальный перегретый пузырь валящийся не только от любого шага конкурентов/коньюнктуры, а даже от банального твита. А если предельно утрировать аналогию, то с таким же успехом можно хвалиться «инвестициями» в биткойн. А чо, тоже на каждом шагу пиарят…

Про РЕАЛЬНУЮ ликвидность в интересных для рынка сбытах с вами вообще обсуждать, полагаю, бесполезно. Поэтому скажу коротко — в каждый из них при желании вполне протискиваются даже мои доли банка, а он во много раз больше чем, полагаю, у среднего смартлабовца.

Если смотреть рублевый график вашего портфеля по волновому анализу, то не хватает волны С вниз с текущих. Она обычно резкая) зато после неё начнется бурный рост — подъедет третья волна))

Что делать будете?

Вполне

Только делаю это иначе — вывожу лишь на пиках эквити, разом добивая до годового расхода. А в просадках выводов стараюсь не совершать. Это несколько повышает и эффективность и безопасность.

хоть кто то верит в российский рынок...

Дежурное нытье грузинских зайчат на деле мало кому интересно.

Дмитрий, Stock Screener — Valuation stocksonly o400 o5 forwardpe (finviz.com)

низкое p/e не уникально ниразу

Stock Screener — Financial low stocksonly o400 o5 dividendyield (finviz.com)

вот тебе низкое p/e<15 и высокие дивы + высокие дневные объемы

россия уникальна в плане рисков...

Вот сколько надо ума, чтобы по СВОЕЙ ЖЕ ссылке просто таблу посмотреть. А ведь там:

Тек. P/E 2.22

Forward P/E 3.82 (т.е. и ожидаемая ЧП по «прогнозам» ещё снизится!)

EPS this Y -34.20%

EPS next Y -6.90%

EPS next 5Y -1.80%

Я канеш подозревал что беглецы в Грузию не самые умные из населения, но в вашем случае даже это дно пробито, учитывая что вы уже аж 12(!!!) лет пасетесь на инвестресурсе, а не осилили даже новичковых азов. Причём, повторюсь, за которыми никуда даже ходить бы не пришлось, ибо они по вашей же ссылке.

Вообще интересно, если у металлургов нет долга, а только кеш на счетах уже.

Допустим и Мечел погасит долг или сильно уменьшит, то обычка может сильно вырасти и стоить дороже префов как было в 2009 — 2013 годах?

Хотя сам я это тож люблю, да ;)

С этого не живут в удовольствие, это наоборот — глубокая деятельность.

В кризис там будет лететь все, не показатель. Показательно будет восстановление на промежутке в 3 года хотя бы.

В самом деле: Производственное событие может реализоваться, но это никак не отразится на цене акции.

smart-lab.ru/blog/256972.php

Никогда ничего не держал дольше 1 месяца.

Никогда не использовал плечи.

Никогда не усреднял убыточную позу.

Никогда не шортил.

Ничего не довносил с 2006года на счет (а зря), зато снимал на покупку машины (2015), ремонт и т.п. (ОЧЕНЬ сильно жалею об этом- сейчас бы уже достиг фин. независимости и покинул работу).

Ну какой ты «разумный инвестор» ?! Кто в здравом уме вообще купит Систему? Ты сопоставь долг 926 млрд, капитализацию 114 и прибыль 19!!! Чтобы при такой прибыли погасить долг надо 48 лет. По мне если долг превышает капитализацию — это уже шлак полный (полная виртуальная продажа компании даже долга не покроет), а тут долг выше в 8 раз стоимости компании.

Раньше ты Арсагерой увлекался, теперь Система. Те же яйца, только в профиль! Пылесосим все подряд на заемные деньги. Купить такую компанию — это все равно что нагрузиться акциями под 8 плечо. Ты не исправим!

Не критикую: деньги твои, дело твое. Скорее удивляюсь такому!!! 10 лет прошло — ничему жизнь не научила…

Долг МТС (500 млрд это 1/2 долга всей Группы) — больше не долг Системы.

За МТС Система получит деньги (250 млрд) — это полностью загасит долг корпцентра. И останется лишь долг 250 млрд на Степи, Сегежи и пр.

Нет вобле! Долой краба!, про инфляцию не слышали?

Долг гасить 48 лет.

Его не надо гасить, его надо обслуживать. Как думаете, что с текущим курсом будет с выручкой компаний Системы? Долги обесцениваются.

АФК большой риск в плохих сценариях, но крутая пружина которая может очень хорошо сработать при позитиве.

Большинство компаний внутри Системы ориентированы не на экспорт, а на внутренний рынок, так что девальвация рубля никак им не поможет.

Система, это как будто ты покупаешь квартиру за 5 млн, а на ней висит долг 40 млн за коммуналку. Хоть гаси долг, хоть «обслуживай» — заведомо убыточно, никто такое в здравом уме не купит.

Ладно, не буду спорить. Каждый поступает так, как считает правильным. На то он и рынок)

)))))))))))) Я уже к тому времени 5 лет как перешел на рынки США ))))))))))))))))))))))))))))))))))))))

Внесения идут каким то накопленным итогом? Можно ли данные показать?