Избранное трейдера korn

10 вещей, которые нужно знать о «медвежьем» рынке

- 11 апреля 2020, 18:05

- |

10 вещей, которые Вам нужно знать о «медвежьем» рынке

1. Рынок считается «медвежьим», если происходит падение от пика больше, чем на 20%.

Всё, что от 10 до 19.9% — это коррекция. «Бычьим» рынок называется, если происходит рост от минимумов на 20%.

2. «Медвежий» рынок падает в среднем на 36%.

«Бычий» рынок прибавляет в среднем 112%.

3. Рынок «медведей» – норма.

С 1928 года было 25 «медвежьих» рынков.

4. Средняя продолжительность медвежьего рынка – 299 дней (10 мес.)

Бычий рынок в среднем длится 1003 дня (2.75 года).

5. В среднем падения рынка больше, чем на 20%, происходят каждые 3,6 года.

6. Медвежий рынок стал более редким явлением после Второй Мировой Войны.

С 1928 по 1945 он возникал 1 раз каждые 1,4 года, после 1945 — 1 раз в 5.7 лет.

7. Половина самых сильных дней (роста) S&P за последние 20 лет случались именно во время медвежьего рынка.

8. Медвежий рынок необязательно означает рецессию в реальной экономике.

( Читать дальше )

- комментировать

- ★61

- Комментарии ( 22 )

Конец России

- 10 апреля 2020, 20:48

- |

Сильный лидер сдал и стал обычным стариком. Вместо «весь мир в труху» за счёт народа, обычная невыгодная сделка.

Уже ясно, что ВВП упадёт сильно и это только начало кризиса. Упали только доходы от нефти, ещё не упали доходы от налогов внутри страны, не упала статистическая поддержка населения. Впереди второй застой.

Что будет после застоя? Никто не не знает, ясно одно — привычная нам Россия сегодня осталась в прошлом.

Определение размера позиции – верный ключ к успеху в трейдинге.

- 10 апреля 2020, 15:55

- |

Дэвид Стендаль о сезонных паттернах

Как системный трейдер, я люблю программировать всё таким образом, чтобы в разгар торговли я мог сохранять спокойствие и позволять системам самостоятельно принимать все торговые решения.

Имея более чем 25-летний опыт в трейдинге и разработке торговых систем, основанных на импульсах и моделях, Дэвид Стендаль уделяет важную роль управлению рисками. Стендаль является учредителем и президентом инвестиционной компании Signal Trading Group (SignalTradingGroup.com) и занимается торговлей на глобальных фьючерсных рынках. Он придерживается систематического, эффективного и высокодиверсифицированного режима торговли. Принимал участие в создании различного финансового программного обеспечения, которое сосредоточено на оценке торговыхсистем, определении размера позиции и построении портфеля. Информацию о нем вы можете отслеживать в его аккаунте в Твиттер @ David_Stendahl.

( Читать дальше )

Системы и методы биржевой торговли. Перри Кауфман. Можно сказать рецензия.

- 10 апреля 2020, 13:52

- |

Раз уж мы спасаемся от ОРЗ напалмом и ядерным оружием, то не плохо бы потратить это время с пользой.

Вчера доосилил «Системы и методы биржевой торговли.» Перри Кауфмана. Краткие впечатления:

Очень много страничный ТРУД охватывающий почти все аспекты спекуляций на бирже. Можно рекомендовать в качестве энциклопедии или справочника. Материал обоснован множеством статистики. Основной упор делается на математику и статистику. Рассмотрено множество аспектов торговли по разным подходам. Перед чтением не плохо бы освежить знания по алгебре — ее в этой книге реально с избытком. Требует вдумчивого чтения, некоторые моменты — по несколько раз. Для начинающих рекомендовал бы только если очень дотошны. Большинство материала требует осмысления через некоторый свой опыт. Думаю, что вернусь и перечитаю — с первого раза не все дошло и понято.

Всем удачной охоты!

На каждом медвежьем рынке стоимость одного актива всегда растет (перевод с elliottwave com)

- 09 апреля 2020, 16:18

- |

Негативное отношение к наличным деньгам существовало довольно давно.

Негативное отношение к наличным деньгам существовало довольно давно.Давайте вернемся чуть более чем на год, когда наш теоретик волн Эллиотта в феврале 2019 года показал этот график и сказал:

( Читать дальше )

Топ лучших бесплатных скринеров для акций

- 09 апреля 2020, 15:43

- |

Отобрал самые лучшие и удобные сервисы для поиска акций. Среди множества торговых инструментов на американских рынках (и не только) эти ресурсы помогут вам отобрать лучшие акции для торговли и инвестиций.

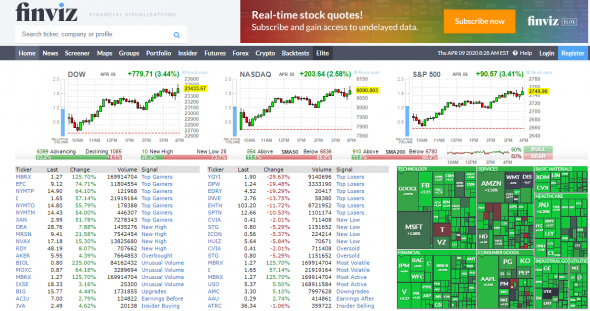

1.FINVIZ

Финвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

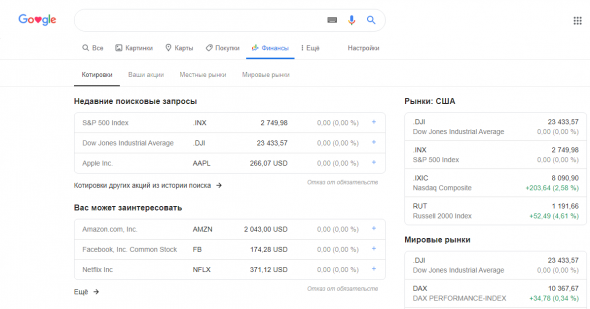

2. Google Finance

https://www.google.com/finance/stockscreener

Разработка от компании Гугл. Позволяет отслеживать новости по выбранным акциям и облегчает отбор путем ввода нужных критериев.

( Читать дальше )

Дойче Банк запускает бесплатный видеокурс на русском языке “Finmath for Fintech”

- 08 апреля 2020, 22:13

- |

Технологический Центр Дойче Банка запускает бесплатный видеокурс на русском языке — “Finmath for Fintech”. Хотите разобраться, какие математические модели лежат в основе опционов, облигаций и свопов?

Эксперты в области финтеха помогут! Из курса вы узнаете:

• Как вычислить справедливую цену финансового инструмента

• Какие существуют риски, связанные с инвестированием в инструменты

• Примеры прикладных задач, с которыми сталкивается финтех

Видеолекции будут выходить каждую неделю, следите за новостями в соцсетях компании.

Чисто технически: 4 фазы полного рыночного цикла

- 08 апреля 2020, 17:06

- |

«Да, рынок будет расти, и, вероятно, существенно. Но позвольте напомнить восьмое инвестиционное правило легендарного Боба Фаррела:

У медвежьих рынков есть три этапа — резкий спад, спонтанный отскок и переход в затяжной нисходящий тренд под давлением фундаментальных факторов.

Медвежий рынок всегда начинается с резкого падения.

Затем рынок отскакивает на фоне экстремальных уровней перепроданности.

После этого рынок переходит в фазу затяжного и более медленного падения, так как фундаментальная картина ухудшается.

Теория Доу также предполагает три этапа падения медвежьих рынков со спонтанными откатами между ними».

3 фазы бычьего рынка SP500

3 фазы бычьего рынка SP500

Однако «медвежья фаза» является не более чем компонентом более важного понятия — полного рыночного цикла.

( Читать дальше )

Россия проиграет с ОПЕК+ и без ОПЕК+

- 08 апреля 2020, 08:27

- |

- Роснефть — 38,85%

- Лукойл — 14,7%

- Сургутнефтегаз — 10,83%

- Газпром нефть — 10,79%

- Татнефть — 5,3%

- Новатэк — 2,1%

- Русснефть — 1,3%

- Операторы соглашений о разделе продукции — 2,6%

За 2019 год по данным Минфина РФ средняя цена на нефть Urals составила $63,59 за баррель, таким образом экспорт нефти принес

1,674 млрд баррелей нефти * $63,59 = $106,450 млрд ПОТЕНЦИАЛЬНОЙ ВЫРУЧКИ

При средней цене за 2020 год в $25-35 за баррель Россия при такой же добыче сможет ВЫРУЧИТЬ $41,85-58,59 млрд, если Россия пойдет на реальное сокращение добычи на 1,5 млн б/д и соглашение начнет действовать с 1 мая 2020 по 31 декабря 2020 и Россия сократит добычу на 360 млн баррелей, и даже допустим средняя цена за 2020 год поднимется до $50-55, то в этом случае Россия сможет ВЫРУЧИТЬ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал