Избранное трейдера korn

Закрыл счет в IB

- 10 июня 2020, 01:31

- |

После того как я поймал очередную громадную просадку по плечевому етфу TQQQ, я понял что не готов целыми днями смотреть за графиками и обнулять в нем годовую прибыль. Вышел из него с небольшой прибылью. Пересмотрел свою ТС, решил завязать со спекуляциями и податься в дивидендные инвесторы. В связи с чем возник вопрос, а нужен ли американский брокер при такой ТС? Я решил, что не нужен. Закрыл счет в IB и перешел в ВТБ, для инвестирования через Питерскую биржу.

Вот основные причины, которые побудили закрыть счет:

1) Самостоятельная подача налоговой декларации (основная причина).

Сначала я собирался самостоятельно подать декларацию за 2019г. Выгрузил из пдф в эксель. Получил кривая, косая. Пару дней ее правил. Потом понял, что некоторые строчки я не знаю как учитывать в декларации. В декларации очень много инфы — проценты, дивы, сделки. Все это нужно пересчитывать в рубли и каким то образом еще правильно посчитать прибыли и убытки + нужна пояснительная записка. Вообщем я плюнул на это дело, заплатил X рублей и мне сделали за пару ней. Профессионально и быстро. Оставалось только загрузить уже заполненный файл через личный кабинет ФНС. Никаких данных вводить не нужно было.

( Читать дальше )

- комментировать

- ★104

- Комментарии ( 398 )

Создание денег,— а не низкие процентные ставки — стоит за циклом бума-спада

- 09 июня 2020, 20:26

- |

В недавней статье под названием “Так где же яхты австрийцев?" Джон Тамни раскритиковал австрийских экономистов, и особенно Марка Торнтона, за их скептицизм относительно “полного энтузиазма фондового рынка” в разгар пандемии. Ранее Марк Торнтон ответил на главный аргумент Тамни. В этом тексте я расскажу о двух серьезных ошибках, лежащих в основе аргументации Тамни.

Первая ошибка связана с неправильным толкованием теории австрийского делового цикла (далее ABCT). Тамни полагает, что австрийские теоретики цикла утверждают, что бумы и пузыри на фондовом рынке вызваны тем, что центральный банк произвольно снижает процентные ставки. Но это недоразумение. Согласно ABCT, не произвольное снижение процентных ставок само по себе вызывает инфляционный бум, пузыри активов и последующую рецессию. Причиной этого, скорее, являются “фидуциарные средства обмена”, или банковские депозиты, не обеспеченные резервами, которые создаются с помощью новых бизнес-кредитов, которые приводят в действие цикл бума и спада. Снижение процентных ставок по кредитам является лишь одним из результатов такого увеличения количества денег и кредита и не является решающим в этом процессе. С одной стороны, банки могут произвольно снизить процентную ставку по кредитам, и это не приведет к инфляционному буму; с другой стороны, банки могут оставить процентную ставку без изменений, но ссудят вновь созданные банковские резервы путем снижения кредитных стандартов, что может спровоцировать бум и инфляцию цен на активы. Мизес подчеркнул этот момент в 1949 году (Human Action, p. 789n5):

( Читать дальше )

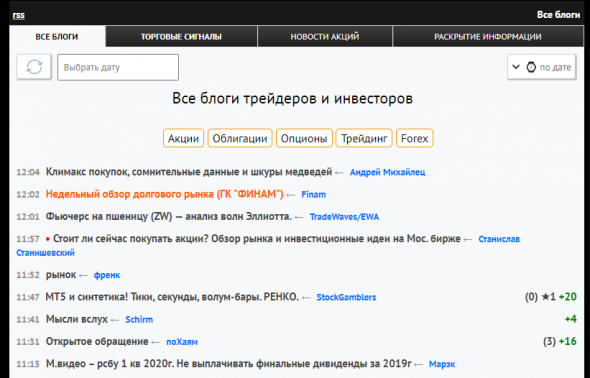

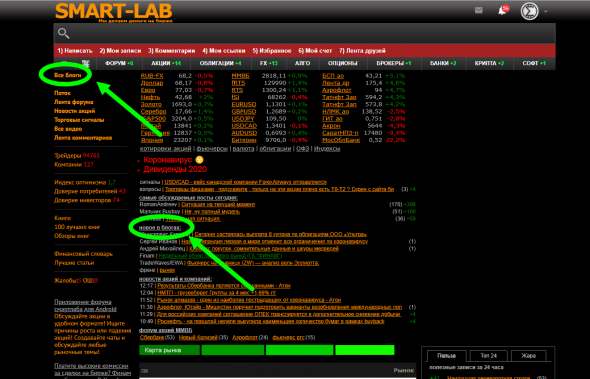

Лента всех блогов смартлаба (все блоги)

- 08 июня 2020, 12:23

- |

ТО есть все посты, которые публикуются на смартлабе (кроме оффтопа), попадают сюда:

https://smart-lab.ru/allblog/

Эта лента умеет:

👉можно выбирать интересующую вас тему (например, акции)

👉сортировать посты по рейтингу и др.

👉выбирать дату

👉можно выбирать ленты: новости, сигналы, раскрытие

Ссылка на ленту есть в двух местах на главной:

( Читать дальше )

Кто виноват Сбербанк брокер или налоговая?

- 06 июня 2020, 00:06

- |

Закон о категоризации инвесторов будет принят в весеннюю сессию 2020 года.

- 02 июня 2020, 10:08

- |

В понедельник, 1 июня, на Финансовом онлайн-марафоне Finversia-TV, председатель комитета Госдумы по финансовому рынку Анатолий Аксаков сообщил, что законопроект, который ограничит инвесторов, которые не имеют статус квалифицированного инвестора, торговать иностранными ценными бумагами, не входящими в основные индексы, будет рассмотрен и принят в весеннюю сессию.

Также, Аксаков сообщил, что на следующей неделе законодатели планируют встретиться с представителями НАУФОР, чтобы окончательно обсудить все спорные моменты.

Эльвира Набиулина (Председатель Центробанка) не дала никаких комментариев относительно данного законопроекта.

Хотим отметить, что на «Санкт-Петербургской бирже» торгуется более 1200 ценных бумаг иностранных компаний.

Совет пользователей «Санкт-Петербургской биржи» уже направил открытое письмо с просьбой сохранить свободной доступ к иностранным бумагам для неквалифицированных инвесторов.

( Читать дальше )

«Просто космос» — Катерина Ленгольд. Рецензия

- 31 мая 2020, 12:36

- |

Сначала впечатления.

Потрясающая позитивнейшая лёгкая книга! Правда с элементами космоса) Бывают же люди. Из аннотации:

Она трижды сдавала школьных экзамены экстерном и в четырнадцать лет поступила в институт, где получила три диплома. Затем девушка поехала учиться в Массачусетский технологический институт. В двадцать лет основала компанию ImageAiry, а через три года стала самым молодым вице-президентом в аэрокосмической индустрии…

Во многом добиться таких результатов ей помогло планирование, о котором и пойдёт речь далее. Хоть автор и говорит что она не гений, но кажется что где-то недалеко. Как минимум вундеркинд.

Идея книги появилась после публикации её ежедневника «Космос», который быстро набрал популярность в сети.

( Читать дальше )

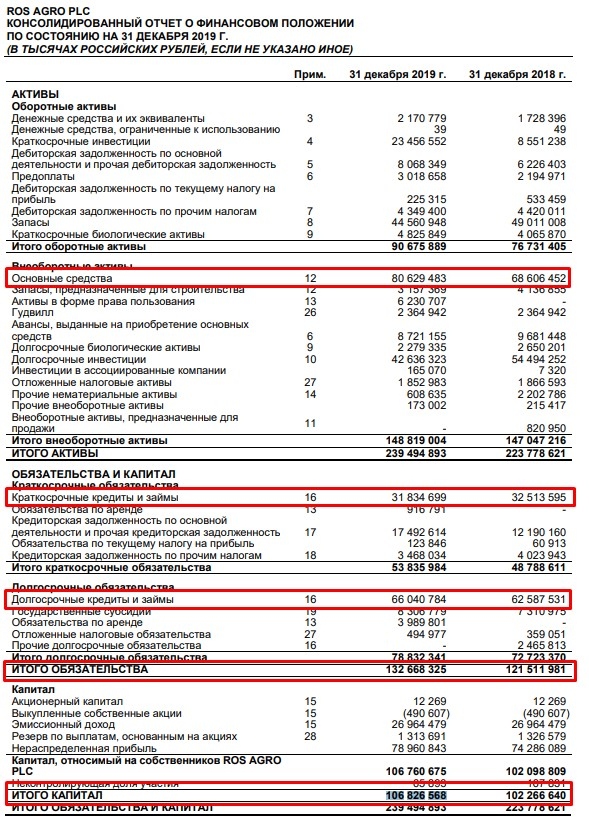

Обзор компании РУСАГРО. Прогноз дивидендов за 1 полугодие 2020.

- 31 мая 2020, 09:40

- |

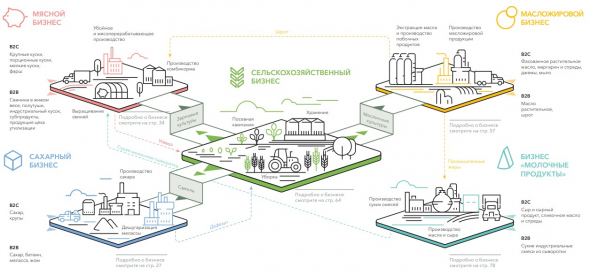

«Руcагро» — один из крупнейших вертикально интегрированных агрохолдингов России. Компании принадлежит значительная доля внутреннего производства свинины, сахара, сельскохозяйственной и масложировой продукции в стране.

В основе бизнес-модели «Русагро» лежит идея вертикальной интеграции. Сахарное, мясное и масложировое бизнес-направления имеют полный цикл производства, а сельскохозяйственное обеспечивает их сырьем. Вертикально интегрированная структура бизнеса позволяет использовать преимущества диверсификации, гарантировать поставки сырья с минимальными транспортными затратами и эффективно управлять всеми элементами цепочки создания стоимости.

дивидендов за 1 полугодие 2020." title="Обзор компании РУСАГРО. Прогноз дивидендов за 1 полугодие 2020." />

дивидендов за 1 полугодие 2020." title="Обзор компании РУСАГРО. Прогноз дивидендов за 1 полугодие 2020." />

Коротко пройдемся по основным финансовым показателям компании и оценим её мультипликаторы. Итак:

( Читать дальше )

Московская биржа: Новый аналитический продукт – "Фьючерсы. Открытые позиции intraday"

- 31 мая 2020, 04:38

- |

Новый аналитический продукт – «Фьючерсы. Открытые позиции intraday»

www.moex.com/n28607/?nt=112

«Московская биржа разработала новый аналитический продукт „Фьючерсы. Открытые позиции intraday“, который позволяет отслеживать статистику открытых позиций физических и юридических лиц по наиболее ликвидным фьючерсным контрактам на срочном рынке Московской биржи.

Продукт будет интересен как профессиональным, так и частным трейдерам и позволяет отслеживать динамику объема открытых позиций физических и юридических лиц по отдельным инструментам срочного рынка с пятиминутными интервалами, что предоставляет дополнительные возможности для создания новых торговых стратегий или корректировки действующих. Аналитический продукт демонстрирует интерес и ожидания указанных категорий инвесторов по ценовой динамике в различных базовых активах.

На текущий момент указанный аналитический продукт предоставляется в деморежиме и доступен бесплатно на сайте Московской биржи.

( Читать дальше )

Прочитав эту статью ты перестанешь нести убытки на фондовом рынке - я научу тебя выбирать акции

- 30 мая 2020, 21:32

- |

Как выбирать акции?

В настоящее время принято (многими рекомендуется) выбирать акции компаний из трех различных категорий. Речь не о разделении акций на эшелоны, а об их качественных характеристиках.

👉 Акции роста

Акции роста – это акции компаний, которые в прошлом демонстрировали высокие финансовые показатели и, как надеются инвесторы, будут демонстрировать их и в будущем (Б. Грэм).

Бумаги этих компаний зачастую опережают рынок в целом. Как правило причиной их роста является огромный потенциал рынков сбыта либо уникальность производимого продукта.

Проблем с их поиском нет, достаточно посмотреть на графики на больших таймфреймах. Очевидным примером акции роста является Яндекс.

Минусом таких компаний является тот факт, что обычно они принимают решение реинвестировать всю свою прибыль в дальнейшее развитие и, тем самым, отказываются от выплаты дивидендов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал