Избранное трейдера kirifan83

Три главных ключа к успеху в трейдинге

- 09 октября 2023, 14:16

- |

Что нужно трейдеру, чтобы успешно торговать на бирже? Может, образование? Знания и навыки? Насмотренность? Хороший наставник? Все это, безусловно, важно, но мы хотим рассмотреть совсем другие аспекты успешной торговли.

Дисциплина.

Дисциплина — это умение соблюдать определенный алгоритм действий на пути к долгосрочной цели день за днем. Что касается трейдинга, любая адекватная стратегия может приносить деньги, если вы дисциплинированы. И даже самая лучшая не принесет вам денег, если вы не владеете собой, совершаете необдуманные поступки, тильтуете и пытаетесь отыграться на рынке, как в казино.

Ключ №2.

Управление рисками.

Риск-менеджмент — это основа вашей торговли. Именно холодный расчет и учет рисков переводит вас из игрока казино в трейдера. Трейдер сможет не только защитить свой депозит от неудачного стечения обстоятельств, но и приумножить капитал благодаря четко выстроенной системе риск-менеджмента.

Ключ №3.

Финансовая устойчивость.

Торговля на последние деньги, торговля в долг, торговля в кредит, стратегия “порш или морж”, отсутствие финансовой подушки — это смертные грехи трейдера.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 3 )

USD/RUB ОФЗ

- 05 октября 2023, 22:20

- |

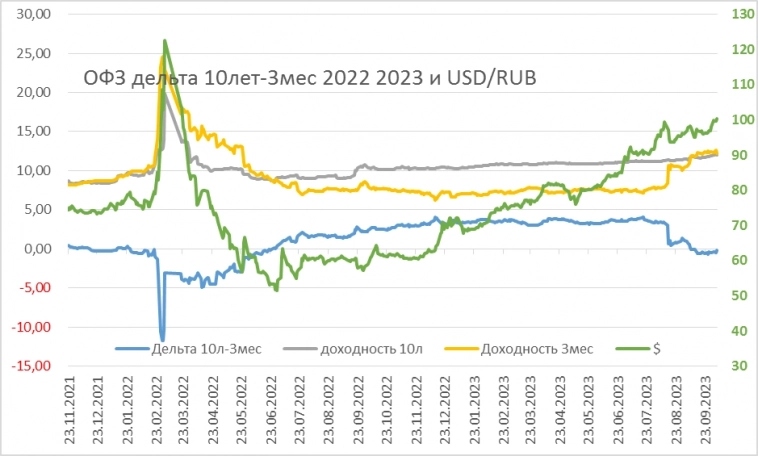

Недавно писал о возможной связи USD/RUB и ОФЗ:

«Как только Доходность 3-х месячных ОФЗ выше доходности 10л ОФЗ, можно ожидать резкого роста $

Пока ещё Доходность 3-х месячных ОФЗ не выше доходности 10л ОФЗ, но при таких темпах роста м.б. вскоре будет выше.

Кривые доходностей и дельта доходностей этих ОФЗ подчиняются трендам.

Лучше всего видно перелом тренда у кривой дельты доходностей этих ОФЗ.»

С той поры ситуация изменилась:

Доходность 3-х месячных ОФЗ уже выше доходности 10л ОФЗ.

Итоги 5 лет инвестиций. Часть 1: Российские акции

- 05 октября 2023, 16:16

- |

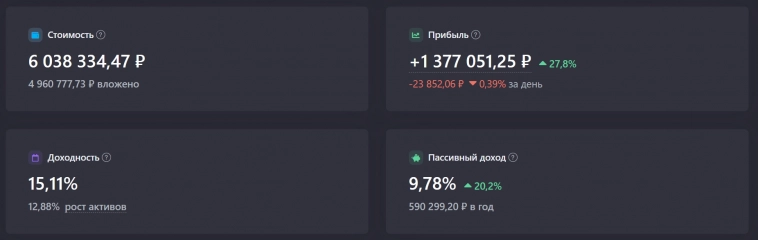

Я уже пять лет в режиме полной открытости рассказываю о том, как я формирую свой собственный «мини-пенсионный фонд».

Будет ещё две части: вторая будет посвящена облигациям, а третья — иностранным акциям и совокупным итогам.

Что вы писали в этот день в прошлом? - Смарт-Лаб предлагает мне прочитать мой пост годичной давности. Год назад российские акции были на дне. Была объявлена мобилизация. Люди массово покидали страну, сфера услуг испытывала не самые лучшие времена. Некоторые мои знакомые, пережившие февральскую шоковую терапию, распродали свои акции в конце сентября 2022 года, фактически сделав ставку на смерть российского фондового рынка. Тогда мой портфель российских акций стоил 2,3 млн ₽ (при вложенных 3 млн ₽), результат составлял почти -700 тысяч или -23%. Что изменилось за год с того времени и за 5 лет с начала существования этого портфеля? Сейчас всё расскажу.

Прирост +3,72 млн ₽ за 1 год. На самом деле, никакого финансового гения здесь нет. Секрет такого результат простой — вложено +1,93 млн ₽ новых средств (из них 328 тыс. ₽ реинвестированных дивидендов и 1,6 млн ₽ своих).

( Читать дальше )

Топ-15 инвестиционных идей на рынке акций

- 05 октября 2023, 14:47

- |

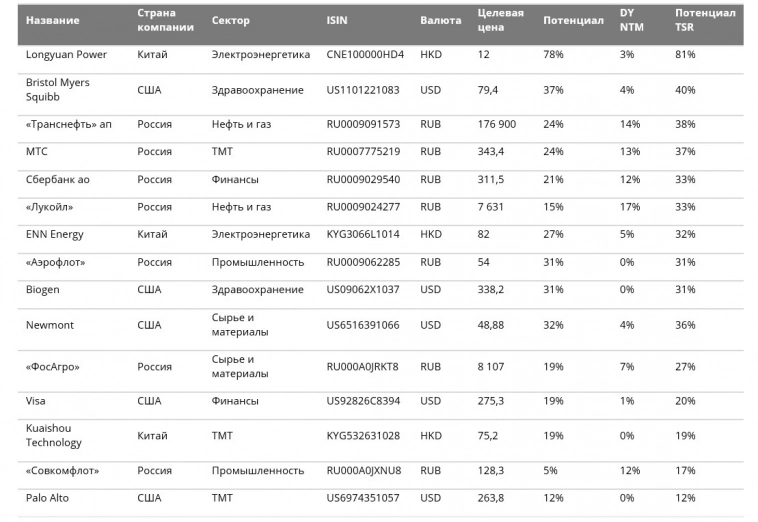

Аналитики «Финама» подготовили инвестиционную стратегию на IV квартал 2023 года. Согласно исследованию, нас ждет замедление роста развитых экономик на фоне ужесточения ДКП центробанков, но! Аналитики сохраняют оптимистичный взгляд на отдельные отрасли и компании, и вот 👇

Топ-15 наиболее перспективных инвестидей на ближайшие месяцы, по мнению аналитиков:

⚡ 1. Акции китайского энергетика China Longyuan Power сильно недооценены. Угольные ТЭС Longyuan Power имеют неплохие шансы нарастить выработку на фоне засухи на юго-востоке КНР, фактором скрытого потенциала остаются невыплаченные субсидии в размере почти 80% годовой выручки компании.

💊 2. Американская биофармкомпания Bristol Myers за 2022 год только по одному препарату Opdivo получила 9 новых одобрений от регулятивных органов, еще 2 одобрения — в 2023 году, в октябре ожидается одобрение блокбастера от FDA. Все это делает бумаги перспективными.

🛢 3. Дивидендная доходность «Транснефти» по итогам года может составить 14%, другим драйвером роста является сплит, который позволит розничным инвесторам более активно инвестировать в акции компании.

( Читать дальше )

Отдающие в рынок свои кровно заработанные деньги люди это 100% рабы.

- 04 октября 2023, 17:18

- |

И вот почему (Маркс давно всё объяснил):

Во времена зарождения экономического роста бедные работающие люди заняты поиском источника пропитания, единственное что у них есть своя шкура, руки и мозги. Они продают свой труд и ничего не инвестируют.

Покупатели труда изначально люди получившие различным способом (но не трудовым) средства труда — заводы, пароходы и IT инфраструктуру где программисты создали всё то на чем работает биржа, банки и фондовый рынок.

Когда руками программистов или таджиками созданы активы, богачи продают накопившимся за десяток лет поправившим свое финансовое положение рабочим — акции, облигации, недвижимость и т.д. На поздних этапах экономического развития, то есть тогда когда рынок полностью захвачен (нет покупателей, есть только слегка мечтающие богатеть в результате развития рынков программисты и прочие)

В конечной точке случается коллапс и хипстеры садятся в филосовский пароход плывущий Тбилиси оплачивая аренду за счет проданных активов в приложении тинкова.

( Читать дальше )

По следам InvestFunds Forum

- 04 октября 2023, 14:26

- |

Алексей Лазутин, генеральный директор группы “Мосгорломбард”, на конференции институциональных инвесторов InvestFunds Forum поделился шагами группы к успешному размещению на рынке публичного долга.

«Мосгорломбард» – универсальная группа, которая выстроила вокруг основного по текущему объему в доле выручке залогового направления несколько сопутствующих перспективных направлений: ресейл высоколиквидных позиций и вторичный рынок драгоценных металлов.

Группа динамично развивается и реализует возможности качественного экстенсивного роста за счет еще более активного развития новых технологий, совершенствования логистики, работы над автоматизацией процессов, перехода на цифровые решения, в том числе и в первую очередь в работе с клиентами.

Для решения задач развития группа несколько лет назад стала двигаться в сторону фондового рынка. Были проведены значимые внутрикорпоративные изменения: получен и уже повышен кредитный рейтинг, переход на международные стандарты отчетности и регулярный аудит.

( Читать дальше )

Деньги в бетон для нищих.

- 04 октября 2023, 13:45

- |

🏢 Здесь пройдемся по ЗПИФ от УК «Парус» — вторая по величине активов УК в недвижимости после Сбера. Компания предлагает инвестиции в офисную и складскую недвижимость. Совсем скоро можно будет рассмотреть и паи ТРЦ «Весна!». На данный момент всего 5 фондов. За каждым фондом прикреплен конкретный объект недвижимости, владельцем и получателем арендного потока с которого становится владелец ПИФа. Компания покупает объект в кредит, а после эмиссией паев частично его закрывает. Частичное закрытие позволяет оставить кредитный рычаг, с помощью которого объект может приносить дополнительные пару процентов на вложенный капитал.

Фонды, эмиссия паев которых пока больше не планируется:

🟣 ЗПИФ Парус-СБЛ RU000A104172.

( Читать дальше )

Портфель ВДО (23% за 12 мес.). В борьбе за бронзу, в надежде на серебро

- 04 октября 2023, 06:57

- |

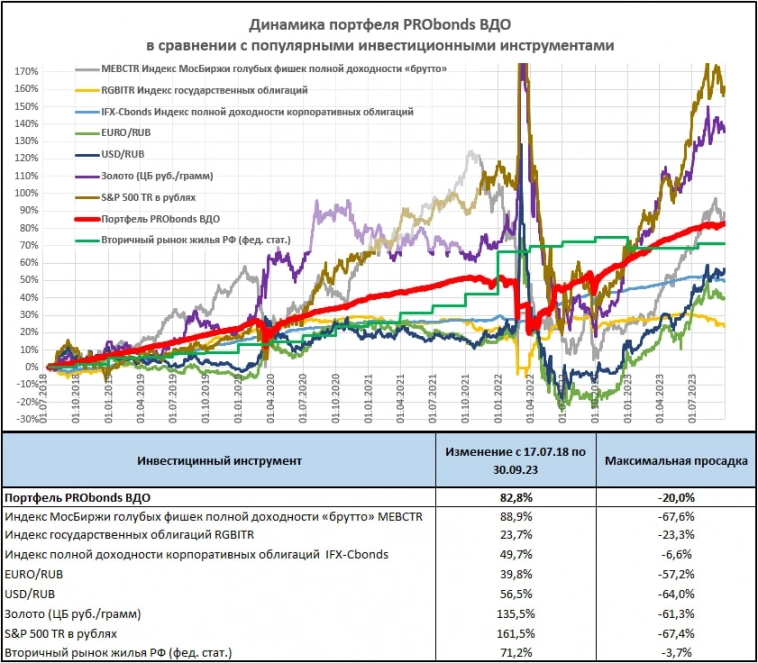

Портфель PRObonds ВДО в сравнении с наиболее востребованными группами активов остается на относительно хорошем счету. 4 место по итогам сентября. Если сравнивать накопленный результат с июля 2018 года, когда портфель был запущен. После американского рынка акций, золота и отечественных акций. В соперничестве с последними за 3 место.

Высокая ключевая ставка, особенно если она еще повысится, для портфеля менее губительный, чем для рынка акций, фактор. Потому что портфель – на треть и есть деньги (точнее, денежный рынок, дающий сейчас около 13% годовых).

Если оспаривать лидерство американского фондового рынка бессмысленно даже в отдаленной перспективе, то с золотом проще. У его приверженцев сложности уже есть и еще, вероятно, будут. Не так просто заработать, покупая то, что популярно. Поэтому второе место в импровизированном соревновании – возможный результат 2024 года.

Пока же 82,8% с момента старта (около 12,3% годовых в среднем за 5 с четвертью лет), 23,8% за последние 12 месяцев. 13% с начла года (17,1% годовых).

( Читать дальше )

US30Y и прочее - часть 2

- 03 октября 2023, 22:55

- |

не смог пройти мимо и дополнить свой собственный же пост, smart-lab.ru/blog/891255.php ,

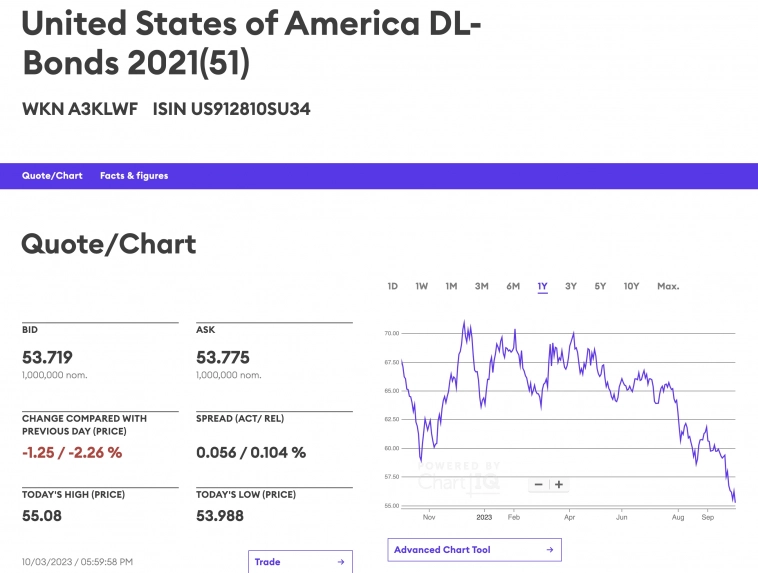

так вот: сейчас любимая мною бумага стоит 53 процента. Вдумайтесь, не фуфел какой-то, а 30 летняя облигация правительства США стоить полцены!!!

А теперь на закуску, давайте плюнем (да-да, слюной!) на все умозаключения о том что Америка — фсё, и прочее и подумаем вместе: Если прямо сейчас зажмурив глаза от ужаса потратить 5 млн долларов на 30 летние трежерис, то 4,9% в год, после вычета стандартных наших европейских налогов принесут инвестору больше 170 тысяч в год. Фактически, человек который не имеет каких то пугающих амбиций может просто вложить 5 миллионов долларов и 30 лет не думать НИ О ЧЁМ! вот такая вот история...

Как стабильно из года в год делать 25%+ годовых на фондовой бирже?

- 02 октября 2023, 17:24

- |

По вопросу, как долгосрочному инвестору ежегодно обыгрывать индекс, я устроил опрос на смартлабе и у себя в телеге.

Ответы в большинстве своем невнятные. Никто особо не хочет по-хорошему задумываться над этим интересным вопросом.

Давайте я сам постараюсь на него ответить.

1. Чтобы обгонять индекс, надо не делать очевидных ошибок, — не терять большие деньги в высокорискованных историях.

2. Второй пункт рецепта противоречит первому. Если вы хотите обгонять индекс, надо инвестировать в новые тренды (растущие рынки). К сожалению с нашим рынком такое мало реально, так как новые компании на него почти не выходят, а старые новых трендов не образуют и не поддерживают.

3. Третий пункт самый важный, пожалуй. Чтобы обыгрывать индекс, надо профессионально делать с свою работу. Пассивно обыгрывать индекс не получится — это все равно что пытаться пассивно выигрывать в покер за столом, где игроки постоянно учатся на своих ошибках.

Чтобы обыгрывать рынок, надо учиться быстрее других средних игроков на этом рынке. Преимущество перед другими игроками может быть в полноте или доступе к информации (инсайд) или в качестве работы с информацией. Если инсайда у нас нет, то всё что нами остается делать:

А) Потреблять большие объемы информации для принятия более качественных, информированных решений, чем в среднем по рынку.

Б) Иметь правильный алгоритм принятия инвестиционных решений, который превратит информацию в успешные сделки.

Если ты очень качественно работаешь с информацией, то можно повысить риск на сделку (повысить концентрацию инвестиций, снизив диверсификацию (увеличив риск). Концентрированный портфель при правильном выборе должен быть лучше, чем широко диверсифицированный.

Ну вот я как-то так бы ответил, пожалуй.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал