Избранное трейдера kedr_trade

Межрыночный анализ - за какими параметрами следить инвестору?

- 06 января 2017, 18:24

- |

Сегодня расскажу про другой рабочий стол, который я использую для мониторинга рынка... Чтобы понимать насколько дорог/дешев рубль и наш рынок, я смотрю три относительные метрики:

1. Нефть в рублях

получается через умножение USDBRO*USDRUB

показывает насколько комфортен текущий курс рубля для бюджета. Если нефть в рублях внизу — значит рубль недооценен при текущей нефти. Сейчас нефть в рублях стоит максимально с июня 2015. Это хорошо для бюджета, но говорит о некоторой переоцененности рубля относительно нефти.

2. Относительная динамика России против Развивающихся рынков

получаем делением двух ETF в США друг на друга: RSX/EEM

в 2016 РФР лидировал среди EM, поэтому очевидно, мы выросли относительно них.

график этот сейчас на максимуме за 2,5 года, но «крымский гэп» мы пока не закрыли. О чем это говорит? Если Трамп снимет санкции, то можем еще +17% в долларах прибавить при прочих равных. Пугает и то, что нет коррекций давно.

3. РТС выраженный в нефти.

получаем делением RTSI/USDBRO

самый стремный экстремум здесь — ртс самый дорогой относительно нефти с 2008 года. Но как ни странно, максимума этот график достиг год назад, а рынок в 2016 по сути рос вместе с нефтью. Поэтому весь прошлый год это отношение колебалось. Теперь главное чтобы не получилось как в 2011-м:

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 16 )

Парадоксы теории вероятностей и рынок

- 30 декабря 2016, 00:17

- |

Представим себе ситуацию. Вы приходите в казино и крупье предлагает Вам сыграть в игру. Перед ним в случайном и равновероятном порядке стоят n-1 зеленая баночка и 1 красная. Он говорит, что между двумя баночками лежит цветной шарик, если он лежит между разноцветными баночками, то он красный, а если между одноцветными, то зеленый. И крупье предлагает Вам поставить на один из цветов. На какой поставить?

Парадокс заключается в том, что все зависит от алгоритма, каким образом шарик обрел цвет.

Если крупье взял бесцветный шарик, случайно и равновероятно бросил его между баночками. Если шарик попал между баночками с разной краской, то стал красным, а если между баночками с одинаковой краской, то зеленым. В этом случае вероятность красного шарика равна 2/n и при больших n логично поставить на зеленый шарик.

НО, если у крупье есть мешочек с m шариками, из которых 0<s<m - зеленые и он просто достал случайный шарик из мешочка и если он был красный, то положил случайным и равновероятным образом его между разноцветными баночками, а если зеленый, то тоже случайным и равновероятным образом между зелеными. В этом случае вероятность зеленого шарика не зависит от числа баночек и равна s/m (т. е. при s<m/2. вероятность зеленого шарика меньше 1/2).

( Читать дальше )

Дети трейдинга - или серьезный пост о технике торговли

- 13 декабря 2016, 12:53

- |

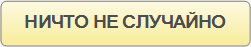

картинка со вчерашнего дневного стрима, но нарисована она была на прошлой неделе.

Это удивительно, но очень часто взрослые дядьки, с рыночным стажем по 10 и более лет, совершенно не понимают простейших вещей.

Например очевидно, что тренды создают и развивают крупные таймфреймы, поэтому рано или поздно, как бы точно не пытались войти интрадейщики и интравикеры в позицию против тренда, их ловят на 5-10% против входа. И это неизбежность.

Однако есть специальные меры и приемы, чтобы эффективно продолжить работать с временно убыточной позицией.

Дело в том, что хаос на рынке возникает не просто так, а после сильного направленного движения, когда многие продали больше желаемого, цена вышла в разреженное пространство, где мало заявок в обе стороны, где посторонний общерыночный спрос еще не восстановился, так как никто пока не привык к новой высокой цене. В этот момент задача крупных игроков продать часть последних лонгов, стараясь не уронить цену, и купить-подтянуть другие отставшие фишки, чтобы не уменьшать долю лонгов в своих портфелях на формально растущем рынке и повысить их стоимость. Другие игроки наоборот с радостью продают подпрыгивающих аутсайдеров, которые плохо росли и им надоели, и покупают откатывающих лидеров, из которых они слишком рано вышли, то есть идут встречные и нередко симметричные движения.

( Читать дальше )

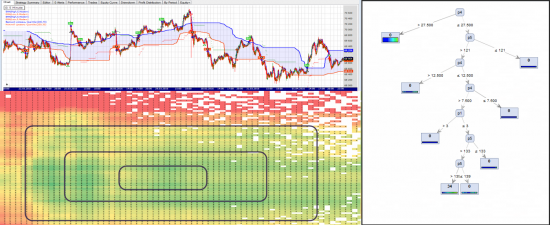

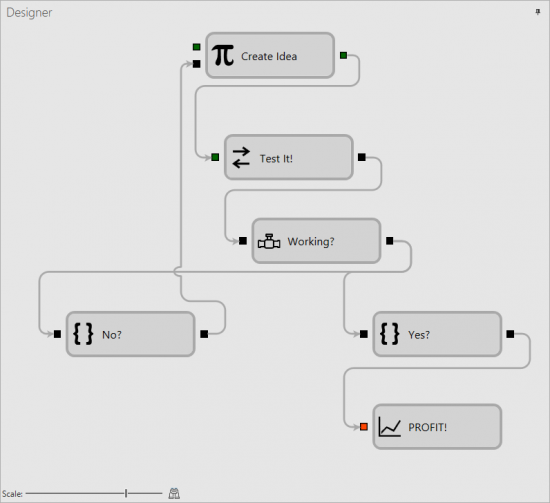

Новый релиз S#.Designer - бесплатный конструктор роботов!

- 13 декабря 2016, 12:39

- |

Для тех, кто первый раз слышит о программе — это бесплатный конструктор роботов. Программирование не требуется!

С уверенностью можем сказать, что это самая наполненная по функционалу версия. Множество новых фишек, особенностей и возможностей для каждого трейдера!

Нам самим не терпится рассказать обо всех изменениях, поехали:

1. Редактор кода на C#. Напиши часть или вообще всю стратегию на C#, а Designer выступит в роли графической оболочки. Нет ничего проще.

( Читать дальше )

Универсальный торговый метод: что следует знать про таймфрейм (обещанный пост Ивана Чурилова)

- 23 октября 2016, 20:34

- |

Напомню, что когда я увидел видео с конференции в Екатеринбурге, где Андрей Беритц рассказывает про торговлю на таймфрейме внутри минуты, я был настолько удивлен и не согласен, что предложил написать свой взгляд на таймфреймы, если будет достаточный интерес. Лайков было много, и я выполняю обещанное, правда, не через видео, а текстом.

Начну с того, что для спекулянтов не выработаны еще даже простейшие теоретические понятия. Универсальный торговый метод восполняет этот пробел, но многие пока не понимают важности «теории практики», все сразу торопятся торговать, хотя надо сначала понять, кто вы и что вы будете делать на рынке.

Отдельный дисклеймер: унимет разрабатывает правила безопасной торговли только для торговли на коротких торговых периодах (до месяца), и только голубыми фишками. Этот подход дает возможность торговать на большие суммы с очень высокой доходностью.Дивидендный трейдинг, агрессивный трейдинг в глубоких эшелонах, фортс-торговлю мы не рассматриваем совсем.

( Читать дальше )

Долгожданное письмо от БКС

- 01 октября 2016, 11:08

- |

С 3 октября 2016 года вступает в силу новая редакция тарифов Московской биржи на срочном рынке. Она предусматривает переход на тарификацию в базисных пунктах (в процентах от суммы сделки).

Группы контрактов |

BaseFutFee* |

Комиссия |

Валютные контракты |

0,14 |

0,0014% |

Процентные контракты |

0,50 |

0,0050% |

Фондовые контракты |

0,60 |

0,0060% |

Индексные контракты |

0,20 |

0,0020% |

Товарные контракты |

0,40 |

0,0040% |

*1 базисный пункт (BaseFutFee) = 0,01%

- Биржевой сбор за заключение фьючерсных контрактов на основании безадресных/адресных заявок взимается в рублях, как

( Читать дальше )

Хороший, плохой, х...вый.

- 24 сентября 2016, 10:12

- |

Продолжаем проект богатеем медленно.

В этом посте я открою вам величайший инвестиционный грааль. Правда я не первый, кто сообщит вам о нем. Есть еще один парень. Кажется его зовут Уоррен Баффет. А грааль собственно состоит в понимании какой бизнес можно считать хорошим а какой плохим. Чтобы выяснить это нужно ответить на два вопроса:

1. Как компания финансируется, из прибыли или допэмиссий.

2. На сколько эффективно работает капитал компании, эффективно ли компания использует нераспределенную (не выплаченную в виде дивидендов) прибыль.

Давайте рассмотрим примеры (все цифры за 1 полугодие 2016). Тест №1

Сургутнефтегаз. Акционерный капитал равен 3402729 млн. руб. Нераспределенная прибыль равна 3190129 млн. руб. Процент нераспределенной прибыли в капитале равен 93,8%. Мы видим что компания финансируется из прибыли. Это говорит о хороших операционных результатах. Компания прошла первый тест.

( Читать дальше )

Финансовые отчеты российских компаний на смартлабе - как считать чистую прибыль?

- 01 сентября 2016, 14:16

- |

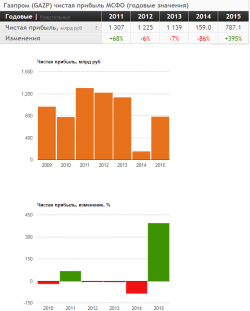

Посмотреть пример можно тут: http://smart-lab.ru/q/GAZP/f/y/

Для каждого параметра есть своя страничка. Вот как например выглядит страничка с чистой прибылью Газпрома.

Но в процессе изучения отчетов, я понял, что отчетная прибыль не всегда релевантна, поскольку на неё могут оказывать существенное влияние:

- курсовые разницы

- переоценка каких-то активов

- одноразовые потери

- и прочие одноразовые статьи

( Читать дальше )

Как зашортить Аэрофлот? Видение брокера (Часть 1)

- 30 августа 2016, 14:52

- |

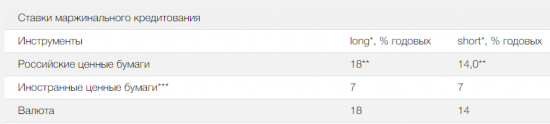

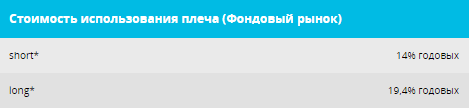

Если мы покупаем бумаги на фондовом рынке с использованием кредитного плеча, то мы как бы залезаем в карман брокера за деньгами. Если мы продаем бумаги в короткую, то нам надо эти бумаги где то первоначально раздобыть. Идем в раздел «Маржинальное кредитование» у брокера и находим соответствующее предложение:

или

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал