Блог им. Vanuta

Универсальный торговый метод: что следует знать про таймфрейм (обещанный пост Ивана Чурилова)

- 23 октября 2016, 20:34

- |

Напомню, что когда я увидел видео с конференции в Екатеринбурге, где Андрей Беритц рассказывает про торговлю на таймфрейме внутри минуты, я был настолько удивлен и не согласен, что предложил написать свой взгляд на таймфреймы, если будет достаточный интерес. Лайков было много, и я выполняю обещанное, правда, не через видео, а текстом.

Начну с того, что для спекулянтов не выработаны еще даже простейшие теоретические понятия. Универсальный торговый метод восполняет этот пробел, но многие пока не понимают важности «теории практики», все сразу торопятся торговать, хотя надо сначала понять, кто вы и что вы будете делать на рынке.

Отдельный дисклеймер: унимет разрабатывает правила безопасной торговли только для торговли на коротких торговых периодах (до месяца), и только голубыми фишками. Этот подход дает возможность торговать на большие суммы с очень высокой доходностью. Дивидендный трейдинг, агрессивный трейдинг в глубоких эшелонах, фортс-торговлю мы не рассматриваем совсем.

Итак, вы перечислили некоторую сумму на биржевой счет. Теперь надо определить, какое время вы можете выделить на биржевую торговлю, и какие прибыли и убытки для вас будут ожидаемыми.

Эти понятия связаны с торговым периодом (таймфреймом), который вы выберете.

Когда лекторы говорят о таймфрейме (ТФ), то очень часто сводят его к определению с очень узким смыслом — как масштаб графика цены.

На самом деле понятие таймфрейма — важнейшее в биржевой торговле, базовое, и требует полноценного осмысления каждым трейдером. В зависимости от выбранного таймфрейма мы определяем торговые инструменты, объемы позиций, допустимые риски, формулируем личные торговые правила и основные постулаты своей торговой стратегии.

Таймфрейм в широком смысле — это временной период, в течение которого трейдер планирует завершить открытую им сделку с запланированной прибылью, это масштаб желаемого/придуманного/играемого им будущего движения цены.

Это не обязательно означает время удержания позиции, потому что по факту трейдер может закрыть сделку в результате «досрочного» достижения желаемых уровней цены или из-за чрезмерного убытка. Это именно масштаб желаемого движения цены, которые трейдер играет в настоящий момент. А это в свою очередь характеризует степень его вовлеченности в рынок.

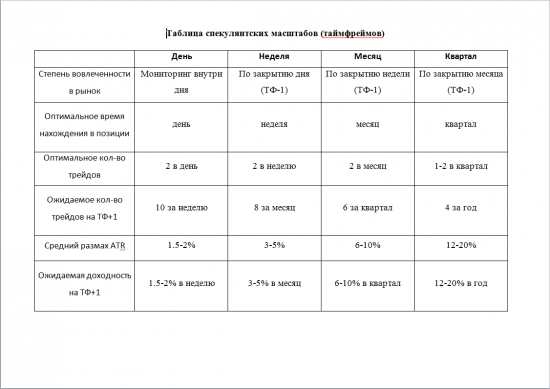

Привожу таблицу с моего вебинара. Каждый, кто изучит и поймет ее, получит +20% к своему пониманию торговли.

Таблица спекулянтских масштабов (таймфреймов)

Первый важный момент. Степень вовлеченности в рынок

Вы должны определиться, насколько вы в силу своего ритма жизни и обстоятельств можете быть вовлечены в рынок.

Если вы можете выделить время для внутридневного мониторинга за фондовым рынком, и осуществлять в отдельные дни торговлю внутри дня, ориентируясь на часовые и 4-часовые графики, вы можете стать интрадейщиком. Это высокая степень вовлеченности в рынок, вы ищете два входа в день, которые могут вам дать полпроцента зафиксированной дневной прибыли (в идеале).

Оптимально готовить, находить и совершать два трейда в вашем торговом периоде. Трейд — вход в торговую позицию из кэша и выход полностью в кэш с каким-то финансовым результатом; трейд может состоять из нескольких или даже множества сделок. В широком смысле трейд – это вход в рынок, в несколько позиций по разным инструментам.

Если же вам удается лишь в конце дня, после основной работы, около часа потратить на обзор и анализ того, что происходило на рынке за день, вы можете спланировать пару трейдов в неделю, который в идеале могут принести вам 1-1.5% зафиксированной недельной прибыли. В этом случае вы - интравикер.

Если же у вас совсем немного свободного времени, то вы можете перейти на недельные графики и совершать пару трейдов в месяц.

Чем меньше таймфрейм, тем больше вы в рынке, тем больше ваша вовлеченность, тем больше у вас возможных трейдов, тем выше может быть ваша доходность (в теории). Однако, торгуя внутри дня, воздерживаться от торговли и пропускать невыгодные сделки сложнее, а именно это – нахождение в кэше 80% торгового времени – главное преимущество частного трейдера перед профессионалами. Фактически вам нужно «накараулить» каждый день за 6 часов две сделки. Длительностью примерно 60-100 минут каждая. Это не просто, психологически прежде всего, и не предполагает совмещение торговли с обычной работой. Поэтому мы рекомендуем настраиваться на торговлю интравик (intra-week), два входа в неделю с целью +2+3%.

Я придерживаюсь двойного подхода. Я делю свой торговый объем на две части, одну для внутридневных сделок, и одну для внутринедельных. Сначала идет интрадейная сделка, если она приносит около процента за час, я закрываю ее или перевожу во внутринедельную часть, чтобы она принесла мне больше, +2+3% с прицелом до конца недели.

Второй важный момент. Возможная амплитуда движений.

В каждой ликвидной акции проходят примерно одинаковые обороты в каждый соответствующий период времени, что влечет стандартное для этих периодов отклонение цены. Рыночная статистика ориентирует нас на 2%-процентные движения внутри дня, примерно 5%-процентные движения в течение недели, 10%-процентные движения внутри месяца, 20% за квартал (если брать среднее расстояние, которое проходит цена от самого высокого значения до самого низкого за данный период, то есть если брать Average True Range как средний диапазон изменения цены за определенный период времени, назовем это «размахом».

Сыграть себе в плюс половину этих движений вполне реально.

Третий важный момент. Ожидаемая доходность.

Правило по ожиданию доходности простое: в ваших силах научиться закрывать в ожидаемый плюс таймфрейм, следующий за вашим в сторону увеличения, то есть увеличенный на единицу (ТФ+1), и зарабатывать на ТФ+1 в размере амплитуды СВОЕГО таймфрейма.

Если вы играете внутри дня, вы не сможете каждый день закрывать в плюс, но вы можете закрывать в плюс неделю, и вполне можете заработать +1.5+2% (за 10 возможных трейдов).

Играя интравик, вы можете закрывать в плюс месяц, и найти 8 трейдов, которые вам дадут +3+5% за месяц, это вполне реально. Делая пару трейдов в месяц, вы можете закрывать каждый квартал в плюс (6 возможных трейдов с общей доходностью +5+10% за квартал).

Чаще всего трейдеры нарушают эти постулаты, и, не имея достаточного свободного времени, начинают совершать сделки внутри дня, рассчитывая за счет плечей сразу заработать как за неделю или месяц. Это методологически неправильно. У каждого таймфрейма свои разумные малорисковые возможности. Разумная доходность интравикера +1+1.5% в неделю – это дает ему +65+80% годовых с учетом реинвестирования. С очень небольшими рисками.

Что касается убытков, то здесь тоже все просто: Внутри вашего ТФ+1 вы можете иметь убыток, равный размеру вашего игрового ТФ. То есть интравикер может внутри месяца иметь просадку до -3-5%.

Четвертый важный момент. Масштаб значимости новостей.

Определив конкретный масштаб играемого движения цены, мы можем обращать внимание только на информацию, которая способна повлиять на движение в рамках нашего и более старшего ТФ, игнорируя остальную, потому что всю новостную ленту проанализировать невозможно. Если мы играем движение в 10-15%, мы будем учитывать информацию, которая может помочь/помешать серьезной коррекции или заметному росту: действия и заявления Центробанков США и Евросоюза, эскалацию военных конфликтов, падение/рост сырьевых рынков. То есть нас будет интересовать информация соответствующего масштаба значимости.

Нередко можно увидеть рассуждения аналитика или популярного блогера (далее по тексту «васейник») о движении цен на ближайшие дни, основанных на соображении о глобальной недооцененности российских акций или предположении о сильном росте в случае повышения странового рейтинга или отмены экономических санкций и т.п. Очевидно, что для определения направления движений внутри дня и даже недели такие «глобальные» соображения из другого таймфрейма не имеют практической ценности.

Итак, находясь в торговой позиции, трейдер начинает выделять те новости и события на мировых рынках, которые могут повлиять на перспективы задуманного/запланированного им движения.

А каким масштабом графика он будет пользоваться для отслеживания ситуации — обычно второстепенный и не самый важный вопрос, как правило, масштаб графика трейдера на один-два таймфрейма меньше масштаба играемого им движения: формирование недельных движений мы смотрим на дневных графиках; перспективы движения внутри торгового дня оцениваем по часовикам; играя возможное закрытие каждого часа, пользуемся 5 и 20-минутными графиками.

Таким образом, открывая позицию, каждый трейдер должен четко представлять время, в течение которого акция может, по его мнению, достигнуть желаемых им уровней цены.

Пятый важный момент. Примерная скорость заработка.

Если величину желаемого движения поделить на запланированное время, можно получить примерную скорость заработка трейдера, находящегося в правильной позиции. И по приросту депо он легко может увидеть, опережает он свой личный график, или отстаёт от него, и таким образом у него появляется дополнительный критерий для оценки правильности или ошибочности своей торговой позиции.

Более того, он вполне может регулировать свой общий результат, чтобы закрывать более старший ТФ+1 в плюсе. Нередко трейдеры бьются за конкретные показатели риска/убытка, или чтобы свой таймфрейм закрывать в плюсе – это лишние хлопоты. Стремитесь закрывать свой ТФ+1 в плюс – и все, это вполне реально и почти на 100% зависит от вас.

Шестой важный момент. Ваше торговое преимущество.

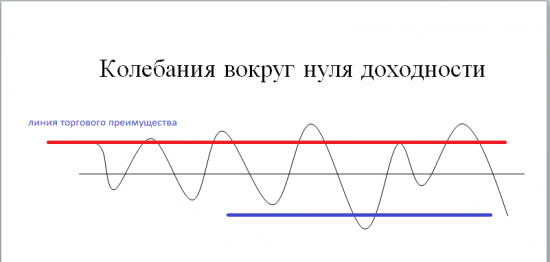

После взятия торговой позиции оценка состояния вашего счета (т.н. эквити) начнет описывать колебания вокруг нуля доходности. Это будет коррелировать с движением цены актива вокруг вашего уровня входа, а точнее вокруг вашей средневзвешенной цены входа, если вы входили частями по различной цене. Если вы войдете хорошо, вы большую часть времени будете находиться в плюсе, если не очень хорошо – будет сидеть с небольшим убытком.

Тому, как распознать свое торговое преимущество, посвящен мой вебинар (информация в профиле, пишите), есть более 40 условий, в которых созревает ваше торговое преимущество.

Заметки на полях:

1. Широкий смысл ТФ — это масштаб играемого будущего движения цены.

2. Также это масштаб значимости информационных данных, которых необходимо принимать во внимание в силу того, что они влияют на перспективы играемого движения.

3. Также таймфрейм — это размерность крупных игроков, за которыми мы наблюдаем и следуем.

4. В итоге ТФ — это и масштаб вашей доходности, так как вы (в идеале, конечно) получаете запланированную прибыль в определенные вами сроки.

5. Правильно выбрав свой таймфрейм, вы совершенно по другим критериям будете выбирать вход и выход из сделки, вы будете искать и находить такие движения, которые могут дать вам нужную прибыль без повышенного риска.

6. Если ваша торговая позиция приносит доход со скоростью, соответствующей вашему таймфрейму, – вы находитесь в правильной позиции. Если вы получили доход из ТФ+1 – закрывайте позицию, это удача.

Таким образом, общепринятые инвестиционные правила, мол, режьте убытки и давайте прибыли течь с очевидностью вредны для спекулянта: он должен терпеть риск в пределах своего таймфрейма и фиксировать запланированную и даже более высокую прибыль.

P.S. Уже есть прецеденты в моей маленькой практике преподавателя, когда этот текст помогал встать с головы на ноги в своей торговле, так как слишком немногие приходят к этому в первые 3 года самостоятельно.

теги блога 💯Чек-листов по фондовому рынку

- 11 сентября

- fin_chips

- IMOEX

- novice_chips

- vanuta

- vanuta мучает дроздов

- vanutar

- WallStreet

- автоследование

- акции

- Алроса

- Америка и Россия

- американский рынок

- анонс

- аудиообзор

- аэрофлот

- биткоин

- вебинар

- взгляд

- видеообзор

- время продавать-1

- выборы

- Газпром

- герчик

- дивиденды

- дневной стрим

- Дональд Трамп

- доходность

- дрозд

- ДУ

- Еловец

- журнал wallstreet

- Запотылок

- Иван Чурилов

- игра на понижение

- Индекс МБ

- интервью

- инфляция в России

- итоги

- итоги дня

- июнь

- Ключевая ставка ЦБ РФ

- книга тимофея

- коррекция

- Лукойл

- лучшее

- ЛЧИ

- ЛЧИ-2015

- миникнига

- Миф I

- ммвб

- модельный метод

- нефть

- новый формат

- околорынок

- октябрь

- опрос

- отскок

- оффтоп

- падение

- покупки

- Преступность

- прогноз

- прогноз Vanutar

- прогнозы

- профит

- публичный стрим

- разворот

- Роснефть

- россия

- рынок

- рынок - взгляд

- рыночная ось

- сбербанк

- СВО

- смартлаб

- стримы

- США

- татарин

- татнефть

- текущий рынок

- теханализ

- технический анализ

- торговые идеи

- торговые сигналы

- Трейдеры шутят

- трейдинг

- тренд

- тренинг

- украина

- универсальный метод

- универсальный торговый метод

- финчипсы

- фьючерс MIX

- ЦБ РФ

- часть 2

- чек-лист

- шадрин

- Шорт

- шорты

интрадей — это торговля внутри дня. таймфреймы графиков для интрадейщика- 4-часовики и часовики, 20-минутки и 5-минутки можно использовать лишь для снятия пульса рынка. торговли ниже чем на часовиках — НЕТ. все что пытаются торговать на минутках — это не торговля — а медленный/быстрый скальпинг, который является антиподом осознанной торговли, фактически это тренировка моторики, противопоказано 99.9% всех частных трейдеров.

в понятии таймфрейм есть большой смысл, который служит самоидентификации частного трейдера. беритц не зарабатывает больше интрадейщика, что говорит о тупиковой ветви развития такого вида биржевой самозанятости как скальпинг, так как риски растут, вовлеченность растет, а выхлоп — нет.

то есть это совершенно иной подход - не описательный, мол на это тупо реагируем так. а наблюдаем за теми, кто создает движения, и играем с ними сонаправленно.

ну и так далее, и так далее.

Дальше нужны знания, но не о «таймфрейме», а просто о фрейме.

+++(пока только так)

а есть практика- это уже реальная торговля. но у этой практики есть своя теория практики, которую многие не знают, которая вообще не выработана в биржевой литературе. многие не понимают, что они торгуют, какие риски изначально на себя берут, насколько неправильные цели ставят себе изначально.

вы путаете скальпинг как биржевую самозанятость, как случайный процесс, со случайным результатом, и биржевую торговлю, которую можно планировать, результат который может быть закономерным, а торговые решения в которой являются не рефлекторными движениями, а осознанной мыслительной деятельностью.

я интрадейщик с 10-летним стажем, позиции в основном от 20 минут держал раньше, сейчас больше. Свои 10 000 трейдов я сделал несколько лет назад еще.

Путь трейдера ведет к тому, чтобы совершать как можно МЕНЬШЕ сделок, сохраняя высокую доходность. так что видимо это вы в самом начале пути, раз этого еще не понимаете.

ниже 20 минуток нет торговли, там нет повышения доходности, растут риски, больше гемора. поэтому это просто биржевая самозанятость.

в посте сказано про принципиально важные вещи, о которых НИКТО не говорит, никто никогда не говорил.

например ПРО ИНДИВИДУАЛЬНУЮ СКОРОСТЬ ЗАРАБОТКА, КОЛЕБАНИЯ ВОКРУГ НУЛЯ ДОХОДНОСТИ, ПЛАНОВУЮ ДОХОДНОСТЬ и так далее. «ума нет — свою голову не приставишь» — говорила моя мама про таких вот крытыков.

Решил переобуться, дело твоё. Главное вреда не приноси.

дейтрейдинг — это торговля внутри дня с удержанием позиции в течение дня. дрочево внутри часа, 5 минут, минуток — не является торговлей, поскольку не удовлетворяет признакам торговли.

тут нет противоречия?, или речь идет об относительном риске в %%, а не в абсолютном в $$? — если так, то спорно...

Допустим, обычный сайз 100 фью сбера, риск 1к2 (пусть стоп 0.5 коп, цель взять рубль движения).

Последний заход на 152.3 (реперная 3-я точка) сайз увеличивается до 200 при этом цель уже -2, при стопе 1 рубль.

Т.е. в данном конкретном случае фактически риск увеличен в 4 раза (в 2 раза увеличена ставка и в 2 расчет хода) — разве не оправданно такое увеличение риска в реперной точке?

Опытный трейдер Иван Чурилов — это миф, в котором ты пытаешься убедить окружающих. Доказательств реальных на практике ноль.

Всё что ты сейчас можешь так, это причёсывать ньюбов и леммингов.

Делаешь движки на поприще околорынка, в качестве преподователя теории и продвижении свой персоны в медийность.

P.S. нового для себя, ничего не увидел в твоём «сочинении»

Ты кстати можешь составить конкуренцию по любому, всяким теле-аналитикам. Верь мне.

это не банальности, а теория, которую стоит изучать с самого начала. Потому что потом идут более сложные вещи, которые открываются уже после опыта 5 лет +

Моя оценка за таблицу 3+.

вот этого вывода нет ни в одном видео, ни в одной книге. я же его обосновал через понятие таймфрейм

Таким образом, общепринятые инвестиционные правила, мол, режьте убытки и давайте прибыли течь с очевидностью вредны для спекулянта: он должен терпеть риск в пределах своего таймфрейма и фиксировать запланированную и даже более высокую прибыль.

Вышел бы на ЛЧИ и показал всем какой ты крутой перец зарабатывающий миллионы, а не писатель — околорыночник.

Ну чо те сказать? пиши есчо, обсудим, посерем, куи померем.=))

Собеседник ты интересный.

а)- понять почему казино зарабатывает а все теряют...

б)- найти на рынке хоть что то конкретное что должно давать 51 на 49% соотношения вероятности прибыль-убыток (ох уж тяжело будет искать)...

в)- еб@шить эту тему пока дают это делать и не задавили.

Все неконкретное, ватное, мутное, водичкой залитое, это чушь, нет не может быть чего то правильного в математически отрицательной игре — сама игра по таким правилам неправильна впринципе).

у вас же описательный подход, без смысла и понимания о причинности — мол увидел что-то, и торгуй пока это работает. так вот без понимания причины ничего работать не будет.