Избранное трейдера iAlexander

STATDIV3 доработанный индикатор для quik на языке lua

- 21 марта 2019, 00:04

- |

скачать можно здесь:dropmefiles.com/09FCu

как устанавливать смотрите предыдущие статьи: https://smart-lab.ru/blog/528424.php

название STATDIV3 это доработанный STATDIV

поведение индикатора на графике:

сам код индикатора:

Settings={

Name="STATDIV3",

period=50,

line=

{

{

Name="curve",

Color=RGB(0,0,255),

Type=TYPE_LINE,

Width=1

},

{

Name="line",

Color=RGB(255,0,0),

Type=TYPE_LINE,

Width=1

},

{

Name="MA",

Color=RGB(0,0,255),

Type=TYPE_LINE,

Width=1

},

{

Name="MA2",

Color=RGB(0,128,128),

Type=TYPE_LINE,

Width=1

},

{

Name="line2",

Color=RGB(0,0,255),

Type=TYPE_LINE,

Width=1

},

{

Name="line3",

Color=RGB(0,128,128),

Type=TYPE_LINE,

Width=1

}

}

}

function Init()

cache_ind={}

cache_ind2={}

cache_ind3={}

return 2

end

function OnCalculate(index)

if index < Settings.period then

return nil

else

local sum1=0

local sum2=0

local sum0=0

local sum02=0

local sum03=0

for i=index-Settings.period+1, index do

do

if C(i) > O(i) then

sum1 = sum1 + C(i) - O(i)

sum2 = sum2 + C(i) - O(i)

else

sum2 = sum2 + O(i) - C(i)

end

end

cache_ind[index] = sum1/sum2

if index > Settings.period+12 then

--[[

sum0 = 1*cache_ind[index]+

(1)*cache_ind[index-1]+

(1)*cache_ind[index-2]+

(1)*cache_ind[index-3]+

(1)*cache_ind[index-4]+

(1)*cache_ind[index-5]+

(1)*cache_ind[index-6]+

(1)*cache_ind[index-7]+

(1)*cache_ind[index-8]+

(1/2)*cache_ind[index-9]+

(1/3)*cache_ind[index-10]+

(1/4)*cache_ind[index-11]+

(1/5)*cache_ind[index-12]

--]]

sum0 = 1*cache_ind[index]+

(1/2)*cache_ind[index-1]+

(1/3)*cache_ind[index-2]+

(1/4)*cache_ind[index-3]+

(1/5)*cache_ind[index-4]+

(1/6)*cache_ind[index-5]+

(1/7)*cache_ind[index-6]+

(1/8)*cache_ind[index-7]+

(1/9)*cache_ind[index-8]+

(1/10)*cache_ind[index-9]+

(1/11)*cache_ind[index-10]+

(1/12)*cache_ind[index-11]+

(1/13)*cache_ind[index-12]

end

--[[

sum0 = sum0/(1+1+1+1+1+1+1+1+1+1/2+1/3+1/4+1/5)

--]]

sum0 = sum0/(1+1/2+1/3+1/4+1/5+1/6+1/7+1/8+1/9+1/10+1/11+1/12+1/13)

cache_ind2[index] = sum0

if index > Settings.period+50 then

sum02 = 1*cache_ind2[index]+

(1)*cache_ind2[index-1]+

(1)*cache_ind2[index-2]+

(1)*cache_ind2[index-3]+

(1)*cache_ind2[index-4]+

(1)*cache_ind2[index-5]+

(1)*cache_ind2[index-6]+

(1)*cache_ind2[index-7]+

(1/2)*cache_ind2[index-8]+

(1/3)*cache_ind2[index-9]+

(1/4)*cache_ind2[index-10]+

(1/5)*cache_ind2[index-11]+

(1/6)*cache_ind2[index-12]

--[[

sum02 = 1*cache_ind2[index]+

(1/2)*cache_ind2[index-1]+

(1/3)*cache_ind2[index-2]+

(1/4)*cache_ind2[index-3]+

(1/5)*cache_ind2[index-4]+

(1/6)*cache_ind2[index-5]+

(1/7)*cache_ind2[index-6]+

(1/8)*cache_ind2[index-7]+

(1/9)*cache_ind2[index-8]+

(1/10)*cache_ind2[index-9]+

(1/11)*cache_ind2[index-10]+

(1/12)*cache_ind2[index-11]+

(1/13)*cache_ind2[index-12]

--]]

end

sum02 = sum02/(1+1+1+1+1+1+1+1+1/2+1/3+1/4+1/5+1/6)

--[[

sum02 = sum02/(1+1/2+1/3+1/4+1/5+1/6+1/7+1/8+1/9+1/10+1/11+1/12+1/13)

--]]

cache_ind3[index] = sum0 - sum02

if index > Settings.period+50 then

sum03 = 1*cache_ind3[index]+

(1/2)*cache_ind3[index-1]+

(1/3)*cache_ind3[index-2]+

(1/4)*cache_ind3[index-3]+

(1/5)*cache_ind3[index-4]+

(1/6)*cache_ind3[index-5]+

(1/7)*cache_ind3[index-6]+

(1/8)*cache_ind3[index-7]+

(1/9)*cache_ind3[index-8]+

(1/10)*cache_ind3[index-9]+

(1/11)*cache_ind3[index-10]+

(1/12)*cache_ind3[index-11]+

(1/13)*cache_ind3[index-12]

end

sum03 = sum03/(1+1/2+1/3+1/4+1/5+1/6+1/7+1/8+1/9+1/10+1/11+1/12+1/13)

end

if sum1/sum2 > 0.5 and sum03 > 0 then

sum1 = sum03

else

if sum1/sum2 < 0.5 and sum03 < 0 then

sum1 = sum03

else

sum1 = 0

end

end

return sum1, 0

end

endвсем удачи!

- комментировать

- 5.7К | ★40

- Комментарии ( 9 )

Грамотный комментарий к отчету Энел Росссия за 2018 год.

- 19 марта 2019, 10:52

- |

Во первых строках хочу сказать что в моем портфеле имеются бумаги Энел, потому не являюсь полностью не предвзятым.

Годовой отчет энел за 2018 год вышел вполне ожидаемым… как и весь бизнес Энел Россия, в принципе его можно спрогнозировать на 3-5 лет вперед с достаточной точностью.

Выручка 73,3млрд — Ч.прибыль 7.7 млрд:

-рентабельность 10,5%… в прошлом году было 11,3%..., но средняя рентабельность с 2006 года около 7,5%.

//Энел сделали достаточно эффективное управлении в низкомаржинальном бизнесе… Это то, что меня привлекло в данной бумаге.

-рентабельность же собственного капитала 18,6%, хотя в прошлом году было 23,8% и

//по мере роста СК рентабельность СК должна стремится к 10% годовых.

Собственный капитал компании 44,5млрд — против заёмного 39,4 млрд:

достаточность собственного капитала подросла до — 53%, против 51% годом ранее…

//Это позитивно, но не достаточно для такого малорентабельного бизнеса. При стоимости фондирования 10-12 % годовых и рентабельности 10,5%… по сути кредиторы зарабатывают столько же сколько и акционеры… И долю заёмного капитала надо уменьшать. Комфортным уровнем достаточности СК мне видится 60 и более процентов....

Прибыль на акцию 21 копейка — дивиденды на акцию 14 копек, при средней цене акции за год 1.02 рубля

Дивидендная доходность 13,9%

И торгуется Энел за 0,8 капитала… что очень хорошо для желающих купить… Это вторая плюшка которая мне понравилась — P/E=4.7…

Из аналогов на нашем рынке есть только ЮниПро, но там свои подводные камни и P/E в районе 10.

А теперь немного тумана:

1. Основной вопрос который висит над Энел — что будет с Рефтинской ГРЭС… официально пока ничего не ясно.

( Читать дальше )

Эйфория захлестнула американские рынки акций — инвесторы вложили в них рекордный объем средств

- 18 марта 2019, 23:13

- |

Американский рынок акций ощутил на себе рекордный с сентября приток капитала.

За неделю, закончившуюся 15 марта, объем вложенных средств в биржевые фонды американских акций превысил 30,5 млрд долларов. В последний раз столь значимый приток был зафиксирован в период с 15 по 21 сентября 2018 г.

Еженедельный приток средств в ETF американских акций (млн дол.)

Однако новый капитал не смог остановить коррекцию, начавшейся в четвертом квартале 2018 г.

Кроме того, более 30 млрд долларов инвесторы вложили в ETF американских акций в середине марта прошлого года, но уже через две недели фондовые рынки были на 4% ниже.

Резюме

Биржевые фонды используются практически всеми участниками рынка. В них вкладывают как рядовые инвесторы и спекулянты, так и профессионалы. Тем самым, движение капитала в данные фонды может служить своего рода барометром настроений среди участников американского рынка акций и они впервые с декабря прошлого года вновь оптимистичные.

( Читать дальше )

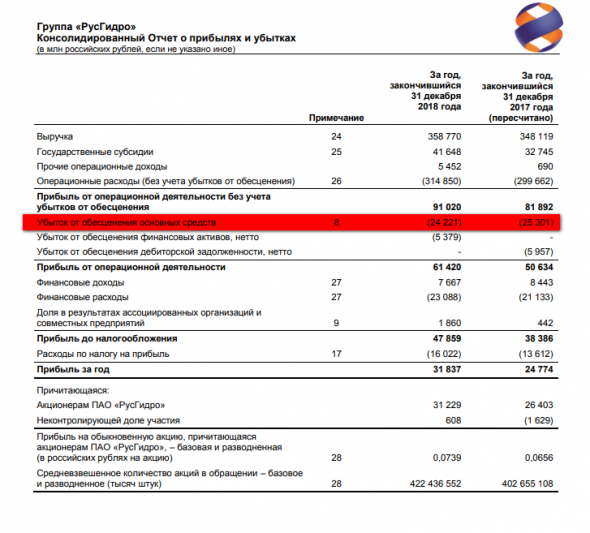

Русгидро 4 квартал МСФО(история обесценения)

- 18 марта 2019, 13:58

- |

Выручка не растет, чистую прибыль добивает обесценение основных средств.

Та самая строка

( Читать дальше )

Фьючерсы и Опционы. Нефть и Не Только. Итоги Недели. НОВИЧКАМ! и Не Только.

- 18 марта 2019, 06:11

- |

"И кое-что ещё, и кое-что другое,

О чём не говорят, чему не учат в школе..."

«С этой минуты мы начнём с Вами делать то, чего не делает НИКТО. Ну, или почти никто.

Только в этом — Наш шанс выжить.» (М. Лоссбой)

С добрым, «дельно-понедельным», утром, дорогие мои Друзья-Коллеги-Трейдеры! Продолжу итогово-дельно-недельное обсуждение ближних опционов и фьючерсов на нефть марки Брент.

1. Опционы BRENT. Грааль. И снова про ЭТО? «Клубничка». Часть 1

2.

( Читать дальше )

Несколько фактов об инвестировании, которые стоило бы знать каждому

- 17 марта 2019, 23:52

- |

На ZeroHedge выложили хорошую подборку фактов об истории американского фондового рынка. Я перевел самое важное из этой подборки, то что стоило бы знать и помнить каждому начинающему инвестору (да и спекулянту тоже). Прочтите, оно того стоит. И помните — вещи не всегда такие, какими они нам кажутся…

- Начиная с 1916 года Доу покорял новые максимумы в течение менее чем 5% всех торговых дней. Но это не помешало ему вырасти на 25 568% за все это время. -В 95% торгового времени, когда ваш портфель находится в акциях вы теряете. Чем меньше вы будете смотреть на графики — тем лучше.

- Доу находился на 40% и ниже от своих максимумов чаще, чем в пределах 2%-го отклонения от них (20,6% торговых дней против 18,4% торговых дней). —No pain no gain («Без боли нет прибыли»).

- За 10 лет, начиная с 1970 года, Доу вырос на 38 пунктов. -Смотри выше.

- На минимумах рынка в 2009 году американские акции находились там же, где они были в 1996 году. -Акции находятся в долгосрочном росте. Очень долгосрочном. Обычно. Ну хотя бы иногда.

( Читать дальше )

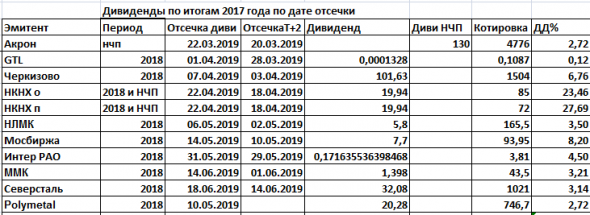

Дивиденды2019 и Мечел

- 17 марта 2019, 21:48

- |

Дивиденды НКНХ----- просто взрыв)

Дайджест дивидендных новостей за последнее время:

— 21.03.2019 МТС утвердит новую дивидендную политику

-ВТБ разрешил "Селигдару" выплатить дивиденды на «префы» за 2018 год в полном объеме — по 2,25 руб Общая сумма - 337,5 млн рублей. Окончательное решение о выплате дивидендов будет принимать собрание акционеров «Селигдара» на основании рекомендаций совета директоров.

Согласование с банком дивидендов по обыкновенным и привилегированным акциям является обязательным условием кредитных договоров с ВТБ.

-«Сибур Холдинг» утвердил новую дивидендную политику, предполагающую направление на дивидендные выплаты не менее 35% от прибыли по МСФО

-ТГК-1 Ориентировочно 30 апреля состоится заседание совета директоров компании, на котором будут даны рекомендации по дивидендам за 2018 год. Ожидается, что выплаты будут не ниже уровня 2017 года, когда компания выплатила 0,000489802 рубля на одну обыкновенную акцию.

( Читать дальше )

- комментировать

- 21.9К |

- Комментарии ( 20 )

Инвестиционная оценка акций. Теория и практика.

- 17 марта 2019, 21:19

- |

Как широко известно, фундаментальный анализ компаний — занятие крайне бесперспективное, так как ведет только к потерям времени и капитала. Тем не менее, рискуя быть недостаточно мудрым, безоговорочно поверив в непреложные истины, я всё-таки попробую немного написать на данную тему. Побудило меня к этому, вероятно, бесполезному графоманству следующее:

- Даже пассивному инвестору, формирующему портфель на основе «широких» индексных фондов акций, может быть полезно опуститься на уровень чуть ниже, понять базовые принципы работы компаний и методы оценки их работы. Используя аналогию с водителем и автомобилем, по большому счету простому автолюбителю не обязательно знать, что там у него под капотом и как это всё хозяйство в целом устроено. Достаточно просто выяснить — в какую горловину, и какую жидкость надо заливать. :-) Тем не менее, я нахожу весьма полезным ознакомиться с общими принципами функционирования автомобиля, работы двигателя и т.д. Тогда самые простые вещи по его обслуживанию можно будет делать самостоятельно или, по крайней мере, не попасть на «развод» при обслуживании машины в автосервисе.

- В русскоязычной части интернета я не так много встречал интересных фундаментальных вещей, даже на уровне оценок и текстов, подготовленных инвестиционными компаниями. Я, конечно, поиском такого рода материалов специально не занимался, но тем не менее… Попадается всё больше оценок примерно на уровне: у этой компании низкое значение P/E или P/B, поэтому мы её включаем в инвестиционный портфель. Всё-таки с момента написания «Разумного инвестора» прошло уже много времени, и руководствоваться исключительно его принципами, по-моему, сейчас недостаточно.

- Как я сам уже не раз убеждался, сам процесс написания текстов очень хорошо способствует усвоению прочитанного материала и замечательно структурирует все новые знания в голове. Так что, можно сказать, я пишу это всё для себя самого. :-) Опять же, потом будет легко найти необходимые вещи, если вдруг они понадобятся… :-)

( Читать дальше )

- комментировать

- 12.6К |

- Комментарии ( 53 )

для тех кто хочет много бабок зарабатывать

- 17 марта 2019, 15:26

- |

если его значение больше 0,5 то выставляете заявку на покупку с тек профитом >= стоплоссу

гарантированно будете зарабатывать

подключить его можно так:

в папке quik создаете папку LuaIndicators туда кидаете текстовый файл с раcширением .lua

и содержанием приведенного индикатора, потом запускаете quik и добавляете как обычный индикатор к графику

название его в списке будет STATDIV (статистическое отклонение)

на рисунке отобразил его работу с периодом 25 и 50

его суть в том чтоб показать куда отклонено статистическое распределение вероятностей, вверх или вниз за определенный период

проще говоря, куда вероятнее пойдет рынок вниз или вверх

если значение индикатора выше 0,5 то разрешено лонговать, если ниже то разрешено шортить

рекомендации по подбору периода: период для этого индикатора выбираете как период между двумя

последними локальными вершинами

позже могу математически привести целесообразность его использования

( Читать дальше )

Воскресный ликбез: чтобы помнили - как проходили залоговые аукционы

- 17 марта 2019, 12:33

- |

А потом у правительства не оказалось денег, чтобы вернуть частным банкам кредиты. И акции государственных предприятий вместе с государственными предприятиями перешли в собственность частных банков. Не знали, как Потанин стал владельцем «Норникеля»?

А теперь — главное. Вот теперь именно то, что вы должны знать о нынешнем государстве. А где частные банки взяли деньги, которые они дали в кредит правительству РФ?

Вы это читаете сидя? Лучше лежа дальше читайте, а то упадете. Дыхание задержите: частные банки взяли кредиты в ЦБ (государственный банк, если кто не в курсе), потом эти деньги отдали в кредит правительству РФ за акции гос.предприятий. Круто?

А вы думаете, что потом частные банки расплатились за кредиты с ЦБ? Может хоть акциями гос.предприятий? Вот вы наивные!!!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал