Избранное трейдера Holod_Dmitry

Причины ускорения стратегий

- 18 января 2023, 13:41

- |

Я прям на кончиках пальцев чувствую, как у нас меняются микро структуры стаканов: на валюте, на срочке. Пошла какая то смена состава участников. И знаете как я это увидел?

Как то однажды, то ли коллега, то ли не очень, сказал мне: «ты конечно хитрый, создал портфель статей на СЛ, теперь они у тебя как портфолио за тебя работают». По чесноку сказать, я даже об этом не думал, когда их строчил, но сейчас (да что там сейчас, уже давно, но сейчас в особенности) вижу эффект появления моих статей в поисковиках. Стали активно поступать вопросы по одной и той же тематике.

Суть проста. Коллеги (а может, не очень) стали задумываться об ускорении. Ну вы наверное частенько на СЛ читали заумные комменты, мол «купи себе плазу и решай проблемы». Зачастую, я уже давно понял, что советчики не совсем понимают сути этих действий. Мол плаза (либо другие коннекторы) решает все проблемы, особенно с ликвидностью.

Вы знаете, процесс ускорения страт не так дешев, как вам кажется. Более того, он как затратен на старте на разработки, так и затратен на сопровождении в дальнейшем. А выхлопа может и не быть.

( Читать дальше )

- комментировать

- 7К | ★20

- Комментарии ( 37 )

Лучшие инвестиционные идеи от компании Финам. Какие акции вырастут на 30-100%?

- 17 января 2023, 21:43

- |

Макроэкономика

США

- Пик ставки ФРС ожидается в диапазоне 5 – 5,5%. Во 2 полугодии ставку снизят минимум на 0,5%

- Инфляция замедлится до 3 – 4%. Возврат к 2% это перспектива 2025 года.

- ВВП США замедлиться до 0,5%.

Еврозона

- Пик ставки ЕЦБ ожидается в диапазоне 3 – 3,5%.

- Инфляция замедлится до 5 — 6%.

- ВВП Европы замедлиться до 0,3%.

Хотя ставка, по мнению, экспертов должна быть выше, но это нереализуемо с учётом долговой нагрузки и дефицита многих стран Еврозоны.

( Читать дальше )

TREND. ALEX WANG. # 9. Тренд - главная торговая идея столетия

- 17 января 2023, 15:16

- |

Мы здесь: Глава 3: Тренд — главная торговая идея столетия. 3.1.: Каждый получает то, что хочет. О мотивации к изучению тренда

Тренд (от англ. Trend — «тенденция») — долговременная тенденция изменения исследуемого временного ряда. В техническом анализе подразумевается направленность движения цен или значений индексов.

Что такое тренд с точки зрения алготрейдинга?

Тренд – выход из сформированного диапазона на половину (или более) величин этого диапазона.

Рис. 9. Так выглядит тренд.

Вот именно такую формацию в сотнях вариантах, эта книга научит вас торговать.

3.1. Каждый получает то, что хочет. О мотивации к изучению тренда

Начать торговать на бирже прибыльно при помощи роботов. Очень просто.

За три, четыре месяца вы научитесь торговать так, как это делают небольшие и средние алгоритмические фонды. Эта книга – инструкция вам поможет.

( Читать дальше )

Газоспреды: Арбитражеры начали переходить на новую пару (NGG3-QGH3)

- 16 января 2023, 15:49

- |

Наконец-то появилась адекватная ликвидность на Мосбирже в следующем Газовом контракте.

обьемы торгов им сегодня выросли более чем в 2 раза

Одновременно с этим начал сокращаться и календарный спред на Мосбирже (разница между февральским NGG3 и январским NGF3 контрактами)

( Читать дальше )

Что можно делать с облигациями. Дальними или ближними.

- 12 января 2023, 14:40

- |

Их можно не только купить и забыть, перекладываться из одних в другие, спекулировать как и любыми другими инструментами, но и кое-что поинтереснее.

Ряд брокеров предлагает услугу Единый брокерский счет (ЕБС), который хорош не только тем, что можно не думать постоянно о том, на какой площадке сколько средств находится, но и тем, что активы на одной площадке можно использовать в качестве залога по сделкам на другой площадке. Ваш брокер скажет вам, какие активы, при наличии ЕБС, он примет в качестве такого залога. Например, БКС примет в обеспечение следующий набор ценных бумаг.

broker.ru/brokerage/services/margin-lending/moex-securities-list

Замыкают этот список облигации федерального займа (ОФЗ).

На таком варианте я и остановил свой выбор в конце прошлого года. Сначала я приобрел в портфель ОФЗ без учета этого списка, и, как оказалось, не все ОФЗ принимаются в качестве обеспечения, поэтому те ОФЗ, которые не вошли в этот список, я продал (какие-то с прибылью, какие-то с убытком) и пополнил свой портфель исключительно ОФЗ из списка. По сути, мои ОФЗ — это кэш для спекуляций на срочном рынке. С той лишь разницей, что этот “кэш” приносит доход, когда я не торгую. Представьте, что вам нездоровится, вы уехали на некоторое время по делам или на отдых, у вас с утра похмелье, у вас нет торговых идей на сегодня, у вас нет настроения сегодня, вы не видите нужного для сделок сетапа. Это все ситуации, когда вы не хотите или не можете трейдить, а средства лежат на брокерсом счете без дела. Вот даже взять сегодняшний день — . Вчера планировал покупать фьюч Сбера, но включил комп поздно, а он уже +3%. Ну не лезть же в покупки интрадей на самом верху… Вчера планировал покупать фьюч СИ, а он на старте только валится. Я опять на заборе. Вот так вот день и не задался. Но купоны то капают, и от этого на сердце легко)))

( Читать дальше )

Коротко о поиске закономерностей

- 12 января 2023, 13:06

- |

Из своего хз-сколько-летнего опыта интенсивного тестирования торговых алгоритмов выяснил следующее:

Если получил профит в бектесте, то первое, что нужно сделать — удвоить количество обсчитываемых событий (баров или тиков) или сместить тестируемые события во времени. Если после этого опять натестился профит, то нужно еще раз удвоить количество обсчитываемых событий или сместить события во времени. Как правило, после этого профит проходит. И вместе с ним проходит необоснованная радость.

Что такое «количество обсчитываемых событий»?

Это важнейший параметр алгоритма поиска закономерностей. Например, за 10 лет на часовом таймфрейме обсчитывается ~22 000 событий, каждое из которых описывается четырьмя точками — O, H, L и C. Итого ~88 000 точек. На минутном таймфрейме за 10 лет обсчитываается ~1 320 000 событий. Это ~5 280 000 точек.

Чем больше обсчитываемых точек в истории —

( Читать дальше )

Американский рынок ждет катастрофа?

- 12 января 2023, 10:55

- |

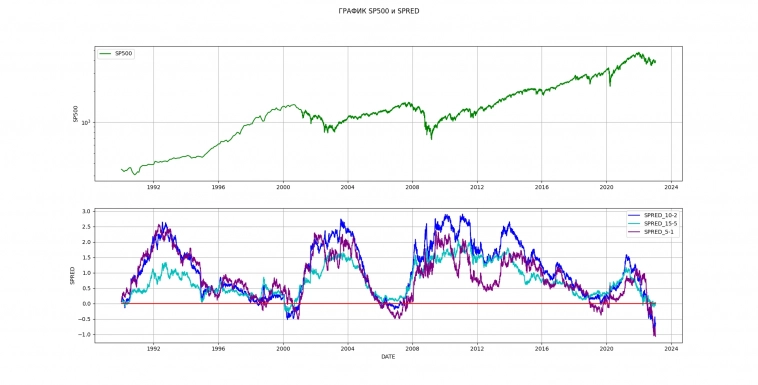

Судя по графикам спредов доходностей американских государственных облигаций, которые как я (и многие другие исследователи) писал, обычно являются предиктивными индикаторами падения американского рынка, нас ждет очень серьезная посадка! И вероятность пройти «на тоненького» тает на глазах. Похоже никто не ожидал, что инверсия кривой доходности может оказаться настолько большой.

Напомню, что рынок начинал падать, когда происходило восстановление нормально вида кривой доходности, но пока мы только движемся вниз. И есть все основания полагать, что чем больше мы уйдем вниз, тем существенней будет посадка в американских акциях. Видя это, начинаешь верить в прогноз Бьюрри в 1860.

Кстати об уменьшении вероятности проскочить рецессию или обойтись малой кровью отлично говорил Нуриэль Рубини, прозванный доктор DOOM, еще в мае 2022. И в качестве причин таких оценок он называл не только СВО, или ковидные ограничения Китая в то время. Там есть более долгосрочные и значимые тенденции.

3 варианта создания роботов. (личный опыт)

- 10 января 2023, 20:27

- |

В этой статьи я опишу 3 варианта создания роботов.

На самом деле вариантов очень много, тут опишу только свой опыт.

OsEngine

плюсы:

все в одном. Можно скачать дату, сделать бэк тесты и запустить в лайв из одного софта. Это очень удобно.

минусы:

Тяжело для новичков.

Нужно знать C# чтобы сделать своего робота, C# я знаю плохо и он мне не нравится.

Открыл, понажимал кнопочки, повспоминал C# и понял, что я не готов опять программировать на C#. Скорее всего это какие-то флешбеки из института. Но мне просто не нравится этот язык программирований.

Заниматься тем, что вам не нравится это плохо…

TradingView + Wonderbit

Как это работает смотрим пост №2.

плюсы:

очень просто написать и протестировать стратегию.

минусы:

очень сложно запустить 10+ роботов. (из опыта)

( Читать дальше )

💵Для тех кто не успел купить баксы, есть выгодное предложение от "замещающих" облигаций Лукойла

- 10 января 2023, 15:23

- |

ЛУКОЙЛ-ЗО-23 - это бумаги номинированные в иностранной валюте, но все расчеты проходят в рублях по курсу ЦБ через российскую платежную инфраструктуру.

Другими словами, тело облигации и купон привязаны к курсу доллара.

Срок погашения данной облигации через 104 дня, доходность 6.33% в терминале (без налогов будет около 5.1%). На данный момент в стакане есть предложение на 12 млн. руб. (продают 176 штук)

🧐Для кого: Данные облигации могут заинтересовать тех, кто хочет приобрести доллар США, но не желает платить за его хранение в банке. Кроме того, данное предложение может заинтересовать тех, кто не может приобрести наличный доллар или не хочет переплачивать.

🤑Идея:

Очень простая, вы покупаете короткую облигацию которая привязана к курсу доллара, если курс вырастет, то к погашению вы получите прибавку от курса + купонную доходность в размере 6.33% годовых.

( Читать дальше )

Чем заменить доллар в портфеле российского инвестора? Какую выбрать альтернативу?

- 09 января 2023, 16:53

- |

Много лет (начиная с 90-х годов) россияне сохраняли свои сбережения в долларах. Это было совершенно разумно, так как любая сырьевая экономика в мире рано или поздно девальвировала свою национальную валюту.

Наступил 2022 год и доллар (а вместе с ним и евро, британский фунт, йена и швейцарский франк) стали «недружественными», а следовательно и опасными в хранении.

Проблема девальвации никуда не ушла, а использовать привычные инструменты страшно. Да, сейчас убирают комиссии за хранение (или повышают лимиты), возвращают привычные комиссии за покупку/продажу валюты на бирже и это хорошо… Но как прежде все-таки уже не будет…. Когда практически у всех банков в стране SWIFT-переводы либо не работают, либо работают по конкретным банкам и валютам (точечно), нельзя говорить о том, что инфраструктура работает стабильно…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал