Избранное трейдера Виталий

🧰 Разбор БПИФов на облигации РФ

- 01 марта 2023, 07:23

- |

Для пассивного инвестора, у кого нет времени или желания следить за происходящим на рынке, выбор отдельных бумаг, как акций, так и облигаций, может вызывать трудности. Поэтому, такому инвестору можно рассмотреть уже готовые БПИФы в виде диверсифицированных фондов на большое количество бумаг с желаемыми характеристиками.

Сегодня разберем и сравним БПИФы на облигации РФ, которые имеют относительно невысокие комиссии и обладают приемлемой ликвидностью. Во всех фондах купонный доход реинвестируется, что позволит сэкономить на налогах.

📌 БПИФы на государственные облигации с постоянным купоном (SBGB) и с индексацией на инфляцию (INFL):

✔️ #SBGB УК Первая (Сбер)

Комиссия УК — 0,82%

Активы — 10,5 млрд руб.

Дюрация — 4,5 года

Доходность за 12 мес. составила 8,47%.

✔️ #INFL УК Ингосстрах

Комиссия УК — 0,4%

Активы — 0,5 млрд руб.

Дюрация — 4,66 лет

Доходность за 12 мес. составила 18,17%

📌 БПИФы на корпоративные облигации

Диверсификация внутри БПИФ с корпоративными выпусками довольно высокая, поэтому, надежность таких фондов близка к SBGB, а доходность часто бывает интереснее. БПИФ на ОФЗ подойдет для очень консервативных инвесторов, там проще приобрести ОФЗ напрямую, чего не скажешь о корпоративных облигациях.

( Читать дальше )

- комментировать

- 5К | ★11

- Комментарии ( 3 )

Разбираемся в полутора сотне американских ETF теперь доступных в России

- 31 января 2023, 17:15

- |

До начала СВО и крушения российского фондового рынка в стране активно пропагандировались индексные стратегии и инвестиции в широкий рынок посредством различных фондов (ETF).

Такие фонды еще называют пассивными, потому что управляющие не занимаются активным выбором акций и прочей астрологией, а строго следуют бенчмаркам. Отслеживают только изменения в составе бумаг в индексе, чтобы вносить такие же изменения в состав фонда.

Какие бывают индексы

- широкого рынка, как например S&P500 (пяти сотен крупнейших американских компаний)

- отраслевых (по отраслям и секторам экономики)

- страновые (акции отдельных стран, экономических союзов и целых макрорегионов)

- на основе различных стратегий (дивиденды, волатильность, моментум).

Покупкой акций фонда как бы вкладываешься в широкий спектр акций. Для частного инвестора, который в силу незначительного капитальца не мог собрать большое количество акций в портфеле, такие стратегии соблазнительны.

( Читать дальше )

🧰 Обзор интересных коротких рублевых облигаций

- 13 января 2023, 11:23

- |

💸 С 2023 года с доходов по вкладам и счетам (включая карточные и валютные) придется платить налоги. Подробнее данный вопрос мы разбирали 30 декабря. Основное преимущество вкладов перед облигациями стирается при прочих равных, остается только страховка в сумме 1,4 млн. руб.

📉 Но доходность, которую предлагают сейчас банки далеко не выдающаяся и редко превышает 8% у крупных представителей сектора.

📌 Сегодня мы постараемся разобрать самые интересные короткие выпуски с доходностью от 9% и приемлемым кредитным рейтингом. В эти бумаги можно пристроить часто своего капитала, чтобы сгладить влияние инфляции. Некоторые из этих бумаг я держу в своем портфеле. Доходность по всем бумагам указана простая, без учета реинвестирования купонов.

✅ КИВИ Финанс-001Р-01 (ISIN RU000A1028C7)

Дата погашения — 10.10.2023

Размер купона — 8,4% (постоянный)

Рейтинг Эксперт РА – ruA

Оферты и амортизация — НЕТ

Доходность к погашению — 9,68%

Доступна неквалам — ДА

( Читать дальше )

Лучшие телеграм каналы для инвесторов, трейдеров, спекулянтов на 2023 год

- 10 января 2023, 12:10

- |

Новостные

Full_Time_Trading - https://t.me/Full_Time_Trading

Markettwits — https://t.me/markettwits

Bloomberg — https://t.me/BIoomberg

Инвесторам

Смартлаб — https://t.me/smartlabnews

Тимофей Мартынов — https://t.me/martynovtim

Инвест – будка — https://t.me/invest_budka

InvestCommunity — https://t.me/investcom0

Мой канал (вдруг кто не подписан) — https://t.me/invest_fynbos

Разборка — https://t.me/razb0rka

Truecon — https://t.me/truecon

Олег Кузьмичев — https://t.me/kuzmlab

Вредный Инвестор — https://t.me/harmfulinvestor

Сигналы Атланта — https://t.me/atlant_signals

Meatinvestor — https://t.me/meatinvestor

Разумные инвестиции — https://t.me/altorafund

Спроси у Василича — https://t.me/AskVasili4

Саша Шадрин — t.me/shadrininvest

Спекулянтам

( Читать дальше )

- комментировать

- 29.9К |

- Комментарии ( 61 )

Береги симку смолоду

- 09 декабря 2022, 12:48

- |

Недавно стало известно, что со счетов бывшего чиновника, находящегося в СИЗО, неожиданно пропали 25 миллионов рублей.

Как выяснилось, злоумышленники предъявили поддельный паспорт в офисе «Билайн» и заказали дубликат сим-карты. Ну, а дальше дело техники! Получив доступ к номеру, мошенники зашли в личный кабинет онлайн-банка и в течение двух недель планомерно выводили средства со счетов жертвы. Улов киберпреступников составил почти 25 миллионов рублей. Похищенные средства затем обналичивались в банкоматах.

Как не стать жертвой угонщиков сим-карт

В настоящее время сим-карта не только дает доступ к сети мобильного оператора. Номер телефона, зашитый в сим-карте, является ключом к многочисленным онлайн-сервисам и приложениям (электронной почте, мессенджерам, социальным сетях, сервисам электронных и банковских платежей). И этот ключ надо беречь!

( Читать дальше )

Как компании зарабатывают деньги. Публичные дочерние компании ПАО "Россети" (электрические сети)

- 06 декабря 2022, 01:50

- |

Фото ПАО «Россети Северо-Запад»

В конце года решил заняться изучением главного «наземного левиафана» Мосбиржи — Россетей со всеми её дочками. Вся эта семейка возникла на Мосбирже при реформе РАО ЕЭС России. Одним из смыслов реформы была приватизация генерирующих и сбытовых подразделений в отдельные компании, оставив сетевую инфраструктуру под контролем государства. С последним всё так и есть — в классификации на Смартлабе весь сектор «Электросети» представлен государственной ПАО «Россети» и её дочками. А вот в генерации и энергосбыте по-прежнему есть парочка компаний, крупными акционерами которых эти самые Россети до сих пор являются — полностью продать так и не удалось. Сегодня рассматриваем только дочерние компании Россетей из сектора «Электросети», остальных оставим на потом. При этом в числе дочерних не буду рассматривать ПАО «ФСК ЕЭС» — компания находится в процессе слияния с материнской и скоро станет головной структурой холдинга, ей также стоит посвятить отдельную статью.

( Читать дальше )

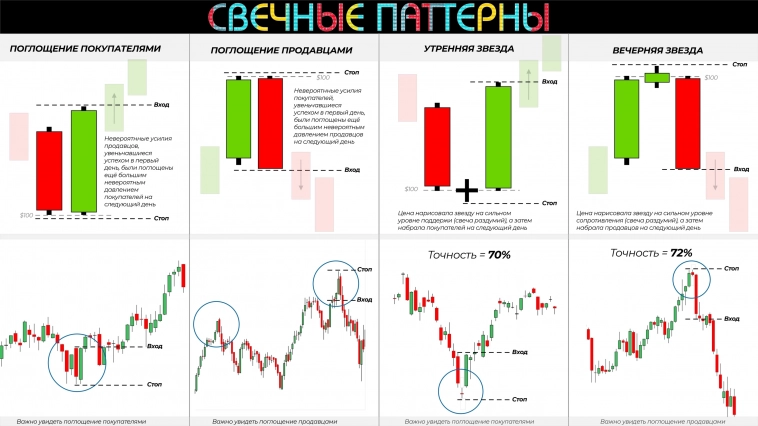

Как я использую технический анализ в инвестициях

- 18 сентября 2022, 16:18

- |

В жизни любого успешного инвестора тех.анализ по определению не может играть главную роль, и для долгосрочных инвестиций на первый план несомненно должен выходить фундаментальный анализ, представляющий собой трудоёмкий анализ бизнеса компании, глубинное понимание ситуации в каждой отрасли, дивидендную историю эмитента, ну и многое-многое другое, включая политические и страновые риски (как показал 2022 год, без них тоже никуда).

В своих выступлениях и интервью я часто упоминаю о пропорции 80% на 20% — в принятии инвестиционных решений именно такую долю я отдаю фундаментальному и техническому анализу. Ну и раз уж мы сегодня решили с вами поговорить именно о тех.анализе, я скажу какие его элементы я использую в своей реальной практике:

( Читать дальше )

RAZB0RKA отчета МКПАО ЭН+ по РСБУ 1 полугодие 2022. Есть смысл смотреть МСФО?

- 25 августа 2022, 15:50

- |

Ранее, на канале я делал разборку отчета РУСАЛа по МСФО за 1 полугодие 2022 года

t.me/razb0rka/41Пришло время, посмотреть как дела у материнской EN+, или по русски МКПАО ЭН+ ГРУПП

Сделаю оговорку, так как это первый обзор ЭН+ на канале, он будет достаточно подробным

Исхожу из того, что читатель ничего не знает о компании

Так же постарюсь обьяснить, почему я не вижу смысла смотреть отчетность МСФО

Если вы ничего не знаете про ЭН+, то рекомендую вам видео на 10 минут

( Читать дальше )

И всё таки... первичка или вторичка?

- 07 апреля 2022, 16:17

- |

считаем деньги).

Начнём с того, что первичка, если брать в ипотеку, за счет ссудного процента, получает приблизительно 12 процентов удорожания.

Так, если Застройщик в Челябинске (Западный луч) ставит 95000 руб за квадрат, то стометровка в свободной планировке (вообще без внутренних стен, без проводки, без водопроводных труб, без отделки и оборудования, и оснащения санузла и кухни) стоит 9500 тыс руб., умножаем на процент — это 10 640 тыс руб.

Надо делать отделку — для расчета стоимости ремонта воспользуемся онлайн калькулятором = примерно 2 млн руб на 100 кв м.

Не могу не оговориться, что по СНИПовским нормам эта сумма занижена процентов на 10% (поскольку немного знакома со сметной стоимостью строительства) — это по норме!

Итого, 12 640 тыс руб за квартиру.

***

Под вторичку банк даст деньги на восемь-десять процентов больше.

Посчитаем, что вторичка стоит как и первичка, хотя всегда, с начала появления коммерческой недвижки в России (1996г), вплоть до 2016 года вторичка стоила дорОже первички.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал