Избранное трейдера Дмитрий Александрович

Про подушку безопасности. На рынке и не только

- 22 апреля 2020, 15:21

- |

Пару дней назад коллега опубликовал пост, где порассуждал на тему создания финансовых резервов. На случай неблагоприятных обстоятельств. Интересная и, на мой взгляд, очень важная тема. Попробую развить.

Важнейшим свойством рыночной среды является нелинейность дохода. Мы не получим второй зарплаты. Желание заработать каждый месяц часто заканчивается печально, когда рынок резко меняется.

Поэтому вне зависимости, инвестор ты или активный трейдер, придется принять идею того, что может три месяца, может полгода, а может даже год ты будешь без дохода от финансовых вложений.

Далее 2 варианта: есть альтернативные источники дохода (далее – зарплата) или нет.

Очевидно, что в случае отсутствия зарплаты мы обязаны иметь резерв. Мой выбор – минимум один год. Активы на депозитах и коротких облигациях, позволяющие жить в неблагоприятный период. Подушка безопасности, регулярно пополняемая после благоприятных периодов.

Второй вариант – «у меня же есть зарплата, какие еще резервы». Однако, в текущей ситуации, когда целые отрасли экономики поставлены «на паузу», и это утверждение выглядит весьма сомнительно.

( Читать дальше )

- комментировать

- 8.6К | ★9

- Комментарии ( 32 )

Глобальные тренды, ч.2 - Старение населения

- 12 апреля 2020, 17:24

- |

Продолжаю исследовать глобальные тенденции и связанные с ними инвестиционные перспективы. Первая статья из этого, надеюсь, цикла была про цифровизацию.

Процесс увеличения доли пожилых людей в общем населении Земли начался уже достаточно давно. И практически нет сомнений, что демографическое старение будет продолжаться еще много лет и даже десятилетий. Согласно данным ООН к 2050-му году доля людей старше 65 лет, вырастет до 16% с нынешних 9%. В абсолютных цифрах это означает увеличение данной возрастной группы почти на 1 млрд. человек в течение ближайших 30 лет.

Развитые страны уже сейчас представляют собой огромный рынок товаров и услуг для людей старшего поколения. Причем этот рынок будет расти и дальше — примерно в 1,5 раза в ближайшие 30 лет. Но не стоит забывать и про развивающиеся страны. Здесь старение населения будет проходить опережающими темпами. Яркие примеры — Китай и Индия, где доля старшего населения по прогнозам вырастет более, чем в 2 раза к 2050-му году. Учитывая общую численность населения в этих странах, можно понять, что речь идет об очень внушительных абсолютных цифрах.

( Читать дальше )

Фактически, дефолт США состоялся. Почему у ФРС нет другого выхода, кроме как печатать деньги?

- 09 апреля 2020, 17:10

- |

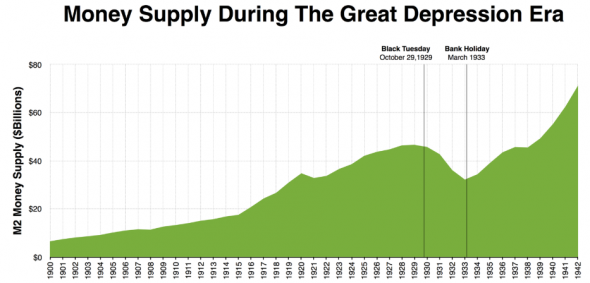

Последний длинный экономический цикл в США закончился в 1929 году, что привело к Великой Депрессии. Тогда доллар был жестко привязан к золоту. Никто не делал такую безудержную эмиссию как сейчас. Денежная масса M2 упала на 30% с 1929 по 1934 год.

Из-за жесткой фиксации курса доллара, просто так увеличить деньги в обращении было нельзя. М2 вероятно падал из-за того, что после периода накопления долгов, США платили по внешним долгам, а так как золото ограничено (его нельзя напечатать), это сопровождалось падением денег в экономике. Кроме того, население стало менять доллары на золото и хранить свои сбережения в нем. Именно по этой причине в США была затяжная дефляция.

Предположим, если бы они напечатали денег, увеличили тем самым М2 на 42% от фактического минимума и не имели привязку к золоту, вероятно золото впоследствии должно было вырасти на сопоставимую величину ~40% в течение 4 лет. Когда экономика падает, выплатить долг становится еще тяжелее. Это создает порочный круг делевериджа.

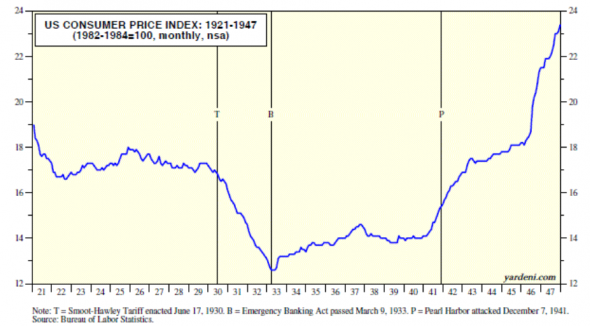

Выход? Обесценить деньги. Спустя несколько лет дефляции власти додумались до этого фокуса.

До 1933 унция стоила $20, после — $35. США просто директивно обесценили доллар, понизив его стоимость. Вероятно вы не знали, но правительство США при этом обязало население США обменять все золото до 1 мая 1933 по курсу $20,66. А после того как население скинуло золото по дешевке, доллар обесценили на 43%, просто зафиксировав цену золота на новом уровне $35 за унцию. Таким образом все долларовые сбережения населения насильно обесценили.

Хочу обратить ваше внимание: проблемы экономики решили за счёт тех, кто сберегал деньги.

( Читать дальше )

Некоторые важные концепции.

- 09 апреля 2020, 10:03

- |

Мы выбираем наши рыночные долевые ценные бумаги в значительной степени таким образом, как мы бы оценили бизнес для приобретения в целом. Мы хотим, чтобы этот бизнес (а) был понятен нам; (б) имел благоприятные долгосрочные перспективы; (в) управлялся честными и компетентными людьми; и (г) был доступен по очень привлекательной цене".

Не нужно противопоставлять рост и стоимость. Рост — компонент стоимости.

Термин «инвестирование в стоимость» излишен. Платить за акцию больше ее внутренней стоимости и надеяться на продажу дороже — это спекуляция.

Покупка акций по низким коэффициентам (P/E, P/BV, P/D и другие) не делает вас стоимостным инвестором. Привет «инвесторам» прочитавшим «Разумный инвестор» и думающим что они теперь стоимостные инвесторы. Подробнее об этом мой старый пост "Наивным почитателям Грэма на заметку".

( Читать дальше )

⚰️Как трейдинг незаметно гробит твое здоровье, братиш

- 08 апреля 2020, 02:32

- |

С первого дня, как взорвалась волатильность (в конце февраля), я активно участвую в рынке. Причем не просто участвую, а по мере роста депошек, возросли и ставки, волатильность счетов. Я вроде бодрюсь, мне не привыкать, что большие суммы ходят туда-сюда, но вот только постоянная потливость мне дает понять, что вегетативная систему моего организма не обманешь — она чувствует мой страх и создает сильный хронический стресс.

Человек — это машина. В нем нет чудес, он работает по алгоритму.

👉Факт 1. Страх — стресс — выработка надпочечниками корткеостероидов. Эти гормоны подавляют работу иммунной системы. Способность организма сопротивляться вирусам снижается.

👉Факт 2. Стресс вызывает спазматические сокращения стенок желудка. Это ведет к росту кислотности желудочного сока. Желудок не привык, он начинает травмироваться повышенным уровнем кислотности. Это может привести к язве желудка.

👉Факт 3. Стресс от страха за свою жизнь у животных активирует мышцы для борьбы с врагом. Если мы торгуем 14 часов/5 дней в неделю, наши мышцы напряжены чаще, чем следует. Это приводит к мышечным спазмам, остеохондрозам, нарушению кровообращения не только мышц, но и органов. Спазмированные мышцы не работают, перекладывают нагрузку на позвоночник, происходит сдвиг позвонков и ущемление нервных корешков.

Ты скажешь: «ой да херня, ничего у меня такого нет». Человек — это машина. Кто-то мерседес, кто-то запорожец. Но физика везде одна и та же. BMW проедет на форсаже какое-то время. Но будешь его гонять каждый день — сдохнет, никуда не денется.

Постоянный стресс — перетренировка нервной системы, приводит к тому, что нервные клетки продолжают возбуждаться даже в состоянии покоя (отсутствия раздражителя). Мозг не знает, но организм испытывает хронический стресс. Кстати на тебя это похоже, потому что ты перестаешь радоваться простым вещам, становишься хронически уставшим, все время хочешь есть, спать, трахаться, тебя тянет на сладкое. Чтобы испытать радость — нужны сильные стимулы. Да и вообще, для перевозбужденной нервной системы характерен постоянный поиск новых стимулов. Такой человек не может терпеливо ждать, и конечно же не может соблюдать какую-либо элементарную дисциплину. Сечешь, братиш?

Ты бы доверил такому перевозбужденному невротическому человеку исполнение торгового алгоритма?

А доверил бы ему исполнение, если даже нет никакого алгоритма толком?

Теперь обо мне. Я испытал на себе все радости стресса за последний месяц.

( Читать дальше )

Конкурентное преимущество в трейдинге, или UNREAL TOURNAMENT

- 06 апреля 2020, 22:57

- |

Edge.

Занимаясь трейдингом, вы должны понимать, в чем состоит ваше конкурентное преимущество перед другими участниками рынка (так называемый «edge» — с англ. – «сильная сторона, остриё»).

Ниже — варианты. Подумайте сначала сами, а потом читайте (самое крутое конкурентное преимущество – в конце).

Примерами «edge» могут быть:

1. Знание языков программирования, навыки создания торговых алгоритмов.

2. Привычка заглядывать в прошлое, правило тестировать гипотезы на исторических данных.

Это не то же самое, что пункт 1. Для того, чтобы посмотреть, что было в подобной ситуации во времена, к примеру, финансового кризиса 2008, не нужно знать языка программирования. 70-80% частных трейдеров этого не делают, хотя, по идее, это база, must. Когда вы заглядываете в прошлое, спектр допустимых вами вариантов расширяется. Улучшается тайминг.

3. Знание макроэкономики, фундаментального анализа, качественная аналитика, контроль индикаторов, за которыми не удосуживается следить большинство (к примеру: кредитные спрэды, ставки межбанковского кредитования, потоки-оттоки из фондов, ставки CDS, sentiment, позиционирование участников).

( Читать дальше )

Лучше тысячи слов: какие классы активов надо держать.

- 02 апреля 2020, 11:21

- |

- комментировать

- 11.8К |

- Комментарии ( 55 )

Где брать качественную информацию по рынку

- 22 марта 2020, 12:47

- |

Откуда я черпаю информацию?

Есть несколько источников: интернет-сайты, телеграмм-каналы, приложения, радио, Твиттер, Instagram, Research банков, TV. Все источники должны работать на вас 24 часа в сутки.

Сайты:

- ft.com

- wsj.com

- zerohedge.com

- forexlive.com — если хотите хедлайны по форексу, да по рынку в целом, вам сюда. Этот сайт у меня включён всегда.

- finance.yahoo.com – тут можно быстро получить картину, как открывается рынок США

- www.investing.com – тут смотрю данные CFTC.

- www.bloomberg.com

- marketwatch.com

- economist.com

- smart-lab.ru

- rbc.ru

Надо понимать: российские ресурсы очень слабые. Их недостаточно. Новости в них рассчитаны на широкую массу, они запаздывают. Поэтому нужно учить английский. Это

( Читать дальше )

Меня опубликовали на РБК!

- 19 марта 2020, 10:52

- |

По мотивам одного из моих постов на канале мне предложили написать статью для РБК, что я с удовольствием и сделал.

quote.rbc.ru/news/article/5e724e599a79474acb8b891a

Статью, конечно, сильно урезали, т.к. написал я в три раза больше, чем нужно. Полный оригинал статьи см. ниже.

Этот материал я, пожалуй, вставлю во вторую книгу.

__________________

ГЛАВНЫЙ ВОПРОС

Итак, наступает момент истины. Трейдерам по всему миру, недавно забредшим на финансовый рынок новичкам, консультантам-дилетантам-умникам и другим искателям приключений пришло время показать, кто на что способен. Резкой хваткой кризис бесцеремонно сдёргивает с человека всё лишнее и показывает его настоящего, его суть: как он ведёт себя в критической ситуации, как противостоит стрессу. Многие могут удачно прокатиться на бычьем рынке: заскочить в поезд восходящего инертного тренда, проехаться одну-две остановки и быстренько выскочить, но не каждый понимает, как быть, когда этот поезд начинает колошматить вдоль и поперек всей Транссибирской магистрали, да еще и со скоростью телепорта.

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 43 )

Ну может теперь кому-нибудь пригодится мой курс по риск-менеджменту

- 11 марта 2020, 10:03

- |

Он бесплатен по регистрации, иначе бы я его тут не рекламировал. У меня принцип: мои платные мероприятия на сторонних ресурсах не рекламировать.

Если в трех словах, то риск-менеджмент в части рыночных рисков — это диверсификация, диверсификация и еще раз диверсификация плюс оценка прошлого и перспектив будущего.

Диверсификация по всему:

— по методам торговли;

— по инструментам;

— по странам.

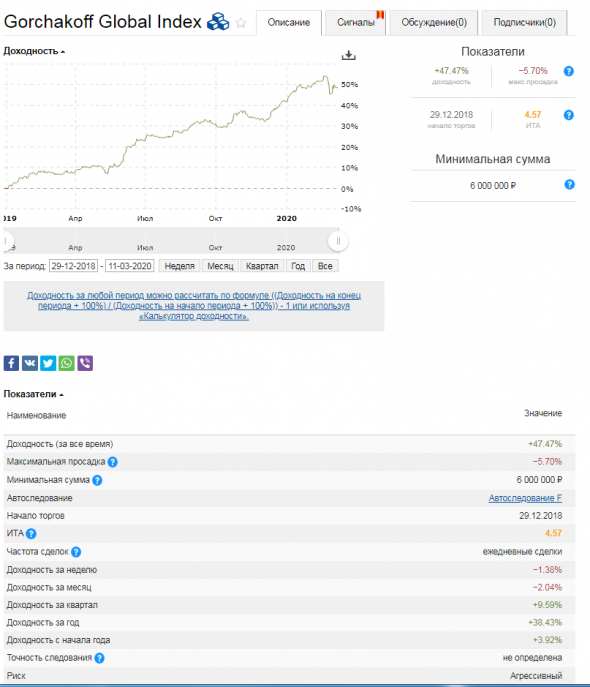

Собственно из того, что можно было диверсифицировать на комоне, я и создал свой Gorchakoff Global Index

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал