Избранное трейдера Андрей Вячеславович (Ganesh)

Коронавирус. Четвертый месяц паники: где доказательства?

- 29 июля 2020, 13:25

- |

В свое время, один из ведущих ученых — доктор Карл Саган — попытался преодолеть разрыв между строгой наукой и пониманием простых людей. Он с энтузиазмом занимался популяризаторской деятельностью (наиболее известен его проект “Космос: персональное путешествие”, — прим.ред.) Саган не только раскрывал чудеса науки обывателям, но и объяснял некоторые важные вещи, например, то, что наука может использоваться как прикрытие для неприглядных дел и то, что экстраординарные утверждения требуют экстраординарных доказательств.

Всего за несколько коротких месяцев мир превратился из нормально функционирующего общества в общество экстремальной паники и хаоса. Мы видели, как разрушаются самые основы человеческого существования, некоторые могут даже сказать, что они распались. Возникла паника и истерия, началась культурная и социальная дезинтеграция, расцветает цензура, близится экономический крах, и законы в свободных обществах, навязываются за рамками обычного процесса законотворчества как будто дело происходит в тоталитарных странах. Короче говоря, человеческое существование перевернулось с ног на голову. К счастью, в мире было несколько зон здравомыслия, но слишком мало.

( Читать дальше )

- комментировать

- 6.1К | ★17

- Комментарии ( 164 )

Определение тенденции по одной свече.

- 29 июля 2020, 09:15

- |

L — Low

O — Open

(H — O) — (O — L) = X

Направление движения вверх при [Х>0], и вниз при [X<0]. Метод крайне эффективен при минимуме входных данных. Это не общепринятый метод а собственные наблюдения так что говорить что не канон ТА бессмысленно. Так что пользуйтесь, не нужно благодарности просто от души.

Дополнение по методу. Метод позволяет установить тенденцию внутри свечи, то есть если вы торгуете внутри дня необходимо использовать дневную свечу, использовать данные первой свечи для определения тенденции второй и последующих свечей не рекомендуется так как информацию о тенденции второй свечи содержит вторая свеча.

Люстрация капиталов: Конфисковать нельзя вернуть. Расставляем препинаки

- 28 июля 2020, 09:22

- |

Несмотря на то, что похожая тема в ленте смарта уже имеется, предлагаю тут КОНСТРУКТИВНО, т.е. по существу, без «Путинщины» и «фсепропало» обсудить проблему:

-------

Министерство финансов подготовило поправки в Гражданский и Бюджетный кодексы, которыми предлагается перечислять в Пенсионный фонд России (ПФР) денежные средства граждан, законность получения которых невозможно доказать. Об этом пишут «Известия» со ссылкой на пресс-службу ведомства.

В Минфине отметили, что законопроект внесен в правительство. В нем указано, что новые нормы могут вступить в силу уже в декабре текущего года. При этом в ведомстве пока не сообщили, кто будет осуществлять проверки в отношении законности получения денежных средств. Кроме того, в министерстве пока не определились, какова будет минимальная сумма, которая может вызвать сомнение контролирующих органов.

В настоящее время в пользу государства изымается только имущество, если выясняется, что оно было приобретено на доходы, законность которых не подтверждена. В конце 2019 года Конституционный суд уточнил, что имущество может быть конфисковано у любых лиц, а не только у чиновников и членов их семей, на которых распространяется действие закона о контроле за расходами госслужащих.

( Читать дальше )

О квалификации инвесторов

- 27 июля 2020, 21:39

- |

📌Важно понимать, что закон вступит в силу с 01.01.2022, а до этих пор гуляй рванина!

Поэтому в общем-то еще 1,5 года можно жить и сливать спокойно.

📌Квалы: 6 млн руб+, или опыт работы 2 года, либо активно торгует, либо есть образование или сертификат

📌Неквалам доступны: ОФЗ, акции, включенные в скиски, облигации с выс. рейтингом, ПИФы

📌Чтобы получить маржиналку или фьючерсы — надо пройти тестирование.

📌Если инвестор провалил тестирование, то ему дадут совершить сделку на сумму не более 100 тыр или 1 лот (если он дороже 100тыр).

Лично я не совсем понял, делает ли тестирование тебя квалифицированным инвестором.

Подробности про закон еще можно почитать в этом посте от инвестора Сергея.

Лично я считаю закон правильным. Когда на рынок приходят миллионы, их надо защитить от прогрёба. Брокеры плачут, что спекули уйдут к иностранным брокерам. Это херня. Есть 5% лудоманов, которых закон ограничит, эти лудни найдут способ открыть счёт в какой-нибудь кухне, чтобы удовлетворить свою болезненную потребность.

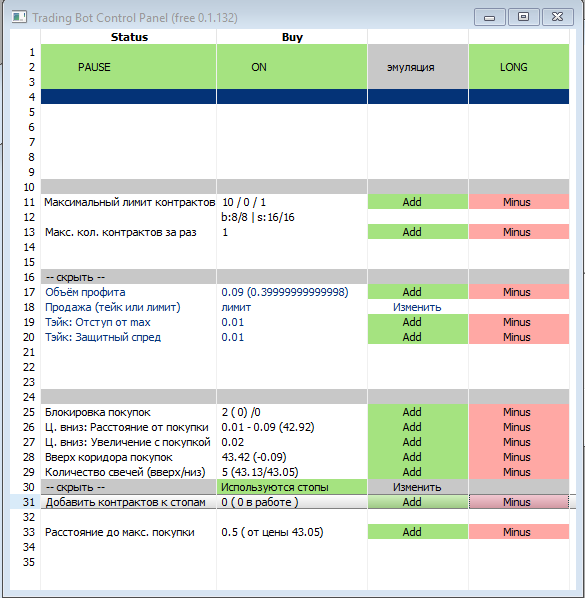

Бесплатный робот на quik XoraX боковик на lua, нефть Brent (обновление)

- 24 июля 2020, 21:05

- |

Ну ладно, поехали ))

Что нового в роботе, для тех кто следит:

Появились стопы. Правда они выставляются только на 0,5 бакса от текущей цены в моменте или от максимальной покупки

К стопам можно прибавить(накинуть) дополнительных контрактов, по желанию

Отрегулировать расстояние до стопов

Добавился коридор, выше которого робот перестанет покупать

Свечной анализ который можно регулировать в моменте работы робота. Свечной анализ влияет на размер профита в рамках максимальной и минимальной цены.

Робот обожает волатильность, это важно знать.

Шортить бот не умеет

Отдаю так как есть, без претензий ко мне

Сразу хочу обратиться к тем кто пожелает его поставить и попробовать.

Легких денег не бывает и граалей тоже

( Читать дальше )

Как надежно и удобно спрятать свои файлы?

- 22 июля 2020, 20:29

- |

Есть желание надежно запрятать текстовые файлы, картинки, в основном по трейдингу чтобы в случае обыска силовики их не нашли. В облако опасаюсь закачивать, ведь файлы носят характер интеллектуальной собственности, закапывать флешку неудобно! Файлы дополняю и редактирую раз в 1-5 дней, объем средней флешки. Нужен удобный и надежный способ!

10 ошибок при покупке и строительстве дома

- 21 июля 2020, 21:02

- |

Из ролика вы узнаете:

— почему стоит соблюдать баланс цены участка и себестоимости строительства дома;

— почему надо вникать в документы на коммуникации;

— почему не стоит строить дом на несколько поколений;

— почему наивно утверждение, что дом и квартира стоят одинаково;

( Читать дальше )

★Трейдер, зачем тебе тейк-профит?!

- 21 июля 2020, 09:52

- |

.

Тейк-профит в переводе означает – «возьми прибыль» (Take Profit). Это тип стоп-заявки с указанием точной цены по которой будет автоматически закрыта сделка с заранее установленной суммой (потенциальной) прибыли.

.

А как же культовая фраза: " Режь убытки — прибыли дай течь !!!" ???

.

По-моему, тейк-профит ОПРАВДАН когда:

1. Есть шанс урвать максимально возможную прибыль от гипотетических шпилек ( в т.ч. и новостных)

2. Есть шанс улучшить результат «поиграв в перезаходы» на коррекциях к тренду

3. Если Вы сторонник подхода: «План дня по прибыли в кармане — »гудбай" трейдинг до завтра"

4. Если Вы — Инсайдер и Гений прогнозов, и «с движением ФСЁ»

5. Это заложено в Торговую Систему (ТС)

.

А есть ли у Вас ещё какие причины выставлять тейк-профит?

Пишите в комментариях!!!

.

Что писал в этот день в прошлом

( Читать дальше )

Индикатор BullBearPower

- 21 июля 2020, 08:55

- |

Не думал, что будет такой интерес к моему посту https://smart-lab.ru/blog/634217.php , а точнее к индикатору, о котором в нем написано. Много сообщений в личку, не успеваю. Поэтому просто выкладываю код индикатора. Написан в QLua. Копируйте, вставляйте, запускайте и пользуйтесь! ВАЖНО: Для нормальной работы индикатора нужно, что бы была открыта таблица обезличенных сделок и шел поток данных по вашему инструменту!!!

p_CLASSCODE = «SPBFUT» --Код класса

p_SECCODE = «SiU0» --Код инструмента

function OnInit()

frame_60min = CreateDataSource (p_CLASSCODE, p_SECCODE, INTERVAL_H1)

frame_5min = CreateDataSource (p_CLASSCODE, p_SECCODE, INTERVAL_M5)

Index_60min = nil

Index_5min = nil

LastPrice = nil

IsRun = true

end

function main()

CreateTable()

while IsRun do

if Index_60min ~= frame_60min:Size() then

Index_60min = frame_60min:Size()

end

if Index_5min ~= frame_5min:Size() then

Index_5min = frame_5min:Size()

Transaq = 0

BuyWay = 0

SellWay = 0

end

if LastPrice ~= frame_60min:C(Index_60min) then

LastPrice = frame_60min:C(Index_60min)

BuySignal(frame_60min, Index_60min)

SellSignal(frame_60min, Index_60min)

if BuySpeed ~= nil and SellSpeed ~= nil then

if LastPrice < BuyPrice and BuySpeed > SellSpeed then

SetCell(t_id, 1, 4, «Buy»)

elseif LastPrice > SellPrice and SellSpeed > BuySpeed then

SetCell(t_id, 1, 4, «Sell»)

else

SetCell(t_id, 1, 4, «None»)

end

end

end

sleep(10)

end

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал