Избранное трейдера kot6ra

К чему приводит сокращение баланса ФРС? Каков механизм? Популярно о сложном..

- 23 марта 2022, 09:24

- |

#экономическая_теория

Всем доброе утро!

ФРС будет сокращать баланс. Об этом последний раз уже не говорит, а кричит Пауэлл. Сегодня я хотел бы поговорить о тех «шестеренках», которые приводятся в действие запуском сокращения баланса. Наверняка многие этот механизм понимают, но вполне допускаю, что данный пост будет также многим и интересен. Потому что я постараюсь объяснить популярно.

Итак, Сокращение баланса – это процесс, который является обратным процессу QE, когда ФРС покупало у правительства США государственные облигации. У монетарных властей (любой страны), по сути, есть одна главная задача – регулировать количество денег в системе. Делать они это могут через два мощных инструмента – Ключевая ставка и покупка активов (QE). При этом власти могут пользоваться этими инструментами на свое усмотрение как каждым в отдельности, так и в совокупности. Но когда ставки стали близкими к нулевым, и маневр стал ограниченным, то стало применятся QE.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

Какого брокера выбрать, чтобы не потерять вложения? (личные счета, ссылки и взгляд банкира)

- 17 марта 2022, 17:04

- |

Поэтому вот вам моё видение ситуации, может кому-то поможет. В телегу много вопрос пришло, поэтому решил написать сжатый пост.

Продолжение — Обзор Интерфакса с мнением крупных участников и экспертов smart-lab.ru/blog/783009.php

Пункт 1 — риски брокера.

Если кто-то думает, что ваши бумаги/деньги в сохранности на брокерском счёте, то предлагаю обратиться к кейсу одного из старейших брокеров «Энергокапитал», который увлекся маржиналкой и использованием средств клиентов. www.kommersant.ru/doc/3869037 Самое важное из статьи:

«Решение суда в пользу истца (Конкурсного управляющего по банкротству. — мое примечание) стало возможно благодаря тому, что средства клиентов «Энергокапитала» учитывались на общем специальном брокерском счете. «Ведение клиентских счетов носило информационный характер, то есть не указывало на реальное обособленное хранение денежных средств»,— говорится в тексте мотивировки суда.»

( Читать дальше )

Разрушение дивидендной пенсии

- 14 марта 2022, 16:36

- |

Окончание эры золотых российских дивидендов подходит к концу. Правительство выжимают последние капли «вкусняшки» себе в карман, минуя голодные рты россиян инвесторов.

Как мы все помним, чуть менее года назад пошёл разговор о нахлобучивании государств со стороны металлургов. В связи с чем наделили оброком всех металлургов. Однако этого оказалось мало. Заместитель главы Минпромторга Виктор Евтухов потребовал у металлургов снизить цену на металлопродукцию. Я уж не буду тут распинаться и говорить как он ограничивает ценообразования минуя влияние рынка и спроса, не буду рассказывать про дополнительный налог на дивиденды, а вот остановлюсь на одной интересной фразе:

В прошлом году вы заработали кучу денег. Теперь нужно поработать на страну. Придется поработать на низкой рентабельности, может, дивидендов в следующем году не выплатите, но это уже не мой вопрос, — говорит замглавы Минпромторга. — Может придется отложить программу модернизации. Хотя деньги, [заработанные] в прошлом году, позволяют нам надеется на то, что у вас нет таких проблем, чтобы что-то там притормаживать. Во всяком случае у большинства компаний.

( Читать дальше )

Экономические причины кофликта и КРИЗИС на горизонте

- 20 февраля 2022, 18:21

- |

Мнение по истинным экономическим причинам конфликта.

Чтобы меня не обвиняли что я «кремлебот» и т.д. — я жил в США полгода, смотрю в основном западные СМИ и не подвержен «путинской пропаганде» (судя по комментам некоторые дальше даже не читали))) а я настоящий русский патриот

Основные исходные:

1. инфляция по доллару уже 8% и через год возможно увеличится до 10-15% (проскочило несколько мнений аналитиков, но пока решили резко не пугать)

2. За 2 года долг США увеличился более, чем в 2 раза с 20 до 40% от ВВП и Еврозоны с 40 до 70% от ВВП, а фонду раздули на 210 % от ВВП (когда по оценке стратегических инвесторов типа Баффета справедливая оценка 110-125%).

Задумайтесь, что будет с инфляцией и экономикой Европы, если такие цены на нефть и газ продержаться еще год + резкий рост оборонных расходов. Если все продолжится как сейчас, то в ближайшее время будет кризис Евродолга, Италия как Греция — тогда Европа просто лопнет, это будет новый глобальный экономический кризис а-ля 2008го. Европа стала заложниками США и левацкой демократической повестки и не могут это остановить.

( Читать дальше )

Цитаты. Peter Lynch. Beating the Street

- 19 февраля 2022, 19:00

- |

Одна из ярких цитат знаменитого управляющего инвестиционным фондом Fidelity Magellan Fund в 80-х годах, Питера Линча из книги «Переиграть Уолл-стрит»:

— «Немудрено сказать самому себе: «Ну, тогда в следующий раз я не буду обращать внимание на плохие новости, Когда фондовый рынок падает, и что-нибудь куплю по хорошеи цене». Но, поскольку каждый кризис выглядит серьезнее, чем предыдущий, иrнорировать плохие новости становится все труднее. Наилучшим способом преодолеть страх перед акuиями является их приобретение на регулярной основе, из месяца в месяц. Именно так многие и поступают в соответствии с пенсионными схемами и статьей 401 (k), а также в инвестиционных клубах. Не удивительно, что они добиваются более высокой доходности, чем те, кто покупает и продает, руководствуясь ощущением уверенности или сомнениями.

( Читать дальше )

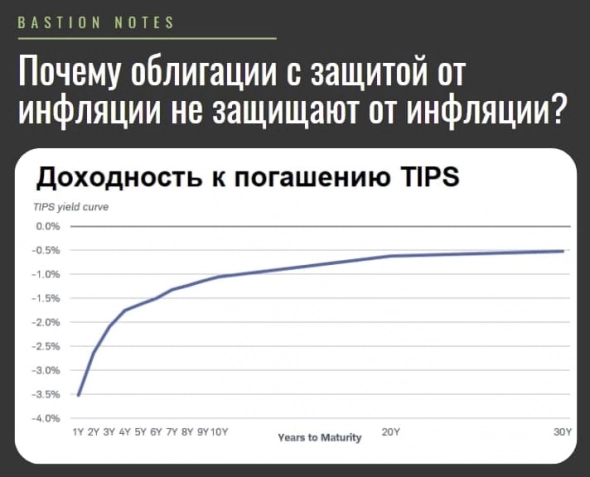

Почему облигации с защитой от инфляции не защищают от инфляции?

- 18 февраля 2022, 13:11

- |

Читатель обратился с вопросом, почему гособлигации США с защитой от инфляции (Treasury Inflation-protected Securities, TIPS) падают в стоимости. Несмотря на ускорение инфляции до рекордного за 30 лет уровня, ETF-фонд FXTP от Finex, инвестирующий в эти бумаги, с начала года потерял 2%.

🔹Что такое TIPS? Если обычные облигации приносят заранее установленные выплаты, то будущие денежные потоки TIPS неизвестны. Номинал таких бумаг индексируется на рост потребительских цен в США. Процентная ставка у TIPS фиксированная, но сумма процентов увеличивается из-за роста номинала. Такая индексация позволяет инвестору компенсировать потери от роста цен.

Облигации с защитой от инфляции появились в США в 1997 году и выпускаются со сроком погашения в 5, 10 и 30 лет. До недавнего времени они были мало интересны инвесторам, так как проблема роста цен мало кого волновала. Однако за последние 2 года активы фондов, инвестирующих в TIPS, утроились.

( Читать дальше )

Как Морганы с Гольдманами разгоняли крипту (продолжение)

- 17 февраля 2022, 19:31

- |

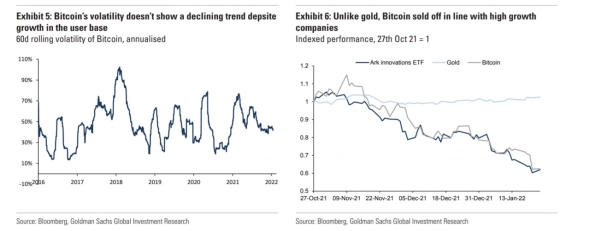

Слева — график аннуализированной волатильности биткоина, которая упорно отказывается падать, несмотря на кратный рост капитализации и повышение ликвидности за последние годы. Справа — динамика биткоина в сравнении с обесценивающимся высокотехнологичным мусором в составе ARKK Кэти Вуд и устойчивым золотом.

Вспомните мою недавнюю заметку про морганов с гольдманами, которые вложились в криптофонды и начали продвигать идею о том, что биткоин является очень хорошим хеджем против инфляции и подобен золоту. То, что это абсолютно разные активы, очевидно как дважды два четыре и я подчёркивал, что это также очевидно для инвестбанков.

А теперь посмотрите на копирайт под графиками выше. Их подготовил отдел исследований товарных рынков Goldman Sachs и разослал клиентам в конце января в материале с заголовком «Золото: время покупать защитный реальный актив». И вот, что пишут гольдманы по поводу волатильности BTC:

( Читать дальше )

Про покупку падающих ножей!

- 16 февраля 2022, 10:11

- |

Когда цена растет и отскок например составляет уже 20% от последних минимумов, абсолютному большинству трейдеров кажется что покупать страшно, не нужно, поздно, более того, упущенная выгода не дает покоя. Я понимаю почему так происходит, сам точно также испытывал и испытываю весь спектр эмоций трейдера, но придумал для себя психологические уловки, для того, чтобы снизить дискомфорт от входа на уже растущем рынке!

Во-первых, обдумайте причину, по которой вам не комфортно. Вы наверное хотели бы купить на минимальных отметках и быть на коне, но помните, что вы могли купить совсем не те отметки, которые видите сейчас. Яркий пример компания Алибаба, которая на каждом новом минимуме кажется показала кульминацию и вот именно сейчас разворачивается, однако это происходит уже больше года, а разворота по прежнему нет.

Во-вторых, убедите себя в очень важной мысли, если вы действительно купите во время настоящего роста, движение будет долгим и вы получите желаемую прибыль.

( Читать дальше )

Усреднение стоимости Эдлесона. Стратегия для турбулентного рынка

- 15 февраля 2022, 11:30

- |

На днях на полках интернет-магазинов появилась книга, однозначно заслуживающая внимания любого, интересующегося инвестициями. Это перевод довольно старой работы «Value Averaging» американского исследователя Майкла Эдлесона. Исследование было опубликовано в конце 1980-х и в следующие десятилетия доказало свою эффективность.

Так совпало, что в своем паблике в инста уже второй год ежемесячно инвестирую в портфель, в основе которого именно метод VA. И сегодня в рецензии расскажу не только о принципе работы стратегии, но и о практической реализации данного метода в российских реалиях.

Цель демонстрационного портфеля — показать системный подход, серьезно снижающий расход эмоциональной энергии при участии в рынке. И не дающий инфобизнесменам подобраться к нашим деньгам со своими преимущественно бесполезными предложениями.

Вначале пару слов об российском издании, активное участие в котором принимал Сергей Спирин. Это не первая книга (предыдущая — «Глобальное распределение активов» Меба Фабера), к которой он приложил руку. Снова описываются адекватные реалии рынка, занижающие ожидания до средних.

( Читать дальше )

Google таблица, которая делает быстрый фундаментальный анализ акции в 1 клик

- 13 февраля 2022, 13:59

- |

Вводите тикер и таблица делает расчеты, не надо самостоятельно рассчитывать мультипликаторы, искать рекомендации аналитиков, потенциал роста и % шортовых позиций и т.д. Для еще большей простоты был сделан ранг, который с учетом логарифмирования выдает итоговую рекомендацию по акции, как по аналитике, так и по мультипликаторам.

«Таблица для всех» доступна по ссылке.

Не вводите все подряд (работают только иностранные акции), т.к. Google начнет выдавать ошибки из-за большого количества запросов. Ввели тикер, ждете, как только компания поменяет название, значит данные подгрузились и можно смотреть результат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал