Избранное трейдера fart1

Котайджест.Ничего хорошего:ставка, валюта,рынки,недвижимость... трагедия 22.03

- 24 марта 2024, 09:07

- |

#24 за неделю 18-24 марта

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами без смс, регистрации, и платных курсов. По воскресеньям — саммари всей недели

💵Облигации

Обновили портфель Бабули – надежные облигации с рейтингом не ниже А-, на срок до 2х лет и средней доходностью выше банковского депозита. У нас получилась доходность 17,1%. Без оферт, и сложных формул флоатеров.

( Читать дальше )

- комментировать

- 6.3К | ★5

- Комментарии ( 0 )

Страсти по Сегеже

- 23 марта 2024, 19:48

- |

На днях Сегежа отчиталась за 2023 год. Результаты вполне ожидаемые — компания стабильно катится в светлое будущее. Но что по-настоящему интересно, так это интервью, которое гендир компании дал Интерфаксу: www.interfax.ru/interview/951763

Из интервью понятно, что Сегежу все же будут спасать не за счет Системы, а за счет допэмиссии в пользу неких сторонних инвесторов. Более того, генеральный хочет не только «решить проблему долга», но еще хотел бы 30 миллиардов сверху, чтобы продолжить инвестиции и «развитие».

Стремление Системы избавиться от Сегежы понятно — компания изначально создавалась для продажи, но в ходе работы превратилась в токсичный актив. Первоначальный план явно состоял в том, чтобы взять первую попавшуюся команию, раскачать ее за счет увеличения долга и под красивые графики растущей выручки впарить лохам как нечто вроде русского Амазона. В частности, именно поэтому Сегежа до сих пор использует в своих презентациях не общепринятые показатели, а OIBDA — показатель, который не учитывает процентные расходы. Расчет был на то, что последний буратино в пирамиде не понимает, что выручка растет за счет долгового допинга, и не будет разбираться в фактических показателях. Нужно признать, у Системы это даже почти получилось — IPO розничному инвестору зашло.

( Читать дальше )

А что для фьючерсов биржевые комиссии не уменьшают налогооблагаемую базу?

- 23 марта 2024, 18:13

- |

Посмотрел налоговые отчеты и заметил что для фьючерсов прибыль не уменьшается на величину биржевых и брокерских комиссий, уплаченных за эти операции. Например в отчете прибыль по фьючерсам 500, комиссии 100, а налогооблагаемая база 500 и соответственно величина налога с нее и считается. Причем и в старых отчетах то же самое (просто раньше не обращал внимание).

При этом для операций по акциям все нормально — комиссии налогооблагаемую базу уменьшают. То есть этот феномен есть толкьо в ПФИ (фьючерсах).

Это особенно неприятно с учетом того что биржевые комиссии выросли в разы в 2022 году и стали уже довольно чувствительными.

Вопрос, это действительно так и должно быть или это некорректный рассчет? А чем это обосновывается, это в НК так написано?

Кто в курсе этого вопроса, напишите в чем тут дело.

🧮 Характеристики фьючерсов срочного рынка

- 22 марта 2024, 22:45

- |

➡️ TSLab Trading — поддержите ТГ-канал подпиской, вам не сложно, мне приятно!

➡️ Trading Chat — в чате в режиме онлайн коллеги делятся торговыми идеями, там же публикую сигналы стратегий на нефть, газ, МХ, РТС, Si

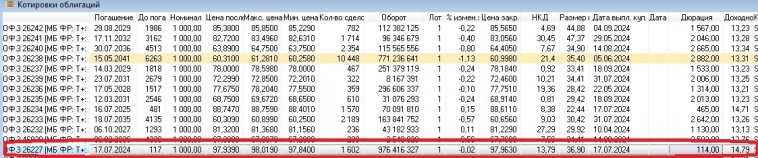

А по какой формуле биржа считает доходность облигаций?

- 22 марта 2024, 18:41

- |

По мне если считать эффективную доходность длинных облигаций, числа не сильно больше от действительности, где предполагается реинвестирование купонов с такой же доходностью. А если считать короткие, с одним купоном в момент погашения, то какой то вообще бред. Возьмем к примеру ОФЗ26227 и посчитаем доходность по цене.

Доходность = (Номинал + Купон)/(Цена + НКД) — 1 = (1000 + 36,9)/(979,39 + 13,79) — 1 = 0,04402

Переведем в проценты

Доходность = 4,402%

Переведем в годовые проценты.

Доходность = 4,402*366/117 = 13,77%, а КВИК показывает 14,79%. Врет больше чем на процент, или в чем подвох?

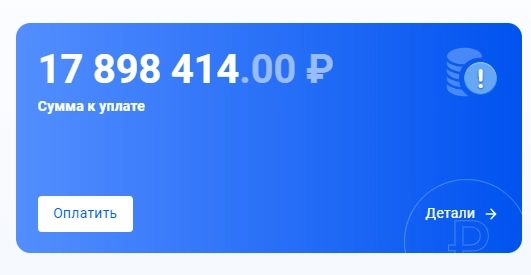

Налоговая начислила 18 млн. руб налога по декларации itinvest (D8 capital)

- 22 марта 2024, 14:02

- |

По сути у меня счет itinvest около 3.5 млн + заморозка от февраля 22. Торговые обороты в день — около 1 млн. руб. Прибыль за 2023 у них была примерно 0.6 млн. руб.

С неё был удержан ими налог примерно 74 т.р. Что примерно и соответствует действительности.

Сама 2-НДФЛ, скачанная с сайта налоговой по itinvest:

( Читать дальше )

5 самых ПРИБЫЛЬНЫХ облигаций БЕЗ амортизации и оферты [весна 2024]

- 21 марта 2024, 21:23

- |

💼Напомню, что по моему мнению, для консервативной части портфеля в 1-м полугодии 2024 года лучшим выбором будут следующие инструменты:

- Вклады под максимально высокую ставку;

- Фонды денежного рынка для временной парковки кэша на брокерском счете (например, фонд LQDT);

- И, конечно же, облигации с фиксированным купоном с погашением минимум через год, а лучше позже — для «бронирования» высокой ставки на какое-то время вперед.

Подписывайтесь на телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

![5 самых ПРИБЫЛЬНЫХ облигаций БЕЗ амортизации и оферты [весна 2024] 5 самых ПРИБЫЛЬНЫХ облигаций БЕЗ амортизации и оферты [весна 2024]](/uploads/2024/images/21/79/60/2024/03/21/e7db0f.webp)

💬В комментариях под моей прошлой подборкой и здесь на Смартлабе, и в телеграме мне резонно заметили, что у большинства предложенных выпусков предусмотрена амортизация. Она неминуемо съест некоторую часть доходности в условиях ожидаемого снижения ключевой ставки ЦБ.

( Читать дальше )

ПИК (застройщик) — Прибыль 2023г: 27,484 млрд руб (-45% г/г)

- 20 марта 2024, 17:53

- |

ПИК-Специализированный Застройщик

660 497 344 Обыкновенных акций

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=718750

Капитализация на 20.03.2024г: 581,436 млрд руб

Общий долг на 31.12.2019г: 151,698 млрд руб/ мсфо 361,715 млрд руб

Общий долг на 31.12.2020г: 116,740 млрд руб/ мсфо 466,497 млрд руб

Общий долг на 31.12.2021г: 84,433 млрд руб/ мсфо 801,301 млрд руб

Общий долг на 31.12.2022г: 56,840 млрд руб/ мсфо не опубликован

Общий долг на 30.06.2023г: 54,467 млрд руб/ мсфо 1,057.48 трлн руб

Общий долг на 31.12.2023г: 112,570 млрд руб

Выручка 2019г: 24,572 млрд руб/ мсфо 280,635 млрд руб

Выручка 1 кв 2020г: 6,276 млрд руб

Выручка 6 мес 2020г: 10,474 млрд руб/ мсфо 138,529 млрд руб

Выручка 9 мес 2020г: 14,272 млрд руб

Выручка 2020г: 25,670 млрд руб/ мсфо 380,161 млрд руб

Выручка 1 кв 2021г: 8,025 млрд руб

Выручка 6 мес 2021г: 13,869 млрд руб/ мсфо 189,279 млрд руб

Выручка 9 мес 2021г: 18,610 млрд руб

Выручка 2021г: 24,320 млрд руб/ мсфо 487,806 млрд руб

Выручка 1 кв 2022г: 6,154 млрд руб

( Читать дальше )

Империя наносит ответный удар

- 20 марта 2024, 06:07

- |

В позапрошлом посте я подробно разобрал, что истоки текущей экономической и военной политики президента Байдена и США — это суть реинкарнация планов президента Рейгана и его рейганомики в конце 80-х, начале 90-х. Теперь попробую экстраполировать дальше и дать прогноз, что нас ждет.

Рейган так хорошо отделал СССР, прямо как Бог черепаху, что этот успех вне сомнения не дает текущей администрации в США покоя. Ну раз в 90-е так ловко получилось с СССР, то уж с Россией-то, которая меньше во всем в 2 раза, должно быть намного проще. Так явно думают они там, на том конце лужи.

Нужно отдать должное, многое из того, что Байден взял у Рейгана, у него сработало. Об этом пишут сами американцы в своих статьях, даже критики Байдена. Вполне себе получили экономический рост в 5%, падение инфляции и рост числа рабочих мест. Администрация Байдена ввела два прорывных закона — «Закон о снижении инфляции» (англ. Inflation Reduction Act, сокр. IRA) — подписанный президентом США Джо Байденом 16 августа 2022 года и Закон об инвестициях в инфраструктуру и рабочие места (англ. Infrastructure Investment and Jobs Act) подписанный президентом Джо Байденом 15 ноября 2021 года. Эффект от этих законов сами американцы называют ошеломительным, что неудивительно, они очень в духе рейгономики, процитирую:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал