Избранное трейдера elektroyar

Индикатор - кривая наименьших квадратов MNKM

- 26 октября 2019, 12:22

- |

Settings={

Name="MNKM",

period=200,

line=

{

{

Name = "cur1",

Type =TYPE_LINE,

Width = 1,

Color = RGB(255,0, 0)

}

}

}

--[[

описание свойств:

period - период, за каротрый делается расчет

назначение:

построение кривой, у которой сумма квадратов расстояний

от цен закрытия до нее минимальна

таким образом, кривая показвает общую тенденцию

движения цены

использовался метод:

метод наименьших квадратов (аппроксимация линией)

--]]

function Init()

return 1

end

function OnCalculate(index)

sz = Size()

n = Settings.period

if index == 1 then

a1_0 = 0

a2_0 = 0

a3_0 = 0

a4_0 = 0

a1_1 = 0

a2_1 = 0

a3_1 = 0

a4_1 = 0

end

i = index

a1_1 = a1_1+i*C(i)

a2_1 = a2_1+i

a3_1 = a3_1+C(i)

a4_1 = a4_1+i*i

y = nil

if index-n > 0 then

i = index-n

a1_0 = a1_0+i*C(i)

a2_0 = a2_0+i

a3_0 = a3_0+C(i)

a4_0 = a4_0+i*i

a1 = a1_1-a1_0

a2 = a2_1-a2_0

a3 = a3_1-a3_0

a4 = a4_1-a4_0

if((n*a4 - a2*a2) ~= 0) then

a = (n*a1 - a2*a3)/(n*a4 - a2*a2)

b = (a3 - a*a2)/n

y = a*index + b

end

end

return y

end- комментировать

- 1.3К | ★8

- Комментарии ( 2 )

Алготрейдерский эксклюзив: сравнение реала и тестера, включая проскальзывания.

- 03 октября 2019, 05:06

- |

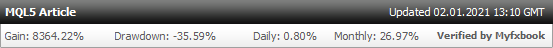

В качестве эксперимента, ТС не перенастраивались с момента запуска. Так что появилась уникальная возможность посмотреть отличия Тестера на исторических данных и реальной торговли. Но это обычное дело. Уникальность — сравнение скольжения лимитных ордеров (только через них идет торговля) в потиковом тестере и на реале.

Для биржевиков положительное скольжение лимитных ордеров может звучать несколько необычно. Но для децентрализованных рынков это нормальное явление. Кратко, механизм таков.

Положительное проскальзывание — это отправка кратковременного лимитного ордера в момент акцепта его цены соответствующему провайдеру ликвидности. Это значит, что провайдеру приходит лимитник по цене хуже его текущей. И он исполняет его по текущей. В итоге получается положительное проскальзывание.

( Читать дальше )

Алготорговля с подробным обоснованием

- 03 сентября 2019, 10:43

- |

Статья

Написал статью на тему алготрейдинга "Выцарапываем профит до последнего пипса". Где затрагивается множество сопутствующих тем, пересказывать нет смысла.Статья была переведена на множество языков и имеет тысячи просмотров со всего мира с подтверждением на реальном счете.

( Читать дальше )

БШ и насекомые.

- 04 июля 2019, 15:39

- |

Во всяком случае, если вы видите, что края улыбки опустились и IV соседних страйков примерно равна (опционы оценены по БШ), значит это шанс продать волу без риска. Маркетмейкер, конечно, не дурак, будет стоять широким спредом, но на то вы и трейдеры, угадайте 20 пунктов цены и золотой ключик у вас в кармане.

P.S.Сегодня пытался т. о. купить 100 бабочек в нефти — не смог, в стаканах пусто, не наливают, пришлось просто продать купленные с копеечным профитом.

Друзья, есть среди вас те, кто формализовывал алгоритмы на основе дивергенций свечных/тиковых графиков? Нужна ваша помощь.

- 01 июля 2019, 18:13

- |

Провел эксперимент, можно ли за день заработать на бинарных опционах 1000%.

- 22 мая 2019, 18:32

- |

Знаю, знаю — опять я посягнул на бинарные опционы. Ведь это то, к чему настоящий трейдер не должен прикасаться особенно трейдер, который торгует на Московской бирже.

Но спешу остановить Ваше негодование по поводу и без повода, ведь как Вы знаете господа трейдеры — деньги не пахнут. И лучше зарабатывать там, где это делать легче всего. Тем более попрактиковаться скальпингу, да еще и на биткоине дело нужное.

Как езда на мотоцикле, чтобы не отвыкать.

Вот и пришла мне в голову идея сделать 1000% процентов за день и записать это все на видео. Ролик получился на шесть часов, и все таки я немного отдыхал, ел, пил и поэтому запись останавливал, но потом пришлось все собрать, вырезать там где ничего не происходит, чтобы не томить зрителя 6 часов. Предупрежу сразу, что все исходники у меня есть, и особо усердным могу предоставить для просмотра.

В общем вот само видео, уже смонтированное, с моими комментами: https://youtu.be/WJ9RvdxSnS8

Итак, суть показанной в видео методики заключении в слежении за стаканом биткоина на нескольких биржах одновременно.

( Читать дальше )

Основы (сбор графика)

- 10 апреля 2019, 12:21

- |

Давайте соберем цену, потом разберем цену и сравним. Все будет производиться на ваших глазах в экселе. Файл, которого я прикладываю. ФАЙЛ https://cloud.mail.ru/public/27GB/5ipstzGrY .(в зеленые области вы будите вписывать разные цифры). Проверку на гетероскедастичность мы будем делать методом максимального правдоподобия. Во я загнул. Если просто. Мы возьмем две, хорошо известных нам стратегии и будем их прогонять на каждом шаге создания графика цены. Первая стратегия. Увеличение лота на один при убытке. Принцип опциона. И если у нас случайный процесс, то должно получаться 50/50. И удвоение позиции. Принцип мартингейта. И если у нас случайный процесс у=x^2, то у^2=x, мы всегда в плюсе. Давайте по шагам.

Шаг первый, лист W

Сгенерируем случайные числа. В экселе есть функция =случмежду(0;1). И 0 переведем в -1, а 1 в 1. У нас получился простой бинарный ряд из 1 и -1. Возьмем 100 таких цифр. Теперь посчитаем их сумму нарастающим итогом. К сумме предыдущей прибавить следующее (Total). И построим график изменения этой суммы. Назовем это «геометрическое Броуновское движение». Тогда, сумма всех случайных числе будет равна точке, куда пришел наш график. А сумма всех случайных чисел в квадрате, будет равна пройденному пути. А если каждый шаг происходит за 1 секунду. То это, одновременно, и время. И мы должны получить следующую зависимость. Берем 100, извлекаем корень квадратный и получаем 10. И это одно стандартное отклонение. И есть теорема, которая доказывает, что 68% траекторий будут заканчиваться в диапазоне от -10 до +10. Вы можете это проверить сами. В графе ТЕСТ введите число. Если сумма средних от -10 до +10, ставим 1, если больше 0. У вас будет получаться среднее 0,7, в среднем. То есть в 3 случаях из 10 мы будем выскакивать из -10 +10. И это уже не 50/50 вверх или в низ. Это уже 30/70.

( Читать дальше )

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

- комментировать

- 24.1К |

- Комментарии ( 65 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

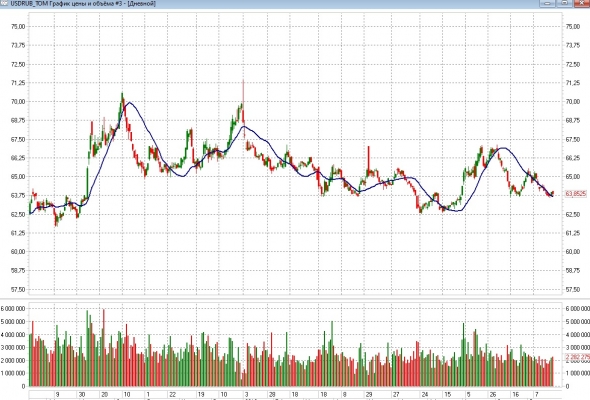

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал