Избранное трейдера Инвестор Эдуард

Отвечу почему сопли развели: средний класс добивают. Или кому на русси жить хорошо

- 19 марта 2024, 03:57

- |

При всей моей левизне смотрю на это как на дичь. реакция такая ожидаемая и правильная- из и так слабого среднего класса делают дойную корову.

Выгодно быть неработающей многодетной матерью нагулявшей по пьяни от разных пап детей- мать одиночка, жертва- гос во помогает. Даже квартиры некоторым дают. Просто так. В бонус за неумение планировать репродукцию. При этом никакого спроса за качества выполнения своего родительского долга-ювенальной юстиции то нет, отказались как от чуждых пережитков загнивающего запада. Ну и пособия, мат капиталы, льготы. Выгодно быть богатым, действительно богатым. Максимум 20% налога даже в белую. это не европейские 40-60-80. Ну или офшор и макс 5 млн с КИК. Действительно богатые свои интересы так или иначе во власти пролобируют. Пострадал от санкций- держи выгодный гос контракт. Выгодно работать в черную на себя. даже средний бизнес с дроблением- за это даже не накажут, амнистия. довольно выгодно на самозанятости.

А вот в найме с белой ЗП- было и так не сильно выгодно.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 241 )

Дивиденды Лукойла за 2 полугодие 2023 года могут составить 485 рублей на акцию - ИК АКБФ

- 18 марта 2024, 19:58

- |

Основные виды деятельности предприятия: добыча и переработка нефти и газа, сбыт нефтепродуктов, производство электроэнергии, в том числе чистой, «зеленой». Компания перерабатывает на своих НПЗ более половины добываемой нефти, доля зарубежной переработки на начало 2023 г. была равна порядка 32%.

( Читать дальше )

+21,2% выручки: ИНАРКТИКА отчиталась по МСФО за 2023 год

- 18 марта 2024, 13:37

- |

Рост выручки обусловлен увеличением производства (компания приобрела два завода по выращиванию малька) и восстановлением спроса на лососевые на российском рынке.

• Продажи основной продукции (лосося) +5,4% г/г.

• Продажи форели +75,5% г/г (до 8,2 млрд руб.).

Показатель EBITDA не изменился ввиду высокой базы. В 2022 г. драйверы роста – резкое повышение цен реализации и исторически низкая себестоимость рыбы.

Чистая прибыль выросла в основном за счёт переоценки биологических активов.

Уровень долговой нагрузки остался комфортным.

💰В 2023 г. ИНАРКТИКА направила на дивиденды 3,95 млрд руб., суммарно – 45 руб. на акцию.

Впереди у компании решение по финальным дивидендам за 2023 год, которые могут составить >20 руб. на акцию (дивдоходность >2,2%). Однако допускаем, что совет директоров может не рекомендовать выплаты, т.к. обычно компания не назначает дивиденды по итогам года.

📍Продолжаем позитивно смотреть на бумаги ИНАРКТИКИ.

( Читать дальше )

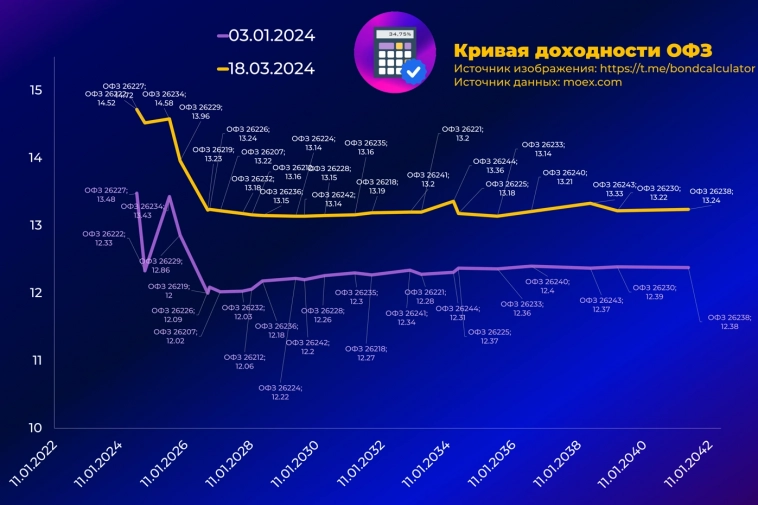

Перед заседанием ЦБ.

- 18 марта 2024, 13:01

- |

Что мы имеем перед заседанием ЦБ (в пользу повышения — 🔺, в пользу сохранения — ↔️:

1. Кривая ОФЗ — доходности повышаются по всей кривой. 🔺

2. Рублевые ставки в банках (депозиты) — повышение. 🔺

3. Объем ИЖК — обвал. ↔️

4. Ставки ИЖК — рост. ↔️

5. G-spread. ↔️

6. Инфляционные ожидания — снижаются. ↔️

7. Доступность кредитования (различные льготные программы). 🔺

8. Денежная масса — снижается. ↔️

9. RUSFAR, RUONIA — боковик. ↔️

10. Инфляция — снижается. ↔️

1.

2.

( Читать дальше )

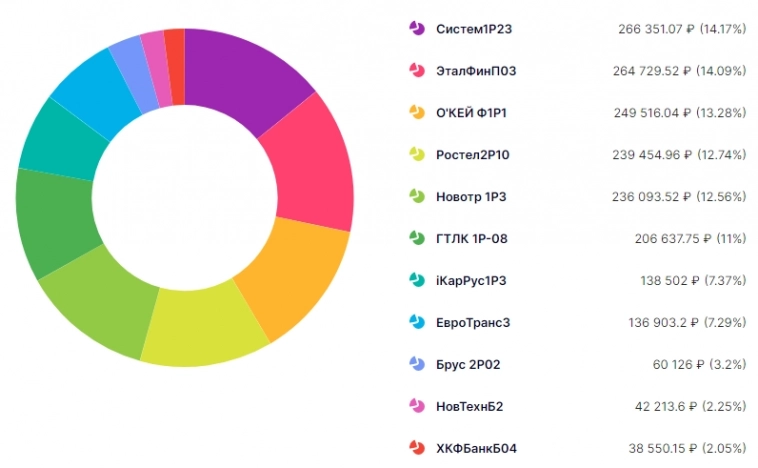

Портфель облигаций, который платит зарплату. Март 2024

- 18 марта 2024, 12:59

- |

Пассивный доход — цель многих инвесторов. Мы подобрали несколько надежных облигаций таким образом, чтобы получать купонные выплаты ежемесячно равными суммами. Как вторую зарплату. Впервые этот портфель был опубликован в ноябре 2022 г., с тех пор мы регулярно пересматриваем его состав и делаем ребалансировку.

Сейчас в состав портфеля входят следующие бумаги:

Если вы хотите получать доход ежемесячно, рассмотрите к покупке эти бумаги. Можно пропорционально увеличить или уменьшить сумму инвестиций в зависимости от вашего депозита.

Далее подробно расскажем о том, какие изменения произошли в нашем портфеле за последнее время, какая сейчас ожидаемая доходность и сколько можно получать ежемесячно.

Главное

• 2 млн руб. было инвестировано при формировании портфеля 1 ноября 2022 г.

• 235 250 руб. было получено в виде купонов за все время инвестирования.

• 1 879 078 руб. составляет оценка портфеля на 15 марта 2024 г.

• Индикативная доходность портфеля к погашению составляет 16%.

( Читать дальше )

Лукойл (LKOH). Отчёт за 2023 г. Дивиденды. Перспективы.

- 16 марта 2024, 10:41

- |

Приветствую на канале, посвященном инвестициям! 13.03.24 вышел отчёт за 2023 г. компании Лукойл (LKOH). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

ЛУКОЙЛ — одна из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится около 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Всего доказанные запасы превышают 15 млрд баррелей в нефтяном эквиваленте. Они распределены в девяти странах мира. Их хватит на 18 лет работы.

Основные проекты по добыче сосредоточены в России, Средней Азии и на Ближнем Востоке. Кроме разведки и добычи основными видами деятельности компании являются также переработка и реализация углеводородов.

( Читать дальше )

Где дивиденды, Северсталь? История, доходность, дивидендная политика и перспективы Северстали

- 16 марта 2024, 07:37

- |

Одна из самых популярных долгосрочных инвестиционных стратегий в России предполагает инвестиции в дивидендные акции, которые обеспечивают пассивный доход, помогающий кайфовать от жизни и чилить на дивиденды. Начинаю рубрику дивидендных разборов акций РФ с одного из крупнейших металлургов.

Сегодня смотрим на Северсталь, оцениваем историю дивидендов, дивидендную политику и перспективы компании. Поехали!

Напоминаю о прогнозах по дивидендам на год:

- 5 лучших акций под дивиденды от Промсвязьбанка (NEW)

- Топ-10 дивидендных акций 2024 от аналитиков Финам (NEW)

- Лучшие дивидендные акции 2024 года от Альфа-Банка

- Самые высокие дивиденды 2024 по версии БКС

- Топ-7 дивидендных акций от аналитиков Sber CIB

Кто богатеет на дивидендных акциях, не пропустите новые обзоры.

Дивидендная политика

Северсталь стремится к ежегодным выплатам, а промежуточные дивиденды могут выплачиваться при стабильном финансовом положении Группы, включая дочернии компании. Размер зависит от чистой прибыли и денежного потока.

( Читать дальше )

Про дивидендную корову Транснефть, дд на коленке

- 14 марта 2024, 22:35

- |

Ввиду сегодняшней коррекции по рынку и снижению большинства компаний выделил несколько интересных под дивидендный сезон. В этой статье речь пойдет про одну из них, а именно, как Вы уже поняли из названия, про компанию Транснефть.

«Транснефть» является крупнейшей в мире трубопроводной компанией в области транспортировки нефти и нефтепродуктов.

В статье будут грубые прикидки и мысли в слух, так как предыдущие отчеты компания скрыла, а за 2023 год раскрыла только сокращенную промежуточную и ! неаудированную отчетность только за 9 месяцев:

( Читать дальше )

Главные дивидендные аристократы - Сургутнефтегаз, Лукойл и МТС - Альфа-Банк

- 13 марта 2024, 19:29

- |

( Читать дальше )

Северсталь: цены на сталь стабильны, однако есть тенденция небольшого повышения стоимости металла на уровень инфляции

- 13 марта 2024, 10:13

- |

«Растет тариф на транспортировку как сырья, так и готовой продукции по сети железных дорог, выросла цена на природный газ, наша компания провела индексацию зарплат для работников. Все эти факторы вместе говорят о том, что есть тенденция к повышению цен, но очень небольшому, примерно на уровне инфляции», — сказал он. По его мнению, повышение цен скорее всего произойдет в апреле.

www.interfax.ru/business/950051

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал