Избранное трейдера Дмитрий Думин

Элвис Марламов о первых деньгах, Сталингулаге, Газпроме и ставках ЦБ

- 27 сентября 2019, 18:30

- |

Элвис Марламов, известный трейдер и опытный биржевой практик, автор популярной стратегии Alёnka Capital дал интервью команде Тинькофф.

— Все сегодня обсуждают кейс Сталингулага. Несмотря на то, что он известен как блогер, свое состояние он заработал на трейдинге — о чем рассказывал в многочисленных интервью. И не просто заработал — это был основной его доход. Как ты считаешь, насколько это уникальный случай и сколько людей в России на такое способны?

— Зарабатывать на трейдинге очень сложно, к сожалению. Если я не ошибаюсь, то статистика такова, что всего 7% из всех трейдеров на такое способны — постоянно зарабатывать и преумножать капитал. Если мы абстрактно говорим про вложения в несколько миллионов рублей — чтобы с такой суммы генерировать несколько миллионов в год стабильно, нужно обладать выдающимися качествами.

Вообще фондовый рынок, мне кажется, нужен для другого. В долгосрочной перспективе он растет, в перспективе года он обыгрывает инфляцию, депозиты. Если люди просто будут знать какие-то базовые вещи. Например, когда случается какой-нибудь кризис, все начинают покупать телевизоры и доллары. А фондовый рынок лежит в руинах, и именно в этот момент надо покупать не телевизоры, а акции. Если правильно воспользоваться ситуацией, у каждого появляется возможность заработать сразу и много. Но такие масштабные истории происходят раз в несколько лет. А такая красивая картинка, когда человек просто сидит перед компьютером и много зарабатывает каждый день, — это возможно, конечно, но для этого нужны огромные усилия.

( Читать дальше )

- комментировать

- 7.2К | ★15

- Комментарии ( 12 )

Долг в мирное время на историческом максимуме, но всем плевать (перевод с elliottwave com)

- 27 сентября 2019, 13:11

- |

Любой, у кого есть дети, вероятно, имел этот разговор. Ребенок — «Да», могу ли я получить новую пару кроссовок / велосипед / телефон / (вставить что-нибудь)? »Вы -« Что? Как вы думаете, у нас есть волшебное денежное дерево? Дети младше определенного возраста, конечно, не понимают, откуда берутся деньги. Это прекрасный, невинный мир, который, к сожалению, заканчивается, когда мы понимаем, что на самом деле деньги не растут на деревьях. Однако в последнее время в экономическом и финансовом сообществе растет убежденность в том, что, возможно, на самом деле не имеет значения, какой долг мы получаем, потому что деньги всегда можно напечатать. Должны ли мы беспокоиться об этом или это признак того, что самоуспокоенность никогда не была такой экстремальной?

Любой, у кого есть дети, вероятно, имел этот разговор. Ребенок — «Да», могу ли я получить новую пару кроссовок / велосипед / телефон / (вставить что-нибудь)? »Вы -« Что? Как вы думаете, у нас есть волшебное денежное дерево? Дети младше определенного возраста, конечно, не понимают, откуда берутся деньги. Это прекрасный, невинный мир, который, к сожалению, заканчивается, когда мы понимаем, что на самом деле деньги не растут на деревьях. Однако в последнее время в экономическом и финансовом сообществе растет убежденность в том, что, возможно, на самом деле не имеет значения, какой долг мы получаем, потому что деньги всегда можно напечатать. Должны ли мы беспокоиться об этом или это признак того, что самоуспокоенность никогда не была такой экстремальной?Независимо мыслящий Джим Рейд и его команда из Deutsche Bank подчеркнули, что глобальный государственный долг в настоящее время находится на самом высоком уровне мирного времени в исследовании данных за 150 лет. Их анализ показывает, что среднее соотношение государственного долга к ВВП в основных экономиках мира составляет более 70%. Это сопоставимо с 20% в конце 1970-х годов и около 40% в конце 1800-х годов. Единственный раз, когда отношение долга к ВВП было выше, чем это было во время мировой войны 1939-1945 годов.

( Читать дальше )

ФосАгро стремится в лидеры по дивидендной доходности - ITI Capital

- 26 сентября 2019, 19:14

- |

Текущая дивидендная доходность по акциям Фосагро составляет 2,2%, последняя дата покупки акций с дивидендом – 11 октября 2019 г. Наш прогноз следующего квартального дивиденда с учетом новой дивидендной политики предполагает еще 6,3% дивидендной доходности с датой закрытия реестра в январе 2020 г. Наконец, общая дивидендная доходность по акциям Фосагро в ближайшие 12 месяцев может составить около 15%, что является одним из самых высоких показателей на российском фондовом рынке (средний показатель 2018 г. составил 8,8%).

Наша консервативная оценка стоимости компании по методу дивидендных выплат предполагает 14%-ную потенциальную премию к текущей рыночной цене до конца 2019 г., а сравнение с аналогами – недооцененность в 21–24%. Исходя из этого, мы видим потенциал роста стоимости акций Фосагро в течение четырех месяцев на 10% (до 2727 руб./акция) и в течение 12 месяцев – на 25% (до 3099 руб./акция).

( Читать дальше )

Стоимость газа на европейских хабах на 26.09.2019г: ~$118,71 за 1000 м3

- 26 сентября 2019, 19:12

- |

1000 м3 природного газа содержит 10,57 MWh

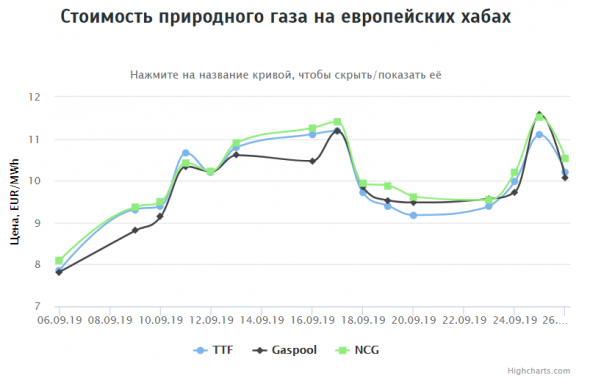

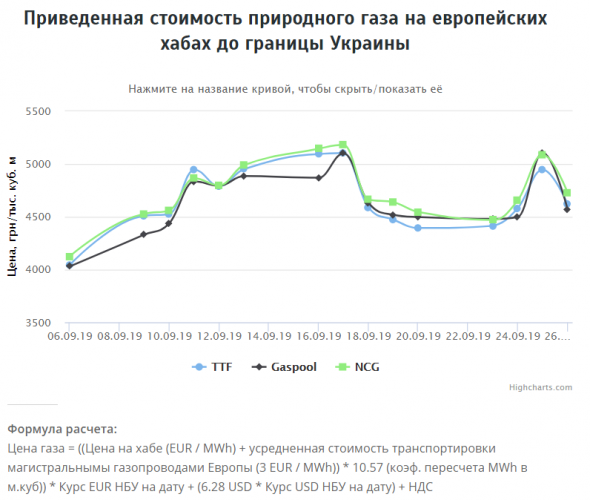

Стоимость газа на хабах Европы:

хаб TTF = $116,36 за 1000 м3

хаб Gaspool = $117,98 за 1000 м3

хаб NCG = $121,79 за 1000 м3

( Читать дальше )

Мысли по нефти

- 26 сентября 2019, 18:04

- |

Давно не задевал тему нефти, решил чуть набросать по текучке

Приглашаю в свой канал телеграмм https://t.me/khtrader много оперативной информации по рынку нефти. Запустили обзор сценариев интрадей на премаркете США.

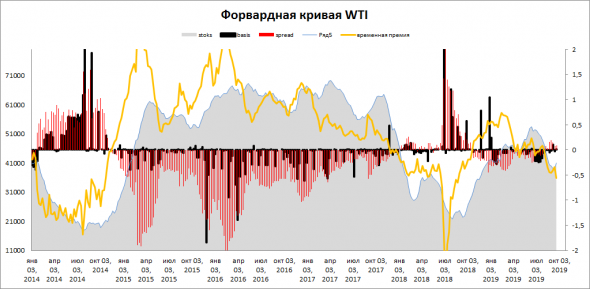

Итак, первым делом метаморфозы с форвардной кривой

▪️На конец прошлой недели форвардная кривая усилилась в бэквордации, что соответствует дефициту наличного рынка (желтая линия), но мы видим, что запасы на хабе Кушинг (голубая область) немного подросли, как и коммерческие запасы в США, если конечно верить Минэнерго.

▪️Фронтальный спред (красная гисто) держится выше ноля и немного прибавил относительно прошлой недели.

▪️Там же и остается базис (черная гисто). Т.е. цены физического рынка выше чем финансового рынка.

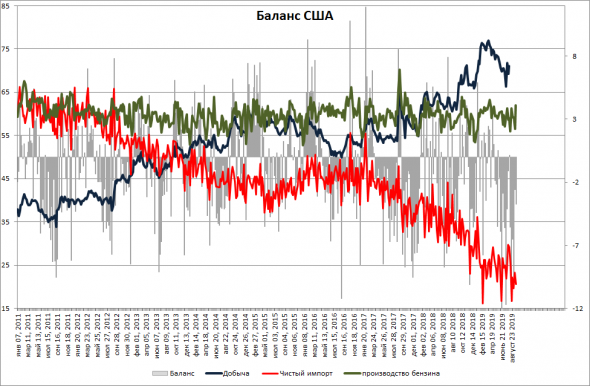

✔️ВЫВОД: мы наблюдаем резонанс показателей, т.к. запасы растут, а ценообразование спот-фьючерс указывает на дефицит. Мои просчеты баланса рынка США на 20.09.2019г. показали дефицит, в то время как Минэнерго выдало профицит.

Так или иначе, либо цены наличного рынка обрели поддержку на дефиците наличной нефти, скрываемом Минэнерго, дабы не нагнитать, либо спекулятивно продавцы давят на фьючерсы. Оба эти сценария указывают на скорый рост нефтяных цен.

А вот, собственно и баланс физического рынка нефти в США

( Читать дальше )

Конфа в субботу! 3 новых конкурса! Рекорд пользы за неделю! Качай книги нахаляву.

- 24 сентября 2019, 18:06

- |

В субботу не проворонь конфу смартлаба!

! уже 460 человек участвует!

Финальная программа и тайм-шит опубликована на сайте конференции.

Прошлая неделя принесла максимум пользы смартлаб-читателям с июля этого года! НЕРЕАЛЬНОЕ количество КАЧЕСТВА и ПОЛЬЗЫ.

Мы начали сразу три конкурса!

1. ₽30,000/мес лучшему авторму месяца!

2. ₽1,000/ день лучшему репортажу дня по ЛЧИ 2019

3. 3 планшета+толстовка топовым участникам ЛЧИ 2019 от сборной смартлаба.

А вот теперь непосредственно к топ-пользе!

1. Сохрани себе огромную подборку полезных ресурсов для инвестиций на американском рынке (★137, +215)

2. Не упусти шанс скачать себе более 300 книг по трейдингу! (★132, +602)

3. Посмотри рассказ автора о том, как он прогрессировал в качестве трейдера. Максимально полезно как для трейдеров, так и для инвесторов! (★46, +181)

4. Узнай сколько можно потерять денег купив структурный продукт у банка или брокера (★45, +227)

От себя лично я дарю вам пост Законы богатства. О неправильном отношении нищебродов к деньгам, который набрал +565 плюсов!

Ну а те полезные посты недели, которые мы не включили в эту рассылку, вы найдете в рейтинге топ пользы за неделю на смартлабе

Не забывай про наш телеграм-канал, куда мы отбираем самый акутал и концентрат дня, самые полезные материалы, самый огонь!

Найти можно в поиске @smartlabnews

У нас уже 5400 читателей!!!

Список литературы для инвестора

- 23 сентября 2019, 20:35

- |

Список литературы я разделил на 2 части: базовая, вспомогательная.

Базовая в свою очередь разделена на 3 уровня: для начинающих, средний и продвинутый.

Первый уровень обязателен к прочтению начинающему инвестору. Без понимания базы изложенной в данных книгах начинать свою деятельность в мире корпоративных финансов я крайне не рекомендую. Прочитав и осмыслив данные произведения вы избежите большинства ошибок новичков, а значит сохраните свои средства.

( Читать дальше )

Татнефть заслуживает попадания в долгосрочные портфели

- 23 сентября 2019, 18:59

- |

В этот раз в рубрике «Выбор компании по просьбе подписчиков» остановились на Татнефть.

Татнефть является российской нефтяной компанией, которая занимает, по разным данным, 6 место по объему нефтедобычи. Свою историю отсчитывает от 1950 г., когда решением Совмина СССР было создано производственное объединение «Татнефть». Процедуру смены формы собственности в акционерное общество прошла в 1994 году. Штаб-квартира находится в Татарстане в городе Альметьевск. Полное название компании — Открытое акционерное общество «Татнефть» имени В. Д. Шашина. Акции Татнефти принадлежат Национальному расчетному депозитарию (более 56%) и Центральному Депозитарию Республики Татарстан (имеет акции в объеме порядка 33%).

Финансовые показатели:

Выручка нефтяника в I пол. 2019 г. увеличилась на 6,5% по сравнению с аналогичным периодом прошлого года – до 449,6 млрд руб. Чистая прибыль за январь-июнь составила 114,3 млрд руб., увеличившись на 8,7%. За II кв. 2019 г. прибыль снизилась на 10% — до 54,1 млрд руб.

( Читать дальше )

Побочные эффекты отрицательных процентных ставок

- 23 сентября 2019, 17:24

- |

А здесь я хочу порассуждать о том, какие побочные эффекты рождает этот инструмент монетарной политики.

Понятно, что центральные банки уводят процентные ставки в минус в первую очередь во имя борьбы с рецессией и дефляцией. Но почему это не всегда работает как задумано? Классический пример — Япония, ЦБ которой, кстати, является первопроходцем в мире отрицательных процентных ставок. Тем не менее, Япония уже много лет не может выйти на траекторию устойчивого экономического роста и вырваться из дефляционной спирали.

В теории дешевые заемные деньги должны побуждать бизнес инвестировать в производство. А население — к более активному потреблению. А на практике политика дешевых денег открывает грандиозный простор для различных спекуляций. Действительно, раз где-то дают (почти) бесплатные деньги, то логично их взять. А затем вложить в активы другой страны, где процентные ставки высокие. Получаем carry trade.

Спекулянт получает кредитные средства по минимальной возможным ставкам, например в Японии. Затем он переводит эти деньги в валюты других стран, в которых депозитные ставки выше. Например, в британский фунт, китайский юань или даже российский рубль. Простой депозит или государственные облигации в этих валютах принесут легкий доход. И останется лишь вернуть бесплатный (или почти бесплатный) кредит в исходной стране. Конечно, в этой схеме присутствует риск неблагоприятного изменения валютных курсов. И иногда особо жадные спекулянты (которые не хеджируют валютные риски) получают от этого большие убытки. Но, несмотря на это, огромные капиталы продолжают играть в эту спекулятивную игру. А сама эта игра приводит к тому, что отрицательные процентные ставки способствуют оттоку капитала из страны вместо стимулирования местной экономики.

Дешевые кредитные деньги вообще гораздо активнее участвуют в спекуляциях, чем в реальных инвестициях, даже если остаются в стране.

Конечно, гораздо проще купить за счет дешевого кредита какой-нибудь актив на перепродажу, чем построить новый завод. Так и образуются пузыри на рынках недвижимости и акций.

Собственно в понимании этого и заключается основная польза для частного инвестора. При этой политике кредитных денег становится слишком много, а когда-нибудь по долгам все равно придется платить. В этот момент начнут лопаться надутые спекулятивные пузыри. Поэтому при принятии инвестиционных решений так важно знать справедливую стоимость объекта инвестиций. Или хотя бы понимать, насколько обоснован рост цены на актив.

Другой побочный эффект политики отрицательных процентных ставок — это ограничение наличных денег. Действительно, население и мелкий бизнес могут хранить деньги в наличной форме. И ждать более низких цен на все. А отрицательные процентные ставки призваны как раз активизировать покупки и потребление. Соответственно, обращение наличных денег нужно ограничить или вообще отменить, чтобы не подрывать эффект монетарной политики отрицательных ставок. И некоторые страны (например, Швеция) уже близки к полностью безналичной экономике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал