Избранное трейдера Denis Lisin

7 лучших облигаций по соотношению риск-доходность с погашением до 31 декабря 2024

- 04 июля 2023, 13:58

- |

В случае увеличения ключевой ставки на ближайшем заседании 21 июля облигации будут стоить дешевле. Сегодня рассмотрим облигации с погашением до 31.12.2024, которые можно будет приобрести после решения о ключевой ставке.

1. Промомед 1Р2

Производство и оптовая торговля фармацевтической продукцией.

Рейтинг: ruA- (эксперт РА)

ISIN: RU000A103G91

Стоимость облигации: 97,69%

НКД: 41,17 р.

Доходность к погашению: 12,17% (купоны 9,45%)

Периодичность выплат: полугодовые

Дата погашения: 26.07.2024

2. АБЗ-1 1Р02

Один из крупнейших производителей асфальтобетонных смесей в России, лидер Северо-Западного региона.

Рейтинг: ruBBB (эксперт РА)

ISIN: RU000A1046N6

Стоимость облигации: 101,5%

НКД: 10,13 р.

Доходность к погашению: 12,09%

Периодичность выплат: ежеквартальные

Дата погашения: 03.12.2024

3. МВ Финанс 1Р2

Компания, созданная для финансирования группы М.Видео-Эльдорадо

Рейтинг: А (АКРА)

ISIN: RU000A103HT3

Стоимость облигации: 94,28%

НКД: 12,43 р.

Доходность к погашению: 13,75% (купоны 8,1%)

Периодичность выплат: ежеквартальные

( Читать дальше )

- комментировать

- 4.8К | ★8

- Комментарии ( 6 )

Разумный инвестор. 10 лет

- 01 июля 2023, 23:06

- |

Сначала они тебя не замечают, потом смеются над тобой, затем борются с тобой. А потом они покупают акции Системы.

Десять лет назад я начал публичный проект «Разумный инвестор», целью было показать, что при помощи инвестиций реально сколотить капитал и обрести финансовую независимость. В те времена инвестициями мало кто занимался в России.

Название «Разумный инвестор» выбрал, по той причине, что в начале проекта критериями отбора были правила Бенджамина Грэма из Разумного инвестора. Я их проверил на истории и решил реализовать в жизни.

Вот первый пост проекта Разумный инвестор на сМартЛабе

Проект «Разумный инвестор». Россия – страна возможностей!!! Июль 2013 года

Позже я отказался от данных фильтров Грэма, сейчас иначе отбираю компании в портфель. На прошлой конференции сМартЛаба об этом рассказал.

( Читать дальше )

Мой Рюкзак #23: Только Дивидендный Рюкзак

- 22 июня 2023, 17:29

- |

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть, а последний раз про портфель писал 9 июня 2023

Мой Рюкзак #22: Кубышка в Рюкзаке или защитный Сургутнефтегаз

К конференции смартлаба подбил свой портфель-рюкзак. Думаю сейчас не самая хорошая история сидеть в бездивидендных акциях, нужны только защитные и понятные активы.

Было 11,65 млн рублей на 09.06.23

Стало 12,3 млн рублей (80к дивидендов пришло от ЛУКОЙЛа)

( Читать дальше )

8 облигаций с доходностью выше 12% годовых

- 21 июня 2023, 08:59

- |

В настоящее время обращаю внимание только на облигации с доходностью 12% и выше (до налогов). Ещё есть интересные идеи, которыми хотел поделиться.

1. ТГК-14 1Р1

Энергетическая компания, обеспечивает электричеством и теплом Забайкальский край и Бурятию.

Рейтинг: ruBBB+ (эксперт РА)

ISIN: RU000A1066J2

Стоимость облигации: 104,91%

НКД: 18,79 р.

Доходность к погашению: 12,49% (купоны 14%)

Периодичность выплат: ежеквартальные

Дата погашения: 30.04.2026

Дюрация: 867 дней

Обзор компании тут.

2. Ювелит 001P-01

Компания по производству и продаже ювелирных изделий.

Рейтинг: ВВВ+ (АКРА)

ISIN: RU000A105PK0

Стоимость облигации: 102,6%

НКД: 31,57 р.

Доходность к погашению: 12,75% (купоны 13,4%)

Периодичность выплат: ежеквартальные

Дата погашения: 23.12.2025

Дюрация: 770 дней

3. АБЗ-1 1Р02

Производитель асфальтобетонных смесей и других дорожно-строительных материалов.

Рейтинг: ruBBB (эксперт РА)

ISIN: RU000A1046N6

Стоимость облигации: 100,6%

НКД: 5,59 р.

Доходность к погашению: 12,38% (купоны 12,75%)

Периодичность выплат: ежеквартальные

( Читать дальше )

Облигации Башкирской содовой компании (БСК) 1Р3 на размещении

- 13 июня 2023, 10:07

- |

АО «Башкирская содовая компания» (БСК) — один из крупнейших в РФ производителей кальцинированной и пищевой соды, выпускает каустическую соду, поливинилхлорид. У компании собственная добыча сырья: соли и известняка. Производство состоит из 3 производственных

объединений: площадка «Сода» и площадка «Каустик» (Стелитамак, Башкирия), АО «БСЗ» (Березники, Пермский край). Продажа продукции на локальные и глобальные рынки осуществляется посредством ООО ТД «Башхим».

Выпуск: БСК 1Р3

Рейтинг: ruA+ (эксперт РА)

Номинал: 1000 ₽

Объем: не менее 5 млрд.₽

Старт приема заявок: 19 июня

Дата погашения: через 3 года

Купонная доходность: не выше 10,3...11% (2,5% к доходности 2,5 летних ОФЗ)

Периодичность выплат: ежеквартальные

Амортизация: по 25% от номинала будет погашено в даты окончания 9-12-го купонов

Оферта: нет

Показатели и цифры компании

— более 11 тысяч сотрудников;

— экспорт продукции более чем в 50 стран мира;

— 57% компании принадлежит госимуществу, 38% министерству земельных и имущественных отношений республики Башкортостан;

( Читать дальше )

8 российских компаний, которые в ближайшее время выплатят дивиденды больше 8% годовых

- 12 июня 2023, 10:27

- |

Дивидендный сезон на российском фондовом рынке продолжается. Скоро на счета поступят дивиденды Лукойла, которые по большей части классически будут реинвестированы. А есть куда реинвестировать? Ниже перечислю 8 компаний, которые будут выплачивать дивиденды в размере больше 8% годовых и могут быть интересны.

Стоимость акций указана на момент завершения торгов 9 июня.

1. Россети Ленэнерго

Распределительная сетевая компания, обеспечивающая электричеством Санкт-Петербург и Ленинградскую область.

Величина дивиденда — 18,8302 ₽ (8,76%) на акцию привилегированную

Стоимость акции привилегированной — 214,95 ₽

Последний день покупки — 23 июня

В 2022 г. были выплачены дивиденды 21,2238 ₽ (13%).

2. МТС

Всем известный сотовый оператор.

Величина дивиденда — 34,29 ₽ (10,43%)

Стоимость акции — 328,9 ₽

Последний день покупки — 27 июня

В 2022 г. были выплачены дивиденды 33,85 ₽ (12,3%).

3. Ставропольэнергосбыт

Компания, обеспечивающая электричеством Ставропольский край.

Величина дивиденда — 0,1695389 ₽ (8,56%) на акцию привилегированную

( Читать дальше )

Облигации Балтийский лизинг БП8 на размещении

- 09 июня 2023, 13:06

- |

«Балтийский лизинг» — лизинговая компания, в портфеле которой преобладает грузовой и легковой автотранспорт, а также строительная и дорожно-строительная техника.

Выпуск: БалтЛизБП8

Рейтинг: ruA+ (эксперт РА)

Номинал: 1000 ₽

Объем: не менее 5 млрд.₽

Старт приема заявок: 20 июня

Дата погашения: через 10 лет

Купонная доходность: не более 11,4%

Периодичность выплат: ежемесячно

Амортизация: нет

Оферта: через 2 года

Показатели и цифры компании

— 6 место среди лизинговых компаний РФ;

— 32 года работы;

— 107 млрд.р. лизинговый портфель на 31.03.2023;

— 79 филиалов по России;

— чистая прибыль в 2022 г. увеличилась с 3 млрд.р до 3,85 млрд.р. (отчет МСФО за 2022 год), чистая прибыль за 1 квартал 2023 г. 1,2 млрд.р.;

— долговые обязательства в 2022 г. увеличились с 68,8 до 93,5 млдр.р. (из них кредиты увеличились с 50 до 58,7 млрд.р.), в 1 квартале 2023 г. — 95 млрд.р.;

— денежные средства и эквиваленты в 2022 г. уменьшились с 2,5 млрд.р. до 992 млн. р.;

— показатель чистый долг/EBITDA составляет по примерным оценкам 6х. В 2021 году было 5,3х;

( Читать дальше )

Облигации Ресо-лизинг БП22 на размещении

- 08 июня 2023, 08:21

- |

«РЕСО-лизинг» — компания, предоставляющая услуги финансовой аренды, специализируется на лизинге легкового и грузового автотранспорта. Компания входит в состав группы РЕСО, холдинга, объединяющего около 20 компаний.

Выпуск: РесоЛиБП22

Рейтинг: ruA+ (эксперт РА)

Номинал: 1000 ₽

Объем: 10 млрд.₽

Старт приема заявок: 14 июня

Дата погашения: через 10 лет

Купонная доходность: не более 11,4% (+2,75% к доходности 3-х летних ОФЗ)

Периодичность выплат: раз в полгода

Амортизация: нет

Оферта: через 3 года

Показатели и цифры компании

— основана в 2003 г.;

— 10-е место по объему лизингового портфеля на 1 января 2023 года;

— более 55 тыс.договоров;

— 66 региональных подразделений компании;

— прибыль в 2022 г. увеличилась с 6 млрд. р. до 7,5 млдр.р. (согласно отчету МСФО за 2022 год);

— объем заемных средств в 2022 г. увеличился с 72,2 до 77,7 млдр.р.;

— денежные средства и эквиваленты в 2022 г. также увеличились с 2 млрд.р. до 3,5 млрд.р.

В настоящее время в обращении находятся 18 выпусков биржевых облигаций компании на 78 млрд р. с максимальной доходностью к погашению 10,57% (выпуск РесоЛиБП11 с офертой), что составляет 77% обязательств.

( Читать дальше )

Новые облигации в моём портфеле

- 06 июня 2023, 16:12

- |

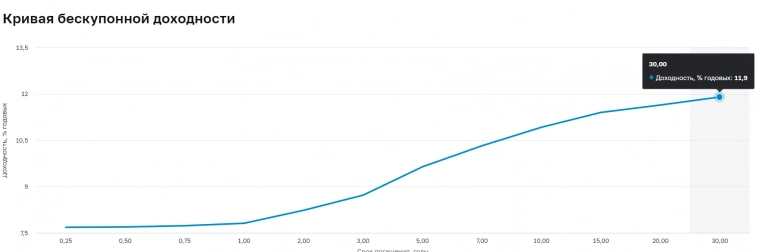

📄 Кто за мной следит, тот уже, наверное, в курсе того, что облигациям я отделяю 15% долю в своём портфеле. Меня интересуют корпоративные облигации, если рассматривать доходность, то приобретаю бумаги, которые дают процент выше длинных ОФЗ. Если сейчас рассматривать значения кривой бескупонной доходности ОФЗ, то 10-ие дают около 10,9% годовых, что весьма впечатляюще. У меня в портфеле присутствовали одни застройщики, точнее 2 выпуска ЛСР и 2 выпуска Самолёта, приобретал я их в хорошее время, когда они давали по 15% годовой доходности, что сейчас весьма сложно (те же выпуски Самолёта опустились ниже 11%, а ЛСР ниже 12%). Поэтому я решил подобрать себе новых эмитентов, где мой риск будет оправдываться повышенной доходностью.

▪️ТГК-14 1Р1 — Энергетическая компания, осуществляющая производство электрической и тепловой энергии, а также распределение тепла в Республике Бурятия и в Забайкальском крае. Текущий номинал: 1000₽, Доходность: 13,03%, Выплата купона: 4 раза в год (34,9₽), Дата погашения:

( Читать дальше )

Продолжаем охоту на сносные ВДО 🏹

- 06 июня 2023, 15:28

- |

🍾 В своих изысканиях напал на ООО «Сибстекло» RU000A105C93. Это краткосрочная облигация с погашением в октябре 2025 года с ежемесячным купонным доходом 13.972 рубля, что формирует 17% годовых. Бумага торгуется выше номинала по 104.2%, а значит текущая годовая доходность ниже – 16.1%. Касательно ликвидности — за прошлую неделю прошел оборот 6 млн рублей. График рисует порой размашистые свечи. Можно было бы попробовать поставить заявку на 103.5-8% для более интересной сделки. Из минусов – купоны известны до января 2024 года. На агрегаторах вы можете видеть доходность 10.4% — они считают ее лишь по известным купонам за неполный год.

📄 Предусмотрена Put-оферта, которой можно воспользоваться при неудовлетворительной ставке на пока неизвестные купоны. В этом основной риск. Если придется подавать на погашение, то вернут номинал облигации – 1000 рублей, при покупке за 1040 означает, что 3 месяца улетают в трубу. Также есть комиссия за погашение до 1.5 т.р. на весь объем. Но не думаю, что обидят инвесторов, а предложат адекватную рыночную доходность. Хотя прецеденты с более громкими именами уже были. Рекомендую настоятельно ознакомиться. t.me/birzhevoymakler/497?single

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал