Избранное трейдера dimaz07

Вечер ML на SL: нейронка для RI

- 12 ноября 2019, 21:23

- |

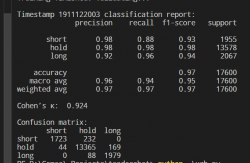

Если грубо, то каппа это показатель, который можно трактовать как преимущество прогнозной модели в сравнении с тупым рандомом. F1 это мера, которая определяет, насколько точна модель (отсутствие ложных предсказаний) и одновременно насколько она чувствительна (кол-во пропущенных мячей). Полученные по ним значения 0.924 и >0.9 соответственно, это совершенно запредельная точность «на бумаге».

Что касается confusion matrix, то её можно трактовать как соотношение предсказаний и реальных значений. Как видно, тут тоже всё вроде бы ок, ни один шорт как лонг не был классифицирован и наоборот.

Погонял сейчас на вечёрке, но, как и следовало ожидать, на реальных биржевых данных всё оказалось далеко не так радужно:

( Читать дальше )

- комментировать

- 2К | ★2

- Комментарии ( 28 )

Практическое использование RF на российском фондовом рынке.

- 12 ноября 2019, 17:34

- |

Так как насчет практического применения ML? Как вообще это выглядит?!

А выглядит это так, что 80% времени data scientist тратит на работу с данными, чтобы потом загнав их в модельку мобильно получить прогноз. Вообще, предполагалось что такой мощный инструмент как нейросети сможет работать с сырыми данными, то есть загонишь в нейросеть обычную котировку, а дальше могучие нейроны похимичат, сгенерируют кучу фичей и найдут нужную их комбинацию (на самом деле никаких фичей нейросети на создают, но можно представить). Ну вот например такое явление как большой ГЭП, важный показатель? Еще какой! В сырых данных он содержится, то есть можно помечтать что если мы создадим очень сложную нейросеть, то она сможет вытащить это значение самостоятельно. Что такое ГЭП нейросеть конечно не знает, но путем манипуляций с весами она найдет, что когда меняется циферка в дате то образовавшийся большой разрыв в цене имеет большое влияние для хорошей аппроксимации.

Мечты, мечты. Пока все что я видел в результате скармливания нейросети сырах данных-это слезы, боль и убожество. В общем мы пойдет другим путем. Мы не будет скармливать модели сырятину и мусор, мы постараемся кормить его качественно чтобы удои увеличивались и все такое.

Есть такое понятие как в ML как feature engenering. Наверно единственное более менее креативное что остается человеку в этом бездушном мире машинного обучения. А уж коли мы ведем речь о RF, то сам бог велел заняться этим, RF знаете ли не нейросети, там даже теоретически сырятина в данных не приветствуется. Вот этим мы и займемся.

Откуда же нам взять эти фичи и главное как? Тут каждому воля вольная. Например можно сдув пыль с WealthLab использовать старичка как генератора фичей. Кто не знает в него вшито около полусотни известных индексов и еще столько же, но с неизвестным кодом. А еще можно запрограммировать свои фичи. По своему «знанию и разумению», своих «знаний и разумений» я накопил много, но почти все они из разряда «все эти технические индикаторы не стоят ничего». Зато кое что из своего показали свою небезнадежность. В общем на первый случай я сгенерировал около 17 своих фичей, затем ранжировал их для каждой стоки, итого 34 фичи. Стоки брал из числа 20 самых ликвидных отечественных фишек с 2010 года по март 2018, что дало 50 тысяч дневных наблюдений. Прямо сказать не густо, но что есть. Тем более речь идет о демонстрации силушки RF.

Вот набор моих фичей:

Week 49303 non-null int64 GEP 49303 non-null float64 Min10 49303 non-null float64 Cl/High 49303 non-null float64 Cl/Low 49303 non-null float64 Cl/w_High 49303 non-null float64 Cl/w_Low 49303 non-null float64 wdif 49303 non-null float64 dif 49303 non-null float64 Vol20/Vol200 49303 non-null float64 tHigh% 49303 non-null float64 tLow% 49303 non-null float64 tHigh%-tLow% 49303 non-null float64 Cl/SMA21 49303 non-null float64 Cl/SMA5 49303 non-null float64 SMA5-SMA21 49303 non-null float64 Cl/(minSMA) 49303 non-null float64 Cl/(maxSMA) 49303 non-null float64 l_Min10 49303 non-null int64 s_Min10 49303 non-null int64 l_gep 49303 non-null int64 s_gep 49303 non-null int64 l_cl/high 49303 non-null int64 s_cl/high 49303 non-null int64 l_cl/low 49303 non-null int64 s_cl/low 49303 non-null int64 l_wdif 49303 non-null int64 s_wdif 49303 non-null int64 l_SMA5-SMA21 49303 non-null int64 S_SMA5-SMA21 49303 non-null int64 L_Cl/(maxSMA) 49303 non-null int64 S_Cl/(maxSMA) 49303 non-null int64 L-tHigh%-tLow% 49303 non-null int64 S_tHigh%-tLow% 49303 non-null int64

( Читать дальше )

Ухмылка маркет-мейкера

- 12 ноября 2019, 13:15

- |

А теперь мой взгляд на все это. Он очень простой и от того рубит все обычные аргументы в капусту острой бритвой Оккама.

Представим, что я крутой маркет-мейкер в опционах на Си. Капитал у меня будь здоров и я спокойно продаю опционы страждущим, зарабатывая на спреде и бонусах по программе ММ от биржи. Как я это делаю? Элементарно: считаю волатильность БА и котирую по ней все страйки, т.к. я-то понимаю, что модель БШ работает и волатильность БА не зависит от страйка, т.е. никакой улыбки нет.

Но, я не дурак, чтобы отказываться от легких денег, ну и в убыток я себе работать тоже не собираюсь. Поэтому я буду котировать продажу на 50 пунктов выше справедливой цены. Т.е. считаю стоимость опциона для каждого страйка и добавляю 50 пунктов. Я просто не хочу возиться с котированием, если я не зарабатываю минимум 50 пунктов на спреде.

( Читать дальше )

Увеличиваем хедж в портфелях облигаций

- 12 ноября 2019, 09:06

- |

( Читать дальше )

К статье о голой продаже волатильности. Моделирование.

- 11 ноября 2019, 19:12

- |

Коллеги, всем добра!

К статье Ильи https://smart-lab.ru/blog/573630.php#comments. Голое мат. моделирование в опционных аналитиках, только скучная математика, без лишних эмоций. Нечто подобное я уже делал тут: https://smart-lab.ru/blog/546369.php, но можно и повторить, на текущих цифрах, раз уж опять всплывает этот вопрос

Берем в качестве модели некоего условного продавца краев с условным 1 млн. на счете опционов и моделируем продажу краев на мартовском квартальнике 2020 года с полной загрузгой ГО.

В качестве опционных аналитиков будут использованы параллельно две программы — Option Workshop (OW) и OptionFVV (OFW), дабы иметь возможность соблюсти некую подтверждаемость результатов разными методами. ГО определяем по данным OW, в этой программе оно показывается более достоверно и примерно равно реальным значениям при торговле.

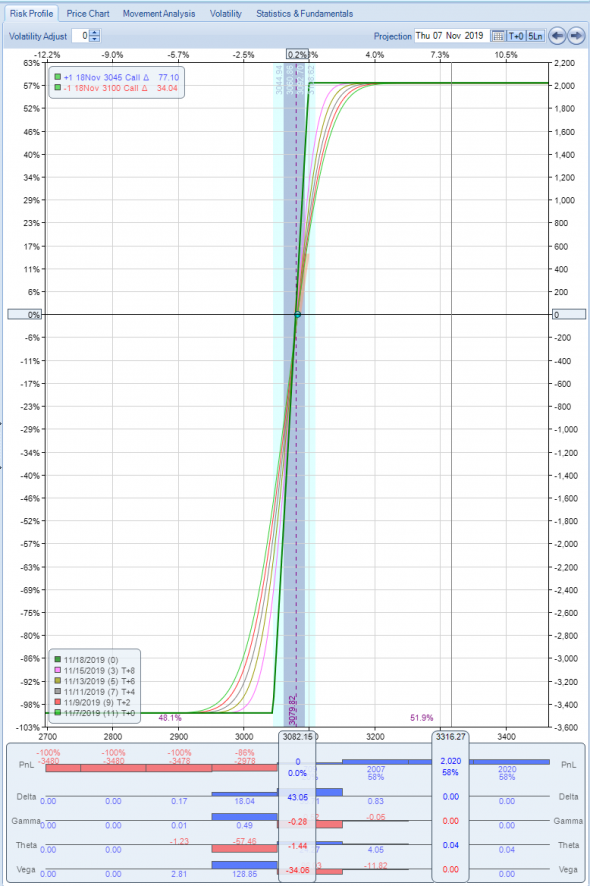

Текущее значение б/а мартовского опциона 145, продаем на марте 110-е путы(25% от центра) и 170 колы (17,5% от центра). Профили получившихся конструкций:

( Читать дальше )

Откуда берется улыбка волатильности.

- 10 ноября 2019, 14:53

- |

Вот эта картинка очень просто обьясняет, почему рынок имеет или должен иметь улыбку.

Это простой вертикальный Bull call spread на SPX, с нулевой теттой. Обратите внимание на соотношение max P/max L. Я думаю любой более менее понимающий этот рынок скажет, что так и должно быть, иначе деньги можно было бы лопатой грести. А теперь вопрос — а возможно ли было бы такое без улыбки? Мой ответ нет. Чем отличается рынок SPX от других рынков, где нет улыбки, тем, что он трендовый.

Вывод — причина возникновения улыбки волатильности это трендовость рынка.

Рынок саморегулирующийся механизм, который стремится к нулевому матожиданию. И если у рынка появляется трендовость (смещение вероятности), то рынок компенсирует это смещением волатильности и возвращает матожидание к нулю.

Поверхности волатильности... что в них кроме Корово-Анохинцев?

- 08 ноября 2019, 19:55

- |

Что такое калибровка поверхности как не признание рыночного «ума»? Рынок настолько умен, что все рыночные цены априори правильные? Иначе зачем г-н Курбаковский старается так точно описать рыночные цены? Зачем другие коллеги калибруют улыбки и поверхности к рынку? Неужели калибруя к нему, мы любые отклонения запишем себе в профит? Да ну на...

Пусть мне не хватает этого самого ума, но мне гораздо приятнее считать, что рынок лишь на половину состоит из нобелевских лауреатов, а остальная половина — это наши любимые Корово-Анохинцы. Если последние читают этот пост, то хочу отдельно обратиться к ним: Мужики! Слушайте и дальше консультации мэтра Коровина. Я очень рад, что он снова нашел в себе силы, чтобы опуститься к вам с высоты своего опционного полета и поучить вас. Последняя его лекция, судя по всему, особенно хорошо зашла, т.к. в конце видео все хлопали и говорили ему спасибо. И действительно, спасибо вам, дорогие мои! :)

( Читать дальше )

Еще раз про любовь (шаг ДХ)

- 08 ноября 2019, 14:03

- |

Все что описано в прошлом топике https://smart-lab.ru/blog/572400.php , относится к цене опциона. Именно в нем посчитана, заранее, волатильность и известно сколько раз по 100 купили, по 99 продали. В общем, это и есть цена опциона. При том, что не имеет значения, куда придет цена.

То же самое происходит и с нашим ДХ. Напомню как мы считали СКО https://smart-lab.ru/blog/572106.php .(CуммаN X^2-Xсреднее^2)/N-1. Как видно, само движение цены в расчетах волатильности участия не принимает. Если у нас среднее было 0,01 и цена менялась на 0,01 равномерно и прямолинейно, то это 0. И если цена пошла и пошла, а вы докупаете и докупаете, согласно дельте, то изменение цены опциона будет равно изменению цены вашей позиции в БА. Но в опционе еще зашита IV в тетте, которая будет его удешевлять. Однако, первичный инструмент у нас БА и цена формируется от его движений. Опцион это производный инструмент. И если мы ни чего не потеряли на ДХ, то почему обязаны списывать деньги со стоимости опциона? А надо. Надо списать тетту. Ну, мы тетту списываем, а IV приписываем. И это игры маркет мейкера. Теперь, если удастся продать такой опцион по новой IV + ожидания, что и дальше так пойдет, то мы в плюсе.

( Читать дальше )

Посоветуйте литературу по облигациям

- 07 ноября 2019, 22:51

- |

Поделитесь плиз литературой, в которой доступным языком описано все что связано с облигациями (дюрации, поток платежей и пр.)

Есть книга Буренина, но это по сути задачник.

Заранее спасибо!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал