Избранное трейдера diem

Чтобы знали. Чтобы помнили.

- 29 октября 2024, 15:49

- |

Хочется вспомнить и рассказать о человеке, чьи дела и достижения уже на протяжении больше двадцати пяти лет известны и пользуются должным вниманием у участников российского фондового рынка. Единственное, мало кто слышал об этом человеке, знает его историю и уж тем более мало кто знает как он выглядит. Да, вот такой неоднозначный парадокс.

Однако, благодаря личному общению с младшей дочерью упомянутого человека, которая и рассказала мне эту историю, я чувствую справедливую потребность поделиться этой историей и с вами. Это важно хотя бы потому, что подобное как можно дольше сохранит заслуженную память об этом человеке, ведь человек живёт до тех пор, пока о нём помнят.

Наш соотечественник Игорь Самотаев своим видением текущего момента опередил своё время, когда в постсоветской России, ещё с 1996 года, явился одним из тех людей, которые и начали закладывать основы всего того, что в нашей стране по настоящему получило широкое распространение только во второй половине 2010-х гг.

Игорь был искренним, умным, по настоящему увлечённым и постоянно развивающимся человеком. Он с отличием окончил Московский институт иностранных языков им. Мориса Тореза (единственный российский вуз, где сохранилась уникальная кафедра фонетики английского языка) и свободно владел английским и испанским языками.

( Читать дальше )

- комментировать

- 2.9К | ★4

- Комментарии ( 10 )

НАЛОГ НА ВКЛАДЫ. Сколько и с кого возьмут при ключевой ставке 21%?

- 28 октября 2024, 18:15

- |

ЦБ снова поднял ключевую ставку — до 21%. В связи с этим два важных изменения:

- От налога будет освобождено дополнительно еще 20 тыс. руб. дохода. Необлагаемая сумма дохода увеличилась до 210 тыс. руб.

- Скорее всего это окончательное изменение в этом году. ЦБ назначил следующее заседание по ключевой ставке на 20 декабря. Даже если будет очередное повышение, оно не коснется доходов по вкладам за этот год, так как в расчет берется ключевая ставка на 1 число месяца, то есть на 1 декабря.

В общем, если не будет форс-мажора в виде внеочередного заседания Центробанка, в этом году по налогам на вклады все уже ясно. Можно строить стратегии на конец года. Об этом будет отдельный пост.

Расскажу подробнее 👇

Как начисляется налог на вклады?

- На проценты по вкладам и накопительным счетам, полученным в предыдущем году. Вклады и счета во всех банках суммируются для одного человека. То есть в 2025 году заплатим налоги на доходы по вкладам, закрытым в течение 2024 года.

- Налоговая сама все посчитает и пришлет уведомление заказным письмом или через личный кабинет налогоплательщика до 1 ноября — вместе с уведомлением о налоге на жилье, землю или автомобиль. Налог надо заплатить до 1 декабря.

( Читать дальше )

Как распознать шорт-сквиз❓

- 16 октября 2024, 18:01

- |

На фондовом рынке шорт-сквиз (англ. Short squeeze — короткое сжатие, короткое выжимание) — это быстрое повышение цены акции, главным образом из-за избытка шортов в этой акции. Шорт-сквиз происходит, когда наблюдается недостаток предложения и избыток спроса на акции из-за того, что шортисты вынуждены покупать акции для покрытия своих коротких позиций (шортов).

Всегда самый лучший Покупатель на рынке — прижатый к стене шортист.

Распознать шорт-сквиз — найти резкое движение актива, которое идет в разрез с рынком.

Характеристики шорт-сквиза:

1. Движение шорт-сквиз актива не коррелируется со всем рынком. Оно никак не объяснимо. Фундаментальных причин шорт-сквизов нет. Причины шорт-сквизов — математические законы рынка.

2. Величина шорт-сквиза 25+%.

3. Шорт-сквиз редко заканчивается одним днём.

4. Объем торгов в день шорт-сквиза превышает средний дневной объем торгов в данном активе минимум в 3 раза.

5. На второй или третий день шорт-сквиза участники рынка начинают усиленно искать причины роста акции и самое главное — находят их, но они не отражают реальной ситуации, «притянуты за уши».

( Читать дальше )

Лайфхаков по ИИС становится меньше

- 16 октября 2024, 17:22

- |

С введением ИИС нового типа старые счета претерпевают некоторые изменения.

🔴 С 1 января 2025 года вступит в законную силу новое условие для получения вычета со взносов на ИИС ➡️счет должен быть действителен в течение всего года. Исключение — год открытия ИИС.

Если вы планировали в 2025 году пополнить ИИС, закрыть его и получить вычет, то налоговая откажет в возврате.

Теперь это условие действует не только для ИИС-3 (ст. 219.2 НК РФ), но и для старых ИИС (ст. 219.1 НК РФ).

Напомним другие условия для получения вычета с ИИС по типу А:

✅ статус резидента РФ по итогам года;

✅ на момент закрытия счету было не меньше 3-х лет;

✅ один ИИС за все время действия договора;

✅ наличие НДФЛ по ставке 13% или 15%, а с 2025 года по прогрессивной шкале налогообложения

🔴 С 1 января 2025 года ЛДВ (льгота на долгосрочное владение) не будет распространяться на ценные бумаги, учтенные ранее на ИИС. Они получают своего рода «черную метку». По старым ИИС можно выбрать только один вычет — со взносов или по полученной прибыли. ЛДВ на ИИС нет и не было, данная льгота распространялась только на брокерские счета. Но была лазейка с переводом ценных бумаг после закрытия ИИС тип А на брокерский счет, которая позволяла инвесторам получить два вычета. Этот лайфхак еще действует, но только до конца года.

( Читать дальше )

Трейдеры, на кой вам деньги?

- 10 октября 2024, 23:00

- |

...

8 октября 1906 года 78-летний российский писатель Лев Толстой отказался от рассмотрения его кандидатуры на Нобелевскую премию по литературе, так как был твердо убеждён в безусловном вреде денег.

Узнав о том, что Российская академия наук выдвинула его в качестве претендента на Нобелевку, Лев Николаевич направил финскому писателю Арвиду Ярнефельту, доброму знакомому, переводчику своих же произведений, письмо с просьбой похлопотать через шведских коллег, чтобы премию вручили другому человеку.

Ярнефельт, крайне удивленный, выполнил деликатное поручение. Обладателем премии в 1907 году стал малоизвестный итальянский поэт Джозуэ Кардуччи.

Лев Толстой же считал, что отказ от награды избавил его от тягостной обязанности распоряжаться большими суммами. А ведь деньги, пусть и за труд, по его глубокому убеждению, приносят только зло.

«В деньгах, в самых деньгах, в обладании ими есть что-то безнравственное».

...

Хокку по-русски

( Читать дальше )

Линкеры. Часть I

- 09 октября 2024, 19:14

- |

Риск инфляции

Инвестор открыл в банке срочный вклад с капитализацией процентов. В качестве альтернативы он мог бы приобрести бескупонную облигацию и удерживать ее до погашения. Его не волнуют ни ценовой риск, ни риск реинвестирования. Он точно знает размер будущего дохода. Стоит ли ему переживать еще о чем-нибудь?

Вместо того чтобы сразу израсходовать деньги на текущее потребление, инвестор откладывает траты на определенный срок. Пусть X₀ и Xₜ обозначают стоимость типичного набора товаров на сегодняшний день и через t лет соответственно. Как правило, Xₜ > X₀ вследствие потребительской инфляции — устойчивого роста общего уровня цен на товары и услуги, приводящего к уменьшению покупательной способности денег.

Предположим, что стоимость Xₜ известна заранее. Мы можем найти численное значение инфляции в годовом выражении, равное π, из выражения Xₜ = X₀∙( 1+ π)ᵗ Согласятся ли участники рынка на номинальную ставку i = π по вкладу в банке или облигациям с нулевым купоном?

( Читать дальше )

Почему люди не хотят богатеть медленно?

- 29 сентября 2024, 12:26

- |

Именно такой образ мышления заставляет их ввязываться в различный скам-проекты. Нести деньги, как правило еще и заемные, в непонятные пирамиды, заниматься трейдингом, рисуя на графиках уровни поддержки и сопротивления, пытаться с такими же единомышленниками с непонятных телеграм каналов разогнать акции компаний из третьего эшелона и т.д.

И это в конечном итоге обходится очень дорого, особенно на медвежьем рынке, когда акции низкого качества могут резко рухнуть на десятки процентов и более.

При этом реалистичный инвестиционный план по удвоению денег за те же 5-7 лет просто не заинтересует. Ждать же слишком долго, а хочется здесь и сейчас.

Когда то давно, лет так наверное 20 назад, я пытался разбогатеть с помощью Форекса (международный финансовый рынок, на котором производится обмен валют). Тогда реклама данных услуг доносилась практически из каждого утюга. Я даже бесплатные курсы офлайн прошел, тоже помню как графики меня учили рисовать.

( Читать дальше )

На чем написаны ваши роботы?

- 27 сентября 2024, 14:42

- |

На чем написаны ваши роботы?

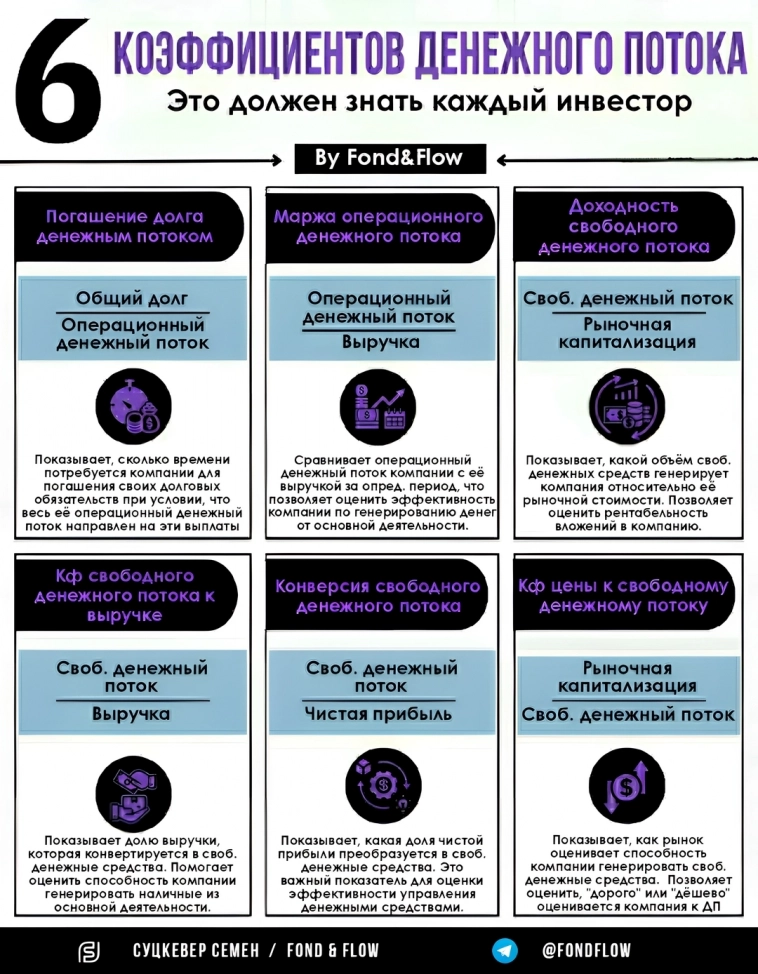

☁️ Денежный поток под контролем: Как инвесторы оценивают компании? 6 коэффициентов на практике!

- 23 сентября 2024, 20:55

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также недавно разобрал "Яндекс". Все идеи на канале, у нас уютно❤ Если интересно заходи!

☕#60. За чашкой чая..

Сегодня я хочу обсудить шесть важнейших коэффициентов, которые помогают оценить способность компании генерировать денежный поток.

🖋️ Как вы уже заметили, всегда и везде много теории. Но сегодня как раз не тот случай! Вся теория на фотографии. Только практика!

А вот в качестве примера взял самые популярные компании в России — Газпром и Сбербанк и их финансовые показатели 2020 года, чтобы было сравнение с текущим состоянием компаний.

👤Моя цель — не просто сухо объяснить формулы, а показать на практике, чем полезны эти показатели для инвестора и как они помогают принимать более обоснованные решения.

1. Газпром (2020)

( Читать дальше )

Клюв, крылья. Главное хвост.... Это я про длинные облигации, типа

- 23 сентября 2024, 14:36

- |

Сколько можно заработать на длинных ОФЗ в 2024

Ожидаемое снижение ключевой ставки может привести к росту цен на длинные облигации. Сколько можно заработать на этом.

30 января в 12:47

Поделиться

Покупать длинные облигации стоит в период высоких ставок, когда в будущем ожидается их снижение. Инвестор может не только зафиксировать высокую ставку на много лет вперёд, но и получить спекулятивную прибыль, если планирует продать свои бумаги досрочно.

Почему облигации растут и падают в цене

Когда ставки снижаются, облигации с фиксированным купоном растут в цене. Например, инвестор покупает 3-летнюю облигацию по номинальной цене с купоном 10%. Но спустя какое-то время ставки снизились — и новые облигации дают доходность не выше 8%.

Наш инвестор не захочет продавать свою облигацию, ведь по ней он получает 10%, а в других инструментах может получить только 8%. Но если он продаст облигацию по 106% от номинала, то досрочно получит разницу в ставках за три года: 10% – 8% * 3 = 6%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал