Избранное трейдера Денис Чернобаев

Список акций компаний РФ, у которых нет долгов. Именно в такие сейчас можно инвестировать!

- 27 ноября 2024, 09:32

- |

В условиях высокой ключевой ставки страдают закредитованные компании, поэтому стоит выбирать акции тех эмитентов, кто не имеет долгов.

Я проанализировал финансовые отчеты российских компаний и отобрал тех, у которых наименьшая долговая нагрузка.

Почему сейчас опасно инвестировать в акции компаний, у которых большие долги?

Практически любой бизнес использует кредиты для своего развития. Это нормально, но при высокой ставки ЦБ процентные расходы по кредитам возрастают и это создаёт дополнительную нагрузку на компанию, снижается её чистая прибыль (к примеру, из-за высокой долговой нагрузки прибыль компании МТС упала в 9 раз за счет выросших процентных расходов!), а некоторые компании становятся убыточными.

Впоследствии это приводит к уменьшению дивидендных выплат, падению котировок акций и потери общей инвестиционной привлекательности эмитента.

Как узнать, есть ли у компании долги?

Наиболее простой способ-это посмотреть на коэффициент долговой нагрузки в финансовом отчете. Этот параметр называют Чистый долг / EBITDA. Он показывает за сколько лет компания может погасить свои долги.

( Читать дальше )

- комментировать

- 24.9К | ★57

- Комментарии ( 24 )

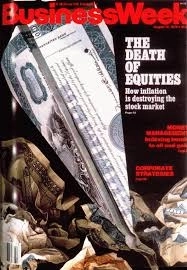

Смерть фондового рынка

- 25 ноября 2024, 15:14

- |

Немного развлекаловки, чтобы некоторые из вас нащупали землю под ногами в период высокой рыночной волатильности.

Смерть акций — именно под таким заголовком вышел очередной номер журнала Businessweek в августе 1979 г.

После безпросветной боли 70х, когда в Штатах наблюдался разгул инфляции, достигавшей двузначных уровней, а рынок с 1967 г. фактически двигался в боковике, общий сентимент инвесторов был следующий — рынок акций не заслуживает доверия, а является всего лишь казино для спекуляций.

Красная линия — динамика индекса S&P, синии столбцы — инфляция

( Читать дальше )

Как я открыл концертное агентство и получил по заслугам

- 21 ноября 2024, 15:51

- |

Организация концертов выглядит как легкие деньги без особых навыков и классные знакомства. Я открыл концертное агентство в 2014, за 4 года провел около 240 концертов. В статье расскажу как открыл, как отбирал артистов, почему зарабатывал, сколько денег можно поднять и потерять, почему закрыл.

Кукрыниксы играют хиты Короля и Шута

В Москве анонсировали концерт памяти Михаила Горшенева, он только умер. Моя девушка хотела съездить на такой, например, в Питер, но его не было. Я работал управляющем в клубе в Великом Новгороде и решил привезти такой концерт сам. Позвонил по телефону на сайте Кукрыниксов и мне назвали лайтовую цену — 80к.

Управляющим в клубе я возил диджеев и звезд 90-х. Ориентировался в ценах на артистов и понял, что мне дали хорошую цену.

Кукрыниксы не возили прощальный концерт, но солист пел «Проклятый старый дом».

Это давало возможность написать “Кукрыниксы исполнят хиты Короля и Шута”

Концерт прошел хорошо, потому что Кукрыниксы оказались популярной в регионах группе, плюс ностальгия. Собрали ~500 человек, билеты были дешевые — от 400₽. Это был правильный ценник для Великого Новгорода.

( Читать дальше )

Пять акций с самыми высоким дивидендами

- 21 ноября 2024, 15:34

- |

Инвесторы уже скоро будут провожать 2024 год, а это значит, что пришла пора оценить дивидендные перспективы и выбрать бумаги с наибольшей доходностью. Собрали подборку акций, которые могут принести самые высокие дивиденды.

ЛУКОЙЛ

По состоянию на 20 ноября уже известная промежуточная выплата за 9 месяцев 2024 года составит 514 руб., или 7,5% доходности. Для получения дивидендов акции нужно купить до 16 декабря.

Согласно консенсус-прогнозам, дивиденды за оставшуюся часть года могут составить 473–686 руб. или ещё 7–10% доходности. Эту часть дивидендом могут выплатить в основной сезон — с мая по июль 2025 года.

Сбербанк

Согласно ежемесячным отчётам, прибыль банка растёт и, вероятно, превысит 1,5 трлн руб. За 10 месяцев 2024 года на дивиденды уже накоплено порядка 30 руб. Инвестдома оцениваю дивиденды Сбербанка за весь год в диапазоне от 35 до 37 руб. на акцию или 14,8–15,6% доходности по текущим ценам.

Хэдхантер

Компания завершила редомициляцию и приятно удивидила решением выплатить особые дивиденды, оказавшиеся выше ожиданий рынка — 907 руб., или 20,8% доходности. Для их получения нужно купить акции до 16 декабря 2024 года.

( Читать дальше )

Во что сейчас вложить 100 тысяч рублей

- 19 ноября 2024, 10:54

- |

Интересных идей на рынке всегда больше, чем денег на счете. Попробуем уместить максимум инструментов в небольшую сумму.

Принципы отбора

Базовое правило: диверсификация — это основа портфеля. Ни один актив не должен весить столько, чтобы это могло принести заметный убыток. Из этого также следует, что самые рискованные идеи тоже следует добавлять.

Например, если какая-то из них принесет максимальный убыток, то остальной портфель его компенсирует. И наоборот: если рынок будет топтаться на месте, отдельные бумаги должны будут подтянуть портфель.

Для наглядности разделим портфель на три части: консервативную (надежные облигации), агрессивную (акции, валюты, золото) и спекулятивную (нижний эшелон, мусорные бонды и биржевые товары).

Строгой формулы не существует, но ее можно вывести, исходя из своего ощущения риска. Например, многим комфортно заложить на спекуляции не более 10% портфеля, еще 30–70% — в агрессивную часть, а остальное — в защиту.

Консервативная часть

( Читать дальше )

Теперь точно вклады заморозят! Иначе будет гиперинфляция. Часть 2.

- 16 ноября 2024, 17:35

- |

Высказывания о том, какую гиперинфляцию вызовут хлынувшие с депозитов деньги, слышны сейчас постоянно. Особенно меня удивляет своими высказываниями Павел Рябов (канал Spydell finance):

«За год денежная масса М2 выросла на 16.5 трлн, где проценты могли составить почти половину»

«Депозиты домашних хозяйств в рублях продолжают вносить основной вклад в годовой темп прироста денежного агрегата М2Х»

«Высокий темп прироста М2 в июле может свидетельствовать о высокой кредитной активности, как основной фактор формирования новых денег в экономике с 2023»

Если подходить формально, проценты по вкладам вызывают рост денежной массы, да. Банк просто добавляет новые деньги к вам на счет. Но одновременно он вынужден записать их к себе в обязательства. Т.е., чтобы выплатить проценты вам, он должен эти деньги где-то взять. А взять их он может только в одном месте — получить в качестве процентов по выданным кредитам.

( Читать дальше )

Про покер, и рынок.

- 13 ноября 2024, 16:11

- |

Речь про Texas Hold'em, кто не знаком — советую прочитать правила в википедии. И… Увы, рынок сложнее. Как минимум здесь (почти) не подустим олл ин. Как минимум не с плечами.

Итак, глобально у нас есть несколько десятков процентов вероятности что СВО закончится этой зимой, затем поползут вниз расходы, высвободятся занятые в ОПК люди, тормознет инфляция, и очень многие акции улетят т.к. их бизнес хуже не станет, но в след за падением ставки требуемая доходность упадет, а много кто из компаний сможет вдохнуть полной грудью и их показатели полетят вверх.

Плечо очень дорогое сейчас, но начнет дешеветь. Так почему же сейчас не затариться на плечи?

Я до мозга костей лонгуст с плечом в 100%, щас закредитован на главном счете примерно на 12,5%.

Почему? Потому что… Мы еще вначале «партии». У нас карты на руке, они хорошие. Но мы не знаем что положат на стол. А соперник наш — повышает очень агрессивно, и мы еще не знаем выйдет ли у нас победная рука чтобы отвечать на высокие ставки. Просчитать вероятности мы не можем. А чтобы посмотреть какие карты будут — нам надо платить по 23%+ годовых.

( Читать дальше )

Кто или что разгоняет цены? Часть вторая.

- 13 ноября 2024, 15:46

- |

Опустим пока 2022 год, начнем с прошлого 2023-го. С ним вроде всё ясно — повышенные бюджетные расходы, нехватка рабочих рук, рекордное кредитование и рост денежной массы — один сплошной проинфляционный фактор. Я бы даже сказал супергиперпро.:) Однако, таблица с помесячной инфляцией показывает странные вещи. Я пометил в ней в 2023 году месяцы, когда инфляция была больше, чем в соответствующие месяцы прошлых 5 лет. А в прошлые годы — месяцы, когда инфляция была больше, чем в 2023 году. Тут сделаю замечание, что проверять официальную инфляцию личной я буду позже, а пока мы рассматриваем только официальную.

Оказывается, в 2021 году и инфляция за год была больше прошлогодней, и «рекордных» месяцев было больше. Да и в более благополучные с инфляционной точки зрения годы нашлось немало таких же «рекордных» месяцев. В прошлом году «отличился» обычно дефляционный период с июля по сентябрь и ноябрь, который и в другие годы бывал месяцем с повышенной инфляцией.

( Читать дальше )

Кто или что разгоняет цены? Часть первая.

- 13 ноября 2024, 15:23

- |

Выше хороший график (взятый у Сергея Блинова), точнее, два в одном: рост денежной массы М2 (зеленая линия) и инфляция, т.е. рост цен (красная линия). На первый взгляд теория подтверждается – высокие темпы роста М2 в нулевые сопровождались большим уровнем инфляции. Но только на первый. Присмотревшись, «мы можем увидеть там две звездочки…. три звездочки…. четыре звездочки…. Лучше всего, конечно, пять звездочек». А точнее, мы увидим, что, несмотря на прямо-таки бурный рост денежной массы, который составлял от 30 до 60% в год, инфляция почти постоянно снижалась.

( Читать дальше )

🆕 Новый ИПИФ акций

- 13 ноября 2024, 12:20

- |

Начались торги интервальным паевым инвестиционным фондом «2Х Акции» от УК «ВИМ Инвестиции». Торговый код — RU000A109R27.

Фонд ориентируется на Индекс голубых фишек Московской биржи полной доходности (MEBCTR), используя двойное плечо для увеличения потенциальной доходности.

Паи доступны для квалифицированных инвесторов, в том числе могут приобретаться на индивидуальные инвестиционные счета (ИИС).

Московская биржа ежедневно публикует расчетную стоимость пая (INAV) для повышения качества ценообразования, прозрачности для инвесторов и удобства для маркетмейкеров, поддерживающих ликвидность.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал