Избранное трейдера compound_interest

Как считают налог 13–15% и 13–22%, если доходы пришли из разных мест

- 13 февраля 2026, 15:43

- |

С 2025 года в России действует обновленная система расчета НДФЛ с несколькими налоговыми базами и прогрессивными ставками. Разбираемся на конкретных примерах, как это работает на практике.

Что изменилось?

До 2024 года все доходы суммировались, и налог считался по единой шкале: 13% до 5 млн ₽, сверху — 15%.

С 2025 года доходы разделены по группам. Для каждой группы установлены свои лимиты и ставки. Подробно, что к какой базе относится, какие лимиты и ставки, уже разбирали ранее.

Важно: базы не смешиваются между собой. В каждой из них налог считается отдельно.

📊 Пример 1. Все просто, доплачивать не нужно

За 2025 год:

- Зарплата: 2 000 000 ₽ (работодатель удержал 13% = 260 000 ₽)

- Дивиденды: 800 000 ₽ (брокер удержал 13% = 104 000 ₽)

Расчет:

- Основная база (зарплата): 2 млн < 2,4 млн → ставка 13%, налог полностью удержан.

- База дивидендов: 800 тыс. < 2,4 млн → ставка 13%, налог удержан.

- Суммировать эти доходы и применять повышенную ставку НЕ НУЖНО.

Итог: доплат не требуется.

( Читать дальше )

- комментировать

- 4.1К | ★19

- Комментарии ( 27 )

Госдума приняла в первом чтении законопроект меняющий условия нулевого НДФЛ при продаже ценных бумаг во владении инвестора более пяти лет

- 03 декабря 2025, 14:20

- |

Госдума приняла в первом чтении законопроект, который меняет условия применения нулевой ставки НДФЛ при продаже ценных бумаг, если они находятся во владении у инвестора более пяти лет. Кроме того, упрощается продажа акций компаний высокотехнологичного сектора российской экономики. Документ инициирован группой депутатов и сенаторов, поправки вносятся в Налоговый кодекс РФ.

Согласно действующему законодательству, если налоговый резидент РФ продает долю в уставном капитале российской компании и эти ценные бумаги были его собственностью непрерывно больше пяти лет, тогда доход от их продажи освобождается от НДФЛ. Законопроектом предлагается при расчете непрерывного срока пятилетнего владения учитывать период, когда инвестор временно передавал свои ценные бумаги по договору займа с брокером или по сделке репо, этот период не будет обнулять срок владения.

Кроме того, законопроектом уточняются условия освобождения от налогообложения доходов от реализации (погашения) ценных бумаг высокотехнологичного сектора экономики.

( Читать дальше )

Get Rich VS Stay Rich

- 01 декабря 2025, 21:36

- |

… или о том, почему обогащение и сохранение — это две разные религии

1. Две разные игры

Есть одна интеллектуальная ошибка, которую совершают 90% людей с капиталом. Она фундаментальнее, чем просто налоги, диверсификация активов и даже выбор управляющих.

Они считают, что стратегия обогащения и стратегия сохранения — это одно и то же.

Это не так. Более того, эти стратегии во многом взаимоисключающие. И понимание этого различия лежит в основе того, что одни семьи владеют недвижимостью в центре мировых столиц столетиями, а другие взрывают состояния на тщеславие, яхты, мрамор и шампанское за считанные годы.

В инвестициях, предпринимательстве, да и жизни в целом, существуют два фундаментально разных режима существования.

Режим первый — «Get Rich»: режим охоты, экспансии, риска, максимальной предпринимательской дерзости. Это — игра, где ты идёшь вперёд, не оглядываясь назад, потому что терять пока нечего.

( Читать дальше )

Переводы по СБП свыше 200 000 руб. будут под подозрением. Даже себе

- 17 ноября 2025, 09:15

- |

Готовимся к новой волне блокировок в банках.

Все из-за повышения бдительности банков за переводами граждан, к которому призывает Центробанк. Конечно же ради нашего же блага в борьбе с мошенниками.

ЦБ опубликовал приказ ОД-2506 с новыми признаками подозрительных переводов. Действовать начнет с нового года.

Блокировка операции возможна при наличие двух условий:

- Вы переводите сами себе по СБП свыше 200 тысяч руб.

- В течение суток делаете на любую сумму перевод третьему лицу (кому не делали перевод в течение последнего полугода).

🚩 Для банка это будет сигнал тревоги. Операцию могут приостановить, а дистанционное банковское обслуживание временно заблокировать.

Как будет работать на практике, пока не понятно. В разных банках свои тараканы у службы безопасности. Кто-то сам перезвонит и выяснит, а кто заставит тащиться в офис.

Перевел зарплату — оплатил маршрутку переводом — добро пожаловать в блок!Напомню, что с сентября 2025 в некоторых случаях у клиентов в целях безопасности может сработать ограничение на снятие наличных в банкомате до 50 тыс. руб в сутки.

( Читать дальше )

Налоги на подаренные акции

- 25 августа 2025, 13:17

- |

Кто платит налог в момент дарения акций?

Начнем с главного. Даритель (тот, кто передает акции) не платит налог на дарение акций. Логика проста: он не получает доход, а лишь передает имущество. Поэтому налоговые обязательства возникают у другой стороны — у одаряемого, потому что с точки зрения государства, одаряемый получил доход в виде безвозмездно переданного ему имущества. И тут все зависит от того, кто даритель.Сценарий 1: Дарение акций между близкими родственниками

( Читать дальше )

Пятилетняя налоговая льгота для инвесторов: как сэкономить на налогах

- 20 августа 2025, 14:38

- |

Суть льготы

Пятилетняя налоговая льгота — это инструмент, позволяющий продать акции без уплаты НДФЛ, если вы владели ими не менее пяти лет.Льгота распространяется как на бумаги, купленные на обычном брокерском счете, так и на ИИС. Она применяется к акциям российских и иностранных компаний, если они отвечают установленным критериям.

Пример:

купили акции в январе 2018 года за 200 000 ₽

продали их в феврале 2025 года за 700 000 ₽

прибыль = 500 000 ₽

налог = 0 ₽ (если все условия соблюдены)

Условия для получения льготы

Чтобы применить налоговую льготу для инвесторов, нужно соблюсти четкие правила:( Читать дальше )

ЕС заинтересован в увеличении поставок СПГ из США, но натыкается на стену бюрократии и равнодушия Вашингтона - Politico

- 02 апреля 2025, 10:18

- |

Евросоюз проявил готовность увеличить закупки американского сжиженного природного газа (СПГ), однако Вашингтон не проявил заинтересованности, сообщила газета Politico.

По данным чиновников и дипломатов ЕС, «переговоры так и не сдвинулись с мертвой точки». Брюссель, пытаясь проработать предложение президента США Дональда Трампа по энергоносителям и сократить поставки СПГ из России, «зачастую натыкался на стену бюрократии и равнодушия Вашингтона», констатируют они. Усложняет ситуацию то, что администрация США предпочла общаться напрямую с отдельными странами Евросоюза, хотя Брюссель играет ключевую роль в торговой политике 27 членов сообщества, сказал один из дипломатов. «Трамп видит ЕС как единственное, что стоит между ним и подчинением отдельных стран его воле», — добавил он.

По данным консалтинговой компании Kpler, ЕС сталкивается с дефицитом и завершил зиму с заполненными лишь на треть подземными хранилищами газа. Средняя цена газа в Европе по итогам I квартала выросла более чем в 1,6 раза по сравнению с аналогичным периодом прошлого года (до около $509 за 1 тыс. куб. м). Котировки в ходе отопительного сезона подскочили на 36% из-за высоких темпов отбора из ПХГ.

( Читать дальше )

10 способов снизить налоги, которые я использую

- 15 декабря 2024, 10:09

- |

Как частному инвестору уменьшить, вернуть или избежать выплат в пользу государства

Продолжаем готовиться к Новому году, а значит и окончанию налогового периода в 2024 году.

В последние годы государство обкладывает инвесторов все большими видами и размерами налогов. Тем не менее, есть способы уменьшить налоговую нагрузку и вернуть уже уплаченные налоги с помощью различных вычетов.

Я многие из них использую. Давайте обсудим, как законно это сделать.

Каков размер налога

В 2024 году резиденты платят налог по ставке:

13%, если сумма дохода была меньше 5 000 000 руб. за календарный год,

15% с суммы дохода больше 5 000 000 руб.

Вот способы уменьшить налоги:

1️⃣Вычет на долгосрочное владение ценными бумагами (ЛДВ)

Если купили ценную бумагу после 1 января 2014 года и владели ею минимум три года, НДФЛ при продаже платить не нужно. Как долгосрочный инвестор, так делаю регулярно много лет. Подробнее в этом посте.

Не забываем, что власти подкинули проблему: ЛДВ с 2025 года перестает действовать для бумаг, которые были куплены на ИИС и переведены на обычный брокерский счет. Я вынужден был такие бумаги распродать в декабре.( Читать дальше )

Итоги апреля 2024

- 01 мая 2024, 00:51

- |

Апрель я провёл на работе. Навалилось — вкалываю без выходных. И в мае продолжу. Но дневничок требует постоянства, поэтому коротко напишу о результатах.

Итоги апреля.

Депо: +0,72% (Для сравнения MCFTRR: +4,1%. SP500 в рублях: -3,5%. USDRUB: +0,6%)

Портфель отрисовал перехай в этом месяце, но сделал это без уважения без энтузиазма. Длинные ОФЗ камнем висят на доходности счёта. А под вечер 30 апреля распродажа в американских (да и в российских) акциях отожрала половину того профита, который вымучил счёт за месяц. Печаль, уныние. Начал бы дёргаться, но времени нет.

Структура портфеля на 1 мая.

Российские акции: 18%

Американские акции: 5%

Длинные ОФЗ: 40%

ОФЗ ПК + SBMM + немного замещаек Газпрома: 37%

(Подробный состав портфелей и все сделки в момент совершения я публикую в своём телеграм-канале t.me/invest_budka)

Что делалось в апреле

В апреле даже за рынком следить толком не успевал.

На росте золота прикупил одного из самых слабых золотобытчиков в США — ITRG. Раньше это была рабочая методика — при росте базового актива покупать самых слабых игроков — в них больше шансов словить ракету.

( Читать дальше )

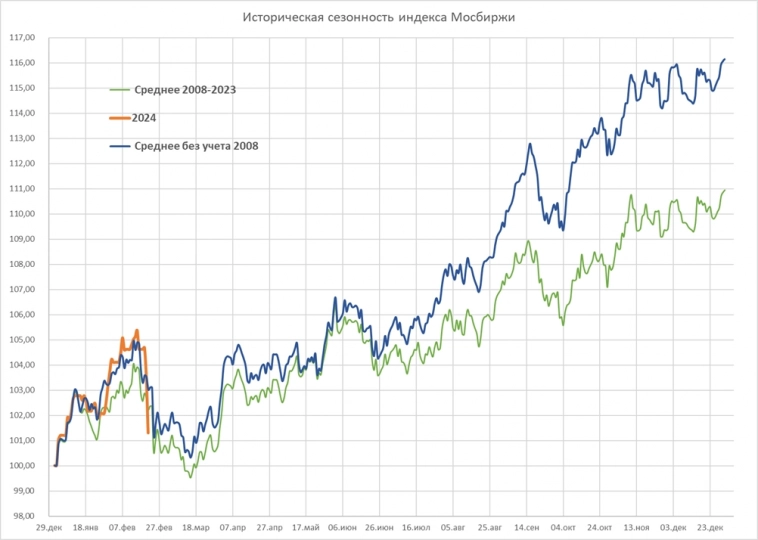

Историческая сезонность индекса Мосбиржи за 15 лет

- 22 февраля 2024, 08:29

- |

Общая картина

Отрезок до и после 2014 (выделен, поскольку для рублевого индекса биржи девальваци-2014, а также последующий рост дивидендных выплат и приток частных инвесторов сформировали свою систему координат и характерные признаки):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал