Избранное трейдера ch5oh

Уменьшаем количество транзакций, перестроением алгоритма

- 20 февраля 2021, 13:21

- |

Приветствуем Всех!

Кто торгует через TSLab, знают о ситуациях в «реверсных» алгоритмах, когда необходимо переворачивать позу. Сначала выставляется закрытие для текущей позиции, далее открытие для новой. В большинстве случаев, конечно это происходит крайне быстро и без проблемно, но любая транзакция имеет задержки, пусть 100-300мс но все же задержки есть. Этого не избежать в принципе никак. Но можно перестроить алгоритм, таким образом, чтобы вместо закрытий позиций, были просто «задвоеные» заявки. То есть получается, открыли лонг, далее например открываем шорт +1 к лонгу.

В итоге получим просто перевесы в размере позиции, то есть лонгов 144 шортов 145, в итоге текущая позиция просто 1лот шорт. Это слегка не привычно с точки зрения восприятия, но главное избегаем двух транзакций!

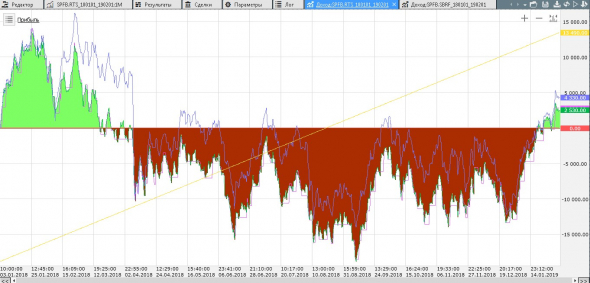

Скрипт построен на фьючерсе ртс, индикаторов в принципе нет, простенький паттерн используется для демонстрации системы.

Так выглядит график при таком «фокусе»

( Читать дальше )

- комментировать

- 6.2К | ★4

- Комментарии ( 23 )

Пример противоположной позиции при убытке

- 16 февраля 2021, 12:39

- |

Доброго времени суток, зашедшие впервые и уже постоянные читатели нашего блога!

Многие трейдеры как опытные, так и начинающие проходят через определенный этап – пробы новых алгоритмов. А что если открыть шорт по ртс, а по сберу лонг? И закрыть позиции только в том случае, когда они обе дают нам плюс? Подобный пример мы и разберем в сегодняшней статье.

Итак, открываем позицию по РТС в лонг, если текущий бар выше, чем каждый из предыдущих 10 баров (пример без глубокого смысла, берем за отправную точку). Затем ставим тейк профит в размере 2,5% и стоп лосс 1% от цены входа. Логика агоритма достаточно проста и не содержит скрытых смыслов. Но если вы делаете более «умную» точку входа, то, теоритически, улучшаете показатели. Отрезок 2018 года был выбран нами специально, так как он практически весь был в боковике. При этом график дохода предсказуемо плох.

( Читать дальше )

Ранние торги на Мосбирже с 1 марта - подробности

- 15 февраля 2021, 11:36

- |

С 1 марта планируем сдвинуть время начала торгов на срочном и валютном рынке, а также рынке драгметаллов на 7:00 утра (мск). На фондовом рынке все останется без изменений.

Теперь у вас появится возможность более оперативно реагировать на динамику нефтяных котировок, золота, валют и других инструментов, которые торгуются на мировых биржах почти круглосуточно. А трейдеры из восточных регионов смогут совершать сделки в удобное для них время.

Ну что, вы рады раннему старту или не очень? Запасаемся кофе? Напишите в комментариях свои мысли.

Пример разбора трех вариантов тестирования алгоритма на исторических данных OHLC

- 11 февраля 2021, 20:06

- |

Всем добрый вечер!

В последнее время на форуме было опубликовано несколько статей по поводу тестирования алгоритмических стратегий, приблизительно следующего содержания — «На тестах все хорошо и алгоритм дает прибыль +100%, в реальной жизни все плохо — и алгоритм дает убытки -100%».В этом посте я попытаюсь вставить свои «пять копеек», почему так случается. С торговлей на бирже знаком с 1994 года. Не скажу, что весь этот опыт был удачный, скорее совсем наоборот и поэтому с 2016 года занимаюсь разработкой алгоритмических стратегий, ну или по простому — пишу торговый собственный робот. В реальных торгах участвую, но только с помощью собственного робота. Разработка роботов — это не бизнес, а скорее хобби, пишу для себя. Торгую на ММВБ через Quik. Робот написан на C#, для тестирования использовал данные с сайтов finam и pitrading (покупал).

Так как я сам разработчик кода, то мне легко внести небольшие коррекции в свой же алгоритм и провести небольшой эксперимент. Я взял исторические минутные данные (OHLC) по трем инструментам — Apple, AUD/USD и XAUG/ USD за последние 4 года и рассмотрел три варианта заключения сделок при тестировании:

( Читать дальше )

Батник для отправки скриншотов на емейл

- 11 февраля 2021, 14:58

- |

Профи это не интересно, но обычному частнику со смарт-лаба может быть полезно, ху ноуз.

Софт качается и exe-файлы кидаются в общем случае в c:\windows\system32@ echo off

nircmd.exe cmdwait 1000 win hide ititle «taskeng.exe»

nircmd.exe savescreenshot «C:\Screenshot.jpg»

Swithmail /S /XML «mail.xml»

nircmd.exe cmdwait 4000 filldelete «C:\Screenshot.jpg»

www.nirsoft.net/utils/nircmd.html

sourceforge.net/projects/swithmail/

Swithmail запускается и конфигурятся данные почтового сервера, сохраняется xml, пароль можно зашифровать.

У меня работает с яндекс-почтой на 587 порте с включенным SSL. Про настройку уведомлений почтового приложения на смартфоне под именно эти сообщения писать не буду уж.

Далее запускаем taskschd.msc и добавляем новую задачу.

Действия — запуск программы — указываем наш батник. Тут же указываем рабочую папку, где лежит xml-файл, чтобы он подгрузился.

Триггеры — ежедневные повторения — указываем, например, повторять с 10:59 в течении 12 часов.

( Читать дальше )

Сохранённый архив ордерлогов с ftp.zerich.com доступен по новому адресу в течение 2 недель

- 09 февраля 2021, 17:54

- |

Итак, весь архив доступен по адресу: ftp://eugene:12345678@212.24.104.175

На текущий момент там осталось 1.7 TB лимита трафика, после исчерпания которого провайдер сервиса ограничит скорость в 10 раз (до 10 мегабит/с). Так что на высокой скорости полный архив смогут скачать ~9 человек. Сервер проработает 2 недели.

Касаемо дальнейших перспектив сбора и хранения ордерлогов:

Насколько я понимаю — это была инициатива «Церих», у них там был какой-то отдел развития алготрейдинга. Верников делал об этом интервью. Если у кого-то есть какие-то идеи/выход на подобных людей, то со своей стороны могу бесплатно написать ПО, которое будет записывать ордерлоги в формате qsh (или в более адекватном).

Необычный метод, использовать объем в алгоритме

- 09 февраля 2021, 15:25

- |

Данная статья ориентирована на тех, кто в поиске идей и готов пробовать что-то новое. Часть нашей аудитории уже регулярно следит за нами и использует ту информацию, которую мы даем для улучшения своей деятельности при помощи платформы TSLab. Наш блог ориентирован на интересующуюся аудиторию, которая готова получать те материалы, которыми мы делимся и внедрять её в работу, а не на «активную» часть, которая тратит свое время на комментарии и не интересуется смысловой частью.

Представленный алгоритм носит ознакомительный характер и является примером того, как с ним работать. Рассматривать данный пример будем на Фьючерсе РТС.

Основное содержание идеи:

( Читать дальше )

Решение проблемы Мертона

- 08 февраля 2021, 18:04

- |

На сайте arxiv.org, недвано была опубликованна интересная статья, посвященная выбору оптимального инвестиционного портфеля. Решение представлено в виде решения проблемы Мертона.

В данной статье рассматривается проблема Мертона, как инвестировать в безопасные активы и рискованные активы, чтобы максимизировать полезность инвестора, заданную инвестиционными возможностями, смоделированными с помощью вычислений для d-мерного состояния. Задача представлена уравнением в частных производных с оптимизирующим членом: уравнение Гамильтона – Якоби – Беллмана. Основная цель данной статьи — решить уравнения в частных производных, полученные из уравнений Гамильтона – Якоби – Беллмана, с помощью метода машинного обучения.

Алгоритм: метод Deep Galerkin, впервые предложенный Sirignano и Spiliopoulos (2018). Затем применили алгоритм, чтобы получить решение уравнения на основе некоторых настроек модели и сравнили полученное решение с решением полученное методом конечных разностей

( Читать дальше )

Об использовании опционов в трендовых системах

- 08 февраля 2021, 16:27

- |

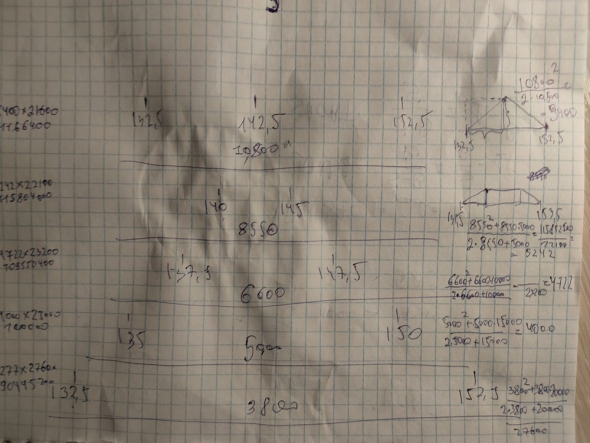

Здесь собраны цены разных стрэнглов в минувшую пятницу на текущую неделю в РИ и сделаны простейшие подсчеты

с точностью до спрэдов в стаканах. Какие выводы примерно можно сделать? Если в первом приближении, то нет разницы что продать на этот короткий срок. В среднем и ширина так называемой шапки прибыли и средняя выплата примерно одинаковы. Привет, улыбка:)

То есть, продав стрэддл или самый широкий стрэнгл на эту неделю, финрез будет примерно один и тот же. Речь идет о неких пассивных опционных позициях без ДХ.

Какие у нас есть проблемы в трендовой торговле? Просадки двух типов:

1. Накопленная за период из серии убыточных сделок. Как правило, это некий затянувшийся боковик на невысокой волатильности.

2. Разовая за счет одной убыточной сделки. Как правило, это утренний гэп.

( Читать дальше )

Будем пампить РТС (Воскресное)

- 07 февраля 2021, 17:41

- |

Для пампа у нас есть два профессиональных манипулятора — Бегемот и Кот. Бегемот — грубый и неповоротливый инвестор, врывающийся в рынок и сметающий все ценные бумаги, отчего регулярно подвергающийся критике за манипулирование, а Кот — тонкая опционная душа, предпочитающая играть на плотностях вероятности и атаковать свою добычу незаметно.

Теперь нам нужно оценить во сколько обойдется памп фьючерса на RI, чтобы понять: сможем ли мы это сделать, или нет, и будет ли, в конечном счете, нам это выгодно, или нет.

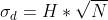

Известно, что оборот по RI составляет 500 000 контрактов в день или около 100 млрд. рублей. Волатильность RI около 2% и возникает она в результате случайного блуждания между самогенерируемыми заявками, расположенными с некоторой плотностью 1/H:

Среднее число контрактов в заявке обозначим как AvV (Average Volume) = TT (Total Turnover) / N

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал