Избранное трейдера ch5oh

R. Считаем корреляцию.

- 04 марта 2016, 03:23

- |

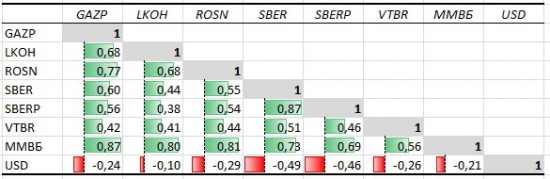

Вчера на СмартЛабе был размещен пост Как построить корреляционную матрицу (для парной торговли) в Excel, собравший аж 150 "+".

Решил тоже попрактиковаться и написать под эту задачу код в R. Важным преимуществом R является наличие пакета rusquant, который позволяет автоматически получать котировки с Финам в любом таймфрейме (в т.ч. в тиках), что существенно экономит время по сравнению с ручной обработкой в Excel.

Код на R приведен ниже:

- Файл c кодом можно скачать тут.

- Файл с названиями тикеров: для примера 1 тут, для примера 2 тут. Эти файлы используется для ввода тикеров в программу, т.к. прописывать тикеры вручную непосредственно в коде при их большом количестве не удобно.

- Время загрузки данных с Финам по 79 тикерам составило 84 секунды, т.е. примерно по 1 сек. на тикер. А сколько бы ушло на ручную загрузку для Excel сложно представать.

Результаты:

( Читать дальше )

- комментировать

- 1.6К | ★127

- Комментарии ( 38 )

как построить корреляционную матрицу (для парной торговли)

- 02 марта 2016, 11:07

- |

Сегодня мы по пунктам разберем, как построить корреляционную матрицу в экселе за 5 минут.

Пример корреляционной матрицы:

Алгоритм построения:

1. Скачиваем исторические дневные данные (минимум за 1 год). я пользуюсь сайтом финама (раздел экспорт данных) http://www.finam.ru/profile/moex-akcii/gazprom/export/

2. Вставляем все скаченные данные в эксель

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 56 )

Грааль в обертке

- 26 февраля 2016, 21:41

- |

Наверное пора.

Идея грааля известна каждому школьнику. Гепы закрываются.

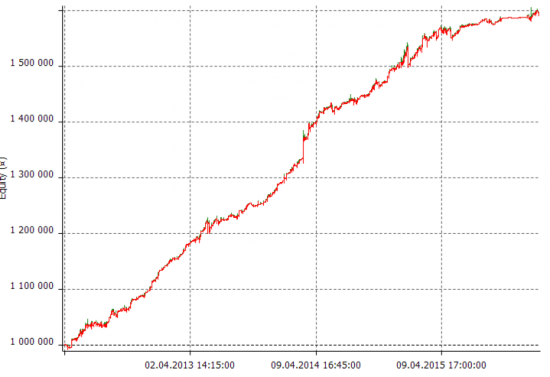

это эквити за 4 года. стартовая 1млн. в работе 100тыс рублей на один тикер ммвб.

( Читать дальше )

Скальпинг

- 26 февраля 2016, 19:22

- |

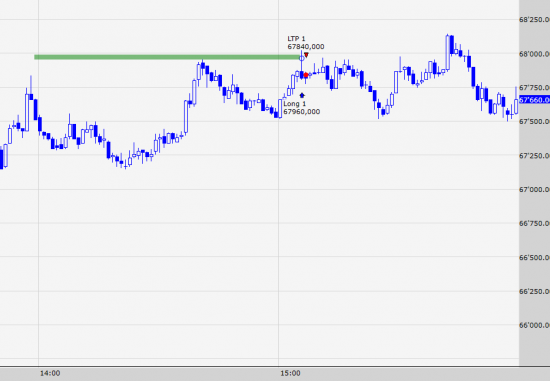

Немного схалтурил и не просчитал лаг на усреднение (волатильность увеличилас ) , поэтому был лось около часа

Но так как по прогнозу должен быть задёрг наверх в районе 16-00 спокойно пересидел.

Убыточных сделок ноль.

Всем добра и профита!

Стратегия "скальп стопов"

- 26 февраля 2016, 15:54

- |

Этот эффект я назвал «скальп стопов». Он носит очень краткосрочный характер и непременно работает уже много лет. Хотя здесь дело далеко не в одних стопах. Просто в один конкретный момент происходит очень большой перекос ордеров на покупку/продажу, и цена зачастую краткосрочно улетает и дальше по направлению перекоса. Затем возвращается обратно.

Суть такая: берем уровни максимума и минимума за предыдущий час (час значит не 60 последних минут, а временной интервал с 10:00 по 11:00 и т.д.), далее ставим стоп-лимит на покупку по цене максимума и стоп-лимит на продажу по минимуму. Ордер может сработать только 1 раз в текущем часу. Кроем сразу же на открытии следующего минутного бара. Больше никаких условий.

Пример сделки:

Кривая доходности и параметры с 2009 по 2016 годы (сделок на гэпе первой минуты нет, вечерняя сессия также не включена). Фактор восстановления впечатляет.

( Читать дальше )

"Грааль" без подарочной упаковки. Продолжение

- 26 февраля 2016, 09:58

- |

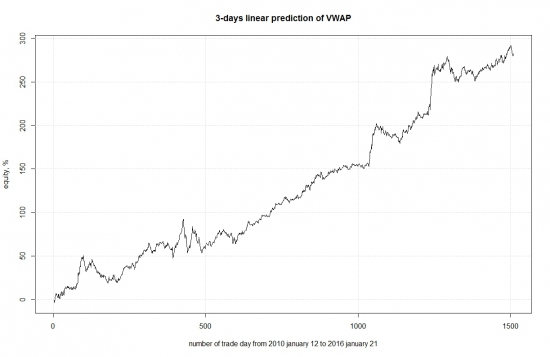

Если не входить утром и не выходить вечером, а оставлять позицию открытой на ночь, периодически переворачиваясь, то кол-во сделок падает вдвое. Средняя сделка стала 0.41%. Профит-фактор 1.47. Места переворотов показаны на последнем графике.

( Читать дальше )

"Грааль" без подарочной упаковки

- 25 февраля 2016, 11:44

- |

Вопросы на засыпку:

Есть ли здесь подгонка?

Стоит ли торговать такую систему?

Какими способами можно поднять профит-фактор и среднюю сделку?

Бесплатная тиковая база данных (CME)

- 15 февраля 2016, 18:22

- |

Всем привет.

Решил выложить в открытый доступ базу данных тиков с CME, которая накапливалась за последние годы, и обновляется по итогу дня.

FTP доступ:

85.25.211.62

login: smartlab

pass: smartlabpass

Ссылки на торрент: http://ge.tt/1Ql8j3Y2

№2: app.box.com/s/h0dhmkif0fhnvlpzdp8ma89c1ysv876t

Формат данных:

seconds (int32) — кол-во секунд с начала суток по Чикаго.

milliseconds (int32)

price (int32)

volume (int32)

bestBidPrice (sbyte) — расстояние в тиках между price и реальной ценой BidPrice

bestAskPrice (sbyte) - расстояние в тиках между price и реальной ценой AskPrice

bestBidSize (int32) — доступно с июня 2015

bestAskSize (int32) - доступно с июня 2015

Ниже код для чтения бинарных файлов (На C#).

Создаем класс Tick:

- public class Tick

- {

- public DateTime Time { get; set; }

- public int Price { get; set; }

- public int Volume { get; set; }

- public int BidPrice { get; set; }

- public int AskPrice { get; set; }

( Читать дальше )

20 лет спустя...ч.5

- 09 февраля 2016, 14:37

- |

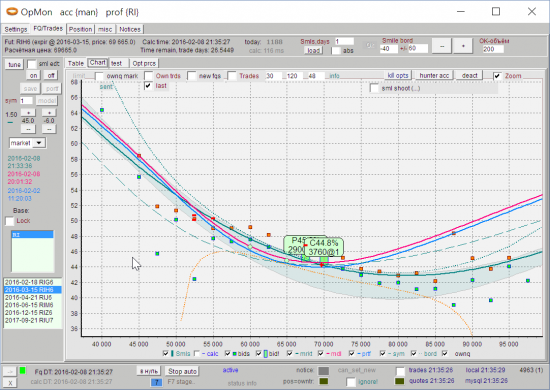

Вон по тем зеленым квадратикам можно мышкой жмакать и сразу идут сделки, потом дельта-хеджер анализирует изменение дельты и восстанавливает дельту до исходной. Таким образом все что нужно делать — выставлять нужный критерий для выгодных сделок и просто попадать по ним мышкой (я называю это играть в контрл-страйк). Таким образом я могу делать по несколько сделок в секунду, иногда это очень полезное свойство, например так было 3 марта 2014 года :-)

( Читать дальше )

20 лет спустя...ч.4

- 07 февраля 2016, 22:36

- |

Частичные потери в 2006 году заставили меня искать новые подходы, более сбалансированные по риску. Искал я их полгода. За это время счет болтался около нуля. На своем счету я полностью прекратил операции. Своего софта у меня не было тогда, пользовался открытьевским для внутреннего использования. Т.е. софт работал только внутри корпоративной сетки. Софт был не торговым, только анализ, сделки руками в квике.

К середине лета я нащупал новый подход, который потом успешно применял много лет, да и сейчас эта идея одна из главных у меня в торговле. Все, кто интересовался его знают — покупаем дешевые коллы и продаем дорогие путы, и ловко управляемся с дельтой. Считать дельту по маркетной улыбке в этом случае — большая ошибка. Деньги как раз лежат в нахождении нового расчета дельты.

Вобщем нащупал я этот подход и показал процентов пять за месяц. Тем не менее, к тому времени сменилось руководство в УК, деньги под неким предлогом у меня забрали и остался я управляющий без денег в управлении (причину вам не буду озвучивать, это внутрикорпоративная информация). Не торопитесь сопереживать. Это был элемент везения. Да я везучий сукин сын — в критических ситуация мне просто везло :-) Догадались почему это было хорошо? Да я просто снова начал торговать на своих деньгах!

И еще — как-то раз иду с одной коллегой на обед. Она на опционом деске в БД работала. Их отдел торговал опционами на каких-то плавающих лимитах (наши с вами остатки видимо?). Торговала она недавно, поэтому я участливо поинтересовался — как, мол, дела? (мне реально было интересно, тем более что первую лекцию про опционы прочел ей я, когда она еще сейлзом работала). Она ответила- ну нормально, все хорошо, зарабатываим потихоньку (под руководством старшего трейдера конечно). И много ли зарабатываете?- спрашиваю. Она:- ну мы всякие кривые заявки снимаем (т.е. синтетику и прочая), и за полгода миллионов 7 заработали. Ок, здорово говорю, а какой у вас лимит? Она: ну по разному два-три миллиона обычно(!!!). Т.е. с двух-трех миллионов они за полгода заработали 7. Нифига себе кривые заявочки! С тех пор я стал уделять этим кривым заявкам очень много внимания. В день до 600 сделок руками делал. Причем еще не было хорошего софта под расчет дельты, поэтому делал несколько сделок, потом в уме прикидывал примерно какая дельта нарисовалась, выправлял дельту. Брал паузу, пересчитывал всю позу, и как правило оказывалось, что изменения дельты я чувствовал с точностью не хуже чем 10%. Уставал конечно, но счет опять начал расти с бешенной скоростью. К марту 2008 я его снова удесятерил. И… наконец-то окончательно уволился.

У кого хорошая память с умножением тоже проблем нет уже прикинули сколько у меня стало денег. Я вспомнил своего работадателя, удесятерившегося за полгода и слившегося потом в минус. Вспомнил свой опыт потерь и понял — пора сделать фиксинг. К тому же, начиная с осени 2007 года я начал ждать кризис. Да, да, тот самый «неожиданный», как писали журналисты, кризис я ждал с осени 2007. Я понимал — что закрутить может так — что вообще непонятно что и как будет. Поэтому я решил прикупить недвигу. Я понимал, что в кризис она тоже скорее всего просядет, но мне важнее было сделать часть капитала недоступным своим эмоциям. Недвигу ведь быстро не продашь, и не бросишь в топку биржи за день-два :-) Вобщем прикупил квартирку в новостройке, домик в испании и… решил отдохнуть полгодика от суеты. тем более что после увольнения мне стал недоступен открытьевский софт, а своего у меня не было.

Проблему с софтом я не решил, но к осени 2008 года все-таки решил торговать. В качестве исключения, за заслуги перед брокером (т.е. хорошие комиссии) мне прокинули через впн открытьевский софт, так что я продолжил торговать в прежнем режиме. Это были те времена, когда Гном (точнее его литературное альтерэго) начал валить свой банк. Я в отличие от Гонома почти всегда был покупатель, так что по сути мы стали контрагентами :-) Но ситуация оказалась сложнее чем можно было предположить.

Связано это было с тем, что немаржируемые опционы номинированные в долларах (т.е. Опционы на Индекс РТС) по сути представляли из себя два инструмента в одном. Опционы как таковые, со стоимостью в пунктах и чисто валютная позиция, которая конечно же подчинялась другой (более простой) математике, которая была незаметна при более-менее стабильном долларе (т.е. когда доллар менялся на пару копеек в день) и вдруг вылезла при движениях на полрубля в день. Из-за неправильного расчета часть трейдеров попала на эти валютные ножницы и набрала огромные позы, которые вместо прибыли генерировали убыток. (вспоминаем как недавно парень попал на валютных свопах — очень похожая ситуация).

Софт открытия не обрабатывал эту ситуацию, впрочем биржевое ГО тоже. Софт рисовал мне прибыль, в то время как биржа каждый день мне списывала по миллиону рублей, при том, что ГО якобы было в норме. В отличие от начинающих игроков инстинкт мне все-таки подсказал, что пора остановиться, хотя ситуацию можно было усугубить еще раз в десять. а ситуация была такова:- при счете 4 млн.р. я имел позицию примерно на 2 млн. долларов. Ерунда скажите вы- на форексе и покруче бывает? да-да, только на форексе вы можете закрыть позицию одним нажатием кнопки, а тут поза из взаимосвязанных опционов и избавиться от нее невозможно так как нет ликвидности. Т.е. я просто сижу против доллара по курсу примерно 28 рублей за доллар и мой теханализ говорит, что доллар легко может сходить на 36 (в январе 2009 он сходил-таки на 36).

Звоню в открытие. Предлагаю им забрать у меня позу в ноль. (текущая оценка к тому времени была 2 млн. р). Они отказываются — ссылаются на регламент. Но сложность ситуации такова, что по регламенту и из-за кривизны всей ситуации маржинколл наступит когда у меня на счету уже будет реальный убыток миллионов под 20. Сейчас давно все изменилось, так что уважаемые читатели можете расслабить ваши напряжденные части тела. Сейчас можете торговать без опаски, опционы на индекс РТС с 2009 маржируемые и этот эффект практически полностью нивелирован. (И кстати, биржа хотела ввести маржируемые опционы как раз осенью 2008, и история потекла бы совсем по другому руслу). В общем предложили мне самому решать проблему. Я глянул на рынок. Там нашелся еще один «гений» котрый забрал у меня половину позы по моим ценам. А вторую половину я захеджировал накупленными на все деньги стреддлами на доллар на 28.5 страйке. т.е. теперь при любом сценарии я бы был не ниже нуля. а если бы еще доллар полетел бы я даже и заработал бы (немного). После декабрьской экспирации у меня остался счет на 1.5 млн рублей (из 4 начальных), так что в целом 2008 остался суперприбыльным, но зато я окончательно поседел, правда моя прическа удачно скрывала это обстоятельство.

продолжение следует...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал