Избранное трейдера ch5oh

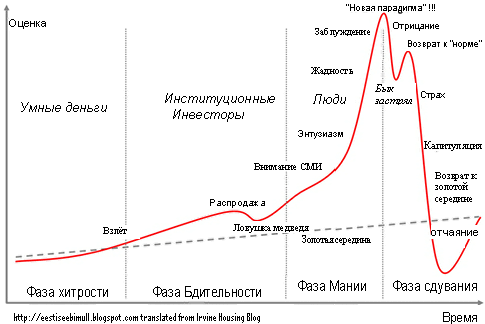

Пузырь на Доу-джонсе может лопнуть. Научный подход

- 17 февраля 2018, 11:17

- |

Ранее я занимался моделированием и прогнозированием возможных обвалов в пузырях. Хочу сказать, что в ценовом временном ряду текущего пузыря в Доу Джонсе, практически отсутствуют шумы, а значит вероятность прогнозирования достаточно велика.

( Читать дальше )

- комментировать

- 207 | ★8

- Комментарии ( 38 )

Акции со стационарными приращениями: аналитика за 2017 год на Мосбирже

- 14 февраля 2018, 18:30

- |

В 2017 году на Московской бирже из 295 акций оказалось 15 акций со стационарными приращениями. Тикеры этих акций перечислены ниже.

- RLMN

- RLMNP

- BLNG

- FTRE

- VTBR

- DASB

- LNTA

- MGNT

- MOBB

- NKNC

- OFCB

- GRAZ

- ROSN

- TUZA

- SLEN

( Читать дальше )

Опционы для Гениев (стратегия "Г2")

- 14 февраля 2018, 16:14

- |

Следующая стратегия. Тут я постараюсь дать вопросы, которые, надеюсь, смогут открыть ответы на свойства опционов. Тут будет все. И мани менеджмент и направление и даже опционы.

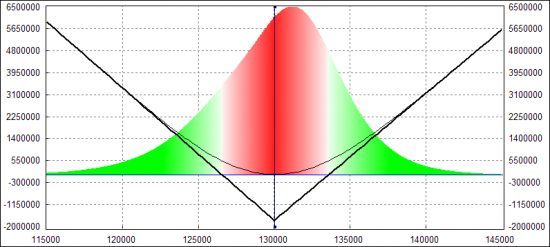

Посмотрим направленную стратегию на опционах. Почему то считается, что надо покупать кол при прогнозе роста рынка. Однако, продажа пута более эффективный способ получения прибыли. Если бы я знал как рисуются уровни, которые ни когда не пробиваются, я конечно, продавал бы опционы. Но проблема заключается в том, что я не знаю таких уровней. Поэтому необходимо иметь план, что если это не тот уровень. А если есть такой план, то все уровни пропадают. Вернее, теперь нам все равно где эти уровни. Где нарисуем там и будут.

Я уже писал про ДХ и там было выравнивание дельты по экспирации. Вот сей час мы рассмотрим эту стратегию внимательнее. В любой стратегии должен быть план. Не тот, который у вас на окне в горшке растет, а план торговли. Наш план будет иметь некий набор правил. Пойдем мы от обратного и решим для себя, сколько денег мы хотим заработать в этом месяце или недели. Потом от этого мы рассчитаем, сколько денег нам надо. Допустим 15000 в месяц. Теперь мы проводим уровни. Вы можете растягивать фибоначи или волны, я проведу уровни тупо по страйкам. Теперь цена как то там движется и пересекает страйк 122500 с низу вверх. Я жду закрытие часа и продаю 5 опционов пут по 3 тыс на 15 штук. Ну и как обычно бывает, цена разворачивается и следующий час закрывается ниже 122500, скажем на 122160. Мы тупо продаем 5 фьючей. Теперь мы смотрим на P/L позиции на экспари и доводим ее до 15000 методом продажи какого ни будь опциона. Можно это сделать на ЦС, можно рядом, можно накопить убытков и потом вывести на нужную нам прибыль. Так, что бы на экспари всегда была 15000. Короче, цена долго болталась и улетела до следующего страйка. Тут вы можете устраивать подобную комедию, то есть добавляться, а можете сидеть ровно и ждать своих 15 штук. Или, закрыть тот профит и начать сначала. Ровно через месяц вы их получите, даже если цена вернется, вы начнете продавать опционы и поддерживать эту пятнашку. И не нужны вам все эти Греки.

( Читать дальше )

Абсолютно точный, но не всем полезный ответ (я же математик)

- 13 февраля 2018, 14:50

- |

Оптимальные стратегии

Обозначения:

Ct – цена актива;

dt=(Ct-Ct-1)/Ct-1;

dt – случайна и имеет безусловное распределение P(dt), т. е. точного прогноза этой величины одновременно во все (!) моменты времени не существует (отметим, что существование точного прогноза в отдельные моменты времени не означает детерминированности- антипода случайности, которая подразумевает наличие точного прогноза в любой(!) момент времени) ;

Lt – вся информация, известная к моменту времени t;

Р(dt/Lt-1) – условное распределение dt по Lt-1;

P(dt,,dt-1) - безусловное распределение пары (dt,,dt-1);

Et g(dt) – среднее функции g(x) по распределению Р(dt/Lt-1);

E g(dt,dt-1) среднее функции g(x1,x2) по распределению Р(dt,dt-1);

Mt – оценка самофинансируемого (без вводов-выводов) портфеля в момент времени t;

( Читать дальше )

Опционы для Гениев (стратегия "Г1")

- 12 февраля 2018, 21:06

- |

Для того что бы дальше разбираться со всякими греками нам надо создать формализованную стратегию на опционах. Как обычно мы назовем эту стратегию моим именем «Гениальная номер одни» или сокращенно «Г1» Глядя на нее будет легче понимать, что тут творится. Как вы уже поняли, стратегия будет дельта нейтральной и очень прибыльной. Прежде всего, она будет прибыльной у кого бесконечно много денег. Они смогут удваивать бесконечно много денег в два раза. И если до этого у них было просто бесконечно много денег, то будет становиться еще бесконечней. И так до бесконечности.

Когда мы сделали, какую ни будь манипуляцию с опционам у нас появляется первый грек. И это гамма. Она может быть положительной или отрицательной. Сейчас мы рассмотрим отрицательную гамму, а значит, мы продали волатильность. Про дельту я не говорю. Будем считать, что в момент продажи опциона мы ее сразу занейтралили. Как я описывал в прошлом топике, мы получаем на P/L графике параболу. Что бы вы не делали, сколько бы у вас опционов не было купленный и проданных. Если гамма отрицательная, то парабола будет смотреть низ. (график гаммы и что она значит мы будем рассматривать позже. Пока, будем считать, что у нас продан опцион на ЦС). Кроме этого у нас будет положительная тета. Теперь. Если мы посмотрим на нашу параболу через один день, то она поднимется на одну тету. А зоны безубытка, то есть те зоны слева и справа от ЦС, будут находиться на одном стандартном отклонении. Причем волатильность для расчета этого отклонения берется из волатильности опциона. Таким образом, мы получаем IV в денежном выражении и равно оно тете. Соответственно, движение БА за следующий день не должно превышать одного стандартного отклонения опциона. И мы начинаем сравнивать предыдущую волатильность БА или HV с волатильностью IV. Если волатильность опциона выше и БА с его волатильностью не достанет до точки без убытка в течении дня. То мы можем зафиксировать прибыль по тете. Узнаем мы это только на следующий день. Получив реализованную волатильность RV базового актива. Таким образом, первый шаг нашей стратегии, это дойка теты. Продали опцион, дельту в ноль, нашли границы IV и ждем. Если цена осталась в этом коридоре, то есть RV меньше IV, выводим дельту в ноль и записываем себе в тетрадь доход от теты. Или как говорят Гуру: «букаем». Второй исход, это когда БА достал до СО опциона или RV оказался выше IV. В этом случае мы выводим дельту в 0 и считаем свои убытки. Они будут составлять не дополученную тету. Условно это можно представить так. При нормальном исходе за 14 часовых свечей цена не должны была добраться до точки А. Однако, она дошла туда за 7 часов. За это время мы получили половину теты, а вторую половину мы просрали. Тут страшного ни чего нет. Мы букаем этот убыток в бук и если он вам очень не нравиться, то продаем на эту сумму опцион. Тем более, если там серьезная движуха, типа за 2 час СО пробили, то волатильность опциона тоже вырастит. Таким образом, мы ведем учет нашего ДХ.

( Читать дальше )

Как переносят стресс по знаку зодиака (юмор).

- 10 февраля 2018, 19:19

- |

И опять у нас любимая тема «психология».

Главная проблема любого трейдера — это стрессоустойчивость! ведь именно стресс приводит к тильту и неадекватному поведению на рынке.

Существует множество «рецептов щасття», как с этим справится: один другого краше!

Но давайте попробуем посмотреть на это чучуть с другой стороны и… с юмором (все-таки суббота, и можно расслабиться))).

Как встречают трудности знаки зодиака!

все совпадения случайны! ))

( Читать дальше )

Нефть Brent. Сценарий.

- 09 февраля 2018, 22:13

- |

Мой сценарий по Брент.

Покатилась… Делал модель буквально несколько дней назад:

Текущая картина:

( Читать дальше )

Опционы для Гениев (способы ДХ, дополнения)

- 08 февраля 2018, 13:46

- |

Почитал комментарии и подумал, что надо уделить методу ДХ еще немного букв и слов. За коменты спасибо. Так как все это для Гениев, то хочется показать, не залезая глубоко в математику. Лень делать картинки, так что давайте включим воображение и представим себе график.

Итак, мы продали опционов и выровняли дельту фьючем. Теперь, что бы нам не мешала волатильность, сделаем допущение что она не меняется. Но хотя бы пять дней не меняется, стоит на месте, как вкопанный конь. Таким образом, мы не смотрим, пока, на вегу, а смотрим на тетту. На проданных опционах она положительна. На графике P/L мы видим перевернутую параболу. Профит позиции равен нулю, так как мы только что открыли позицию. Теперь мы берем «что если..» и прибавляем один день. К профиту нашей позиции прибавляется одна тета, а парабола на графике поднимается на величину этой тетты. Нас интересуют две точки. Где профит позиции будет равен нулю, через один день. Мы получим уровни цены, где ровно через один день заработанная тетта, за этот день, будет безвозвратно потеряна. С учетом улыбки верхняя точка будет чуть ближе, нижняя чуть дальше. Это все тонкости. Мы пока примем допущение, что точки находятся на одном стандартном отклонении. Теперь вспомним, что это за стандартное отклонение. В предыдущих топиках я писал, что это средний размер дневной свечи. То есть, мы берем дневные свечи, находим их средний размер и подставляем в формулу, что бы получить HV. Таким образом, тетта опциона отражает величину прогнозируемых свечей, или IV. Теперь, как это работает.

( Читать дальше )

Опционы для Гениев (способы ДХ)

- 05 февраля 2018, 18:27

- |

Речь пойдет о дельта нейтральных стратегиях. Если вы решили запустить такую стратегию, то можно смело закрывать график БА. Вас больше не интересует где там цена, куда она идет. Но задача при этом не упрощается. Вы открываете график волатильности опциона и начинаете торговать его. Как это делать, тема другая. А пока мы посмотрим, что значит дельта нейтральная стратегия и как эту дельту обнулить.

Вы продали два опциона на ЦС или рядом с волой 20. Дельта -1, если это колы. Автоматически вы покупаете один фьючерс и дельта становиться 0. Теперь возникает вопрос. Когда, снова ровнять дельту? Ну с двумя опционами все понятно. Там дельту ровняют на экспари. Поэтому надо брать 100 опционов, тогда мы возьмем 50 фьючей и будем их открывать закрывать через каждые сто рублей. При этом шаг цены на скорость пули влиять не будет. Что мы дельту от 1 к нулю приводить будем, что от 5, что от 10. Тут главное, что бы ваш ДХ не распилил наш временной распад (тету). Сам ДХ мы можем брать от волатильности опциона. Но я бы рекомендовал чуть выше. Это от стратегии зависит, и потом мы это разберем. Теперь цена у нас ходит туда и сюда, и вы помните, как это было в сетке. Купили, сработал стоп и т.д. Мы же ждем изменения волатильности. Как только вола падает на 19% мы откупаем свои опционы. Когда и как она упадет смотрим на графике волатильности опциона. И это способ номер один.

( Читать дальше )

Дельта-нейтральность через матожидание

- 04 февраля 2018, 22:35

- |

Возникла тут одна идея — как можно было бы добиваться дельта-нейтральности опционной позиции. Хотел бы поделиться, может, получится интересное обсуждение. Но сначала — предыстория вопроса.

Итак, допустим, мы торгуем какую-то дельта-нейтральную стратегию. Это может быть и покупка-продажа волатильности, и котирование ММ, и календарный арбитраж между разными сериями или еще какая. Главное, после открытия опционной позиции (по выгодным, как нам кажется, ценам), нужно добавить фьючерсов в позу (лонг или шорт), чтобы минимально зависеть от того, куда пойдет базовый актив (БА). Как это сделать? Самое простое — посчитать дельту по Блеку-Шоулзу (БШ) и выровнять эту дельту соответствующим количеством фьючерсов. Рассмотрим на примере покупки волатильности:

Здесь дельта БШ равна нулю и, по идее, нам все равно, куда пойдет БА. Правда будет сильная зависимость от веги, но этот риск здесь рассматривать не будем, только риск от движения БА. Судя по картинке и по тому, что дельта БШ = 0 — у нас нет такого риска. Но если мы в реале откроем эту позу, то обнаружим, что есть почти 100% корреляция эквити с БА. Если она положительная (растет БА — растет PnL, падает БА — падает PnL), то, значит, у позы фактически положительная дельта. Если корреляция отрицательная (растет БА — падает PnL, и наоборот), то фактически у нас отрицательная дельта. Несмотря на то, что БШ показывает нам нулевую дельту. Перефразируя известное выражение, можно было бы сказать так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал