Избранное трейдера ch5oh

Как я логи на RGMII подымал и выводил их в ModelSim

- 03 апреля 2018, 22:16

- |

Введение

Так получилось, стал я обладателем борды, на которой есть все, кроме JTAG. Это означало, что такого софта как SignalTAP у меня нет. Отлаживать не получится. Подымать карту в слепую то еще занятие. Это как копаться в черном ящике в темной комнате. Было принято решение, начать писать логи на карте и передавать их в каком нибудь формате через Ethernet на компьютер. На основе этого был получен некоторый опыт, описать который захотелось. Сильно особо не критикуйте, эту тему я изучаю полностью с нуля, давалось и дается fpga (как и схемотехника) очень тяжело, когда нет специализированного образования.ETHERNET

Вообще ethernet — это технология передачи данных. Жестко стандартизирована по IEEE. Подстандартов сейчас очень много, технологии не стоят на месте. Наверное слышали 10Base-T (10Мбит/сек), 100Base-T, 1000Base-T(1Гигабит/сек), ну или как на нашей бирже 10GBase… Самая сложность реализации на железе этих стандартов — это реализация физического уровня, то есть как передаваемые вами байты в сеть преобразовывать в электрические сигналы, используя кодировку и тд. Если поднять с нуля 10Base-T не представляется сложным, делал это без проблем даже без специальных magnetic на разъеме RJ45, то скорости повыше это задачка уже так себе. Ну еще можно без каких либо сильных сложностей поднять 100Мбит.( Читать дальше )

- комментировать

- 6.8К | ★10

- Комментарии ( 36 )

Торговля опционами

- 31 марта 2018, 08:56

- |

Всем привет!

В ознакомительных целях, прежде всего для тех, кто не так давно торгует опционами я хочу показать составную опционную конструкцию с ограниченными рисками. Она состоит из двух почти симметричных частей, противоположных друг другу. Первая часть является покупкой волатильности и построена на недельных опционах, вторая — продажа волатильности и построена на месячных опционах. В целом конструкция является дельто-нейтральной. Но торговать я буду по отдельности первую и вторую часть как две независимые друг от друга стратегии. Главное условие, что если у меня открыта вторая часть(продажа волатильности), то соответственно первая часть тоже обязана быть открыта, чтобы в целом была дельтонейтраль, ограниченные риски. Как только экспирируются недельные опционы, я сразу открываю следующие недельки и т.д. При покупке волатильности(первая часть) я бОльшую часть времени буду закрывать конструкцию с небольшими убытками и довольно редко получать по ней прибыль, но прибыль нужно вылавливать довольно большую, чтобы суммарно перекрывались все предыдущие/будущие убытки. При продаже волатильности(вторая часть), я наоборот буду чаще получить фиксированную прибыль и в редких случаях меня будет настигать существенный убыток. Как я уже отметил, эти две стратегии я буду вести независимо от полученных результат друг друга. Например, по второй части, я могу досрочно закрывать конструкцию если скажем в короткий промежуток времени я получил уже 70-80% от запланированной прибыли. Т.е. я не вижу смысла высиживать небольшой остаток прибыли, если есть возможность открыть новую конструкцию по продаже волатильности с бОльшим потенциалом получаемой прибыли за тот же промежуток времени. При такой схеме продавать волатильность довольно комфортно, ведь у меня всегда риски закрыты.

( Читать дальше )

Продолжаем

- 30 марта 2018, 12:11

- |

( Читать дальше )

Что происходит с погодой?

- 29 марта 2018, 14:14

- |

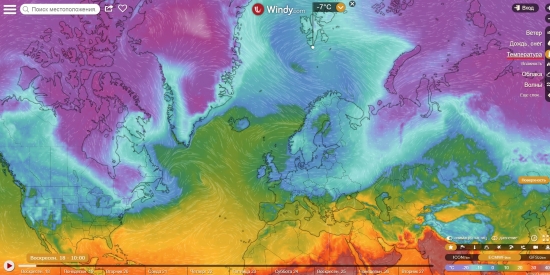

Рис. 1: Карта холодной весны 2018

Сайт windy.com показывает множество параметров погоды онлайн и практически всегда точен в отличие от привычных метео приложений. Температура почти в центре Арктики теплее чем в Киеве и даже в районе Марселя -5, — настолько могуч ветер — неделя и заморозил если теплый воздух (теплые течения) не вытеснил его с юга. Хорошо виден проход арктического воздуха над сушей.

( Читать дальше )

Возможно ли предсказывать пузыри биткоина?

- 29 марта 2018, 13:00

- |

Честно говоря, я надеялся ошибиться, когда прогнозировал в прошлый раз снижение курса биткоина до $7 500, но раз уж так произошло, и никаких изменений в графике с предыдущей статьи нет, то предлагаю заняться чем-то более полезным и интересным, чем разглядывание “треугольников”, линий фибоначчи и волн эллиота.

Есть такой закон Меткалфа, который утверждает, что ценность сети увеличивается по мере роста количества пользователей.

Звучит достаточно логично — чем больше людей использует биткоин, тем дороже он должен стоить. Да и я уже не раз, основываясь на данных по on-chain транзакциям, писал про существенное падение притока пользователей, без чего рост курса попросту не возможен. Интерес к криптовалютам упал — это видно, например, по количеству поисковых запросов в google, а серьёзных новостей, привлекающих внимание к цифровым активам, пока не предвидится. Крупным игрокам всё ещё не интересно вкладывать в биткоин: причины я тоже называл ранее, но если коротко — высокая волатильность, слабая инфраструктура и проблемы с безопасностью.

( Читать дальше )

Опционы для Гениев (риск глазами слепца)

- 28 марта 2018, 16:55

- |

Продолжение

https://smart-lab.ru/blog/460538.php

https://smart-lab.ru/blog/460585.php

Что делать? Тетта все съедает. Есть разные способы. Самый простой и я не могу обойти его своим вниманием. Белки будут усредняться. Мы же знаем, что есть свечи, которые больше средней величины. Будем покупать каждый день или каждую неделю новый стреддл, а можно и два. И тут мы приходим к следующему риску под названием Гамма.

В купленном опционе колл Гамма положительна. Гамма это изменение дельты. Положительна, значит при движении БА вверх, дельта опциона растет. Вы как бы докупаете БА. Вниз, вы как бы сокращаете позицию. То есть, вверху у вас заявки на покупку, внизу стоп лосы. В проданном опционе дельта отрицательная. При движении цены вверх, вы набираете коротких позиций или усредняетесь, а при откате, закрываете дельту и снимаете профит. Две школы. Со стопами и с усреднением. Водораздел у нас тут гамма.

В нашем купленном стреддле гамма положительная. Вверх мы докупаем в лонг и вниз докупаем в шорт. Докупая вверх, мы теряем, что докупили вниз и наоборот. Но мы это делаем в направлении движения БА. Если бы у нас был проданный стреддл, то мы бы покупали/продавали против движения БА. Так понятно? Теперь, когда мы начинаем усреднять нашу позицию. Мы докупаем против движения цены нашей конструкции. Причем не на БА и даже не на опцион, а на купленный стреддл. И это пут опцион, с ЦС, где вы начали усредняться. И, так как на графике вы его не видите, то и какая там дельта, тетта и прочее представления не имеете. Но у вас пут. И стоит он столько, сколько вы будите покупать стреддлов, а вот распадаться он будет плохо. Потому что волатильность экви вашей купленной конструкции низкая. А зависит она от волатильности БА и от волатильности волатильности. Короче, это можно делать, но сложно.

( Читать дальше )

Опционы с нуля. Грааль? Продавать или покупать?

- 27 марта 2018, 13:58

- |

Ноу бабки, Просто ХАЛЯВА.

ОПЦИОНЫ СЛЕДУЕТ ПРОДАВАТЬ. Это такой дисклеймер. Почему — ниже.

Давайте попробуем посмотреть трезво на соотношение волатильностей (историческая и рыночная, иначе HV и IV, кому как нравится).

Некоторые особо и крайне одаренные трейдерские личности делятся на две различные категории.

Первая — ярые ненавистники опционов, особенно продаж оных. Дескать, неограниченные риски. Запомним им это. Имеют вместо быть.

Вторая — ярые навистники покупок опцей «дип визаут денег». Профит/лось красив своими ветвистыми. Мал риск — профит неисчерпаем. Тоже имеют. То они, то их. Развлекуха потешная.

Давайте вместе посмотрим, невооруженным глазом, что выгоднее творить на Мосбирже — продавать или покупать опционы нефтяные?

Наша задача — извлечь математическое преимущество, и мы сейчас под громко-визглявое обхрюкивание всякими Нешумными Лужами это сделаем. И обыграем рынок.

( Читать дальше )

Интересный онлайн тестер для парного трейдинга (ЛайфХак!)

- 27 марта 2018, 11:57

- |

Для того чтобы быстро проверить свои идеи в парном трейдинге, я обычно использую один интересный онлайн-сервис. Сайт https://www.pairtradinglab.com/. Проведу небольшой обзор этого интернет-ресурса. Сразу надо отметить, что сервис для многих вещей даже не требует регистрации. Посоветовали коллеги на одном из англоязычных форумов. В моих стратегиях арбитраж в том или ином виде занимает 70%, торгую американский рынок на Санкт-Петербургской бирже. В погоне за разнообразием и ликвидностью для своих pairtrading-алгоритмов я обратил внимание на класс инструментов очень популярный в мире и набирающий популярность в России: биржевые фонды или ETF. Поскольку для квалифицированных инвесторов в рамках сервисов НП РТС в настоящее время организуются торги 23 американскими ETF, проверил две довольно интересные идеи:

Торговля RSX (VanEck Vectors Russia ETF, отслеживающий российский фондовый рынок) против EMM (iShares MSCI Emerging Markets ETF, отслеживающий рынки развивающихся стран). Фундаментальная идея в корреляции рынков развивающихся стран в целом и российского рынка.

( Читать дальше )

Вид сбоку - "денежность"

- 26 марта 2018, 23:20

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал