Блог им. kuba

Торговля опционами

- 31 марта 2018, 08:56

- |

Всем привет!

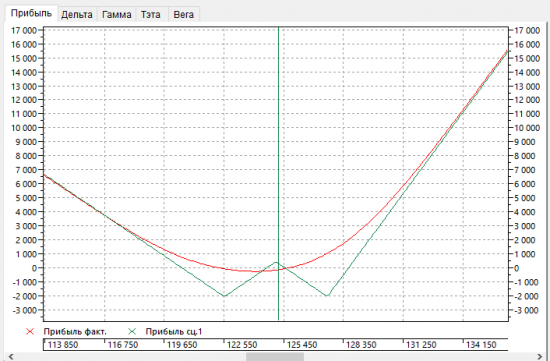

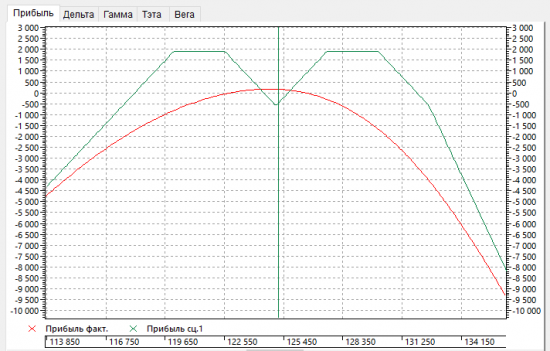

В ознакомительных целях, прежде всего для тех, кто не так давно торгует опционами я хочу показать составную опционную конструкцию с ограниченными рисками. Она состоит из двух почти симметричных частей, противоположных друг другу. Первая часть является покупкой волатильности и построена на недельных опционах, вторая — продажа волатильности и построена на месячных опционах. В целом конструкция является дельто-нейтральной. Но торговать я буду по отдельности первую и вторую часть как две независимые друг от друга стратегии. Главное условие, что если у меня открыта вторая часть(продажа волатильности), то соответственно первая часть тоже обязана быть открыта, чтобы в целом была дельтонейтраль, ограниченные риски. Как только экспирируются недельные опционы, я сразу открываю следующие недельки и т.д. При покупке волатильности(первая часть) я бОльшую часть времени буду закрывать конструкцию с небольшими убытками и довольно редко получать по ней прибыль, но прибыль нужно вылавливать довольно большую, чтобы суммарно перекрывались все предыдущие/будущие убытки. При продаже волатильности(вторая часть), я наоборот буду чаще получить фиксированную прибыль и в редких случаях меня будет настигать существенный убыток. Как я уже отметил, эти две стратегии я буду вести независимо от полученных результат друг друга. Например, по второй части, я могу досрочно закрывать конструкцию если скажем в короткий промежуток времени я получил уже 70-80% от запланированной прибыли. Т.е. я не вижу смысла высиживать небольшой остаток прибыли, если есть возможность открыть новую конструкцию по продаже волатильности с бОльшим потенциалом получаемой прибыли за тот же промежуток времени. При такой схеме продавать волатильность довольно комфортно, ведь у меня всегда риски закрыты.

В текущую пятницу я открыл вот такую конструкцию:

первая часть(на недельках):

-1шт call 125(05/04) 1150п

+3шт call 127(05/04) 350п

-1шт put 125(05/04) 1290п

+2шт put 122(05/04) 480п

вторая часть(на месяцах):

+1шт call 125(19/04) 2130п

-1шт call 127(19/04) 1060п

-1шт call 130(19/04) 470п

-1шт call 132(19/04) 210п

+1шт put 125(19/04) 2350п

-1шт put 122(19/04) 1370п

-1шт put 120(19/04) 780п

Графически это выглядит так:

По мере управления конструкцией буду отписываться в скайпе.

В общем дьявол как всегда в деталях. А сама идея мне нравится.

Тоже обратил внимание что даже купленный стредл на недельках чаще всего приносит прибыль. Даже если куплен в последний день утром.)

Может есть смысл фиксировать и переоткрывать недельную серию чаще, если есть значительный плюс.

Ну или перенос в текущей серии при сильном движении.

а если выхожу на поставку, то следующую конструкцию строю вокруг этих фьючей.

В вашей второй конструкции 125 продайте, и планируемую прибыль получите раньше, а возможно и больше.

Большой минус этой системы то, что не получится работать большим обьемом.

И в чем преимущества такой конструкции? Почему бы просто не купить стреддл и не продать стренгл? Комиссии меньше, фин. рез примерно одинаковый будет.

И почему покупаете недельки, а продаете месяцы? Ведь продать 4 раза по неделе будет прибыльней, чем 1 раз по месяцу. Может наоборот — продавать недели и покупать месяц?

Другой вариант. Мы купили конструкцию с расчетом, что она вырастит. Но на тот случай если не вырастит, мы хеджируем проданной конструкцией и соответственно пропорции.

Я не понял смысла конструкции недельки. Мы продали самый дешевый опцион и купили дорогие по краям. Мы ждем что он подорожает? Тогда зачем дорогие брать? Мы ждем что он подешевеет, тогда зачем дешевые брать?

И не надо забывать, что цена всегда первична!, а всё остальное производное от цены.

и конечно фьючерсом работаем по дельте....(после 17час 30мин по нефти, то остается почти сутки и распад преобладает уже над всеми греками…

gyazo.com/cdf192ad98416279f8d582bf97edf4de

«Хорошая» зона 124-126 и далеко слева справа. Правда, при далеко слева справа iv может подрасти и «хорошая" зона утонет. Общая картинка на экспирацию ближайших при iv центра 25:

gyazo.com/f281bbaa65d4616348c2cecc68674368

Один знакомый опционщик всегда роллировал проданный край с увеличением количества опционов. Продавал он очень скромно, процентов на 10 от счёта. Всегда прокатывало. А в 2008 отучили.)

удачи вам в торговле проданными не чистыми конструкциями

сколько рынок уже наплодил за 4 года теоретиков, прям пора уже )))

На календарях в 2014 народу полегло немеряно, хеджили проданные месячные, купленными квартальными, неделек ещё не было… ну да купленные выросли на 20%~30%, а проданные в 2 -3 раза… хороший хедж получился, как и у автора топика сейчас — иллюзия безопасности

грубо — купленные недельки это фьючи по дешевке, если они в деньги успеют зайти

С другой стороны как бы волатильность опциона не росла к экспирации его временная стоимость всё равно ноль будет. Если конструкция по дельте закрытая (недельными опционами), то всплески волатильности можно просто переждать.

Успехов и пишите еще и, желательно, правду.