Избранное трейдера ch5oh

Неделя стабилизада

- 24 апреля 2018, 18:54

- |

Ходов-выходов в опционные стаканы у меня пока нет, так как после такой встряски мои эстиматоры разъехались до значений, которых, боюсь, в стаканах я еще долго не увижу. В общем перспектива длинного забора так себе. Поэтому, сжав все стальное в кулак, я решил поменять лыжи на ласты и пособирать пока распад. Причем не абы как, а просто внаглую! Прямо с рынка фьючом РТС — пока он спокойно пережевывает рыночное мясо.

Это старая и отработанная тема — под нее мне даже изобретать ничего не надо было. Ну а Дмитрий Новиков вообще популярно изложил все это для широких масс.

Какие тут особенности… Во-первых, нужно осторожничать, потому что пережевать может не только мясо, но и кости. Покуда вся опционная работа тут идет без собственно опционов, то часть привычного комфорта уходит, а приходят технические риски. Это вам не края продавать, попивая коктейли в шезлонге — осознавать надо все риски, в том числе и такие. Требуется постоянный контроль. Так что это минус.

( Читать дальше )

- комментировать

- 5.4К | ★3

- Комментарии ( 9 )

Опционы не для гениев Г2 ч.5

- 20 апреля 2018, 23:24

- |

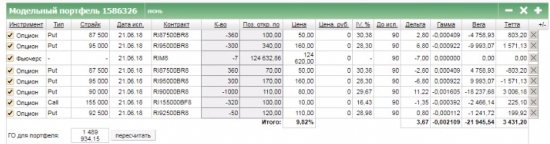

Смысла особого в посте нет, но тем не менее. Исходные данные были: депо 500 тыс, планируемый доход 15 тыс за мес.

Что получилось в результате. Максимальная загрузка по ГО составила 490 тыс 09.04 и 10.04, и для страховки депозит был увеличен на 300 тыс до 800 тыс. Максимальный убыток был -190 тыс (на вечерке 09.04).

( Читать дальше )

Опционы? Грааль? Чем торгуем?

- 20 апреля 2018, 17:27

- |

Печально я гляжу на наше поколенье.

Его грядущее иль пусто, иль темно.

Меж тем, одно прекрасное мгновенье

Все сделки превратит в говно....

(М. Лермонтов и М. Лоссбой)

Выдался внештатный выходной — отчего бы и не пословоблудничать?

Каждый опционщик перед торговлей читает молитву — «Кукл, дай мне сегодня движений обширных и прибылей бурных...»

С кого драть-то её будем, а? Прибыль енту? Чем? Кем?

С другого конца — такие же, как мы. Чем мы лучше их? Правильно, ничем...

Остаётся только поржать (как лошадка, типа И-и-и-об твою мать) и обратить внимание на маленький штришок.

Мы все видим (благодаря Гномику в его шедевре), что дельта анноит, а тета капает. Торговал по-гномосячески. Капало многое другое. Еле вылечился.

Посмотрим в тот конец конца (нет-нет, не того, кто по Баркову «к нам одним концом прирос»...)

( Читать дальше )

Тестирование стратегии ETF GLD vs GOLD fut.

- 20 апреля 2018, 12:18

- |

В прошлой своей статье я рассказал о возникшей торговой идее — арбитражной стратегии ETF GLD vs GOLD fut. https://smart-lab.ru/my/algo_rts/blog/all/

Для того чтобы проанализировать стратегию на предмет ее реалистичности, я обычно провожу предварительное тестирование на ТСлаб. Это удобно, экономит время, можно попробовать применить несколько торговых шаблонов, разобрать сделки на графике.

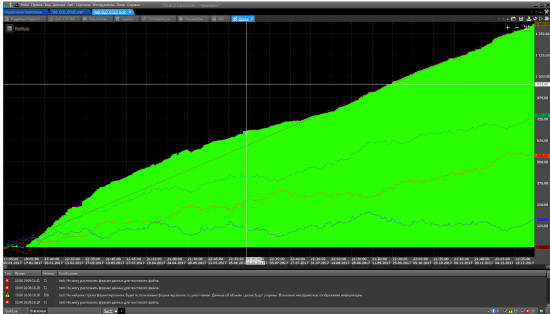

Получаем вот такой график доходности:

Торговля парами является рыночной нейтральной стратегией, разновидность статистического арбитража. Основная идея состоит в том, чтобы выбрать два актива, которые перемещаются аналогичным образом, продавать более дорогой актив и покупать более дешевый, зарабатывая на разнице в их ценах.

Идея: ETF на золото /фьючерс на золото (GLD/GOLD). Эти инструменты высоко коррелированы благодаря общему базовому активу, что позволяет выстраивать низко рискованные арбитражные стратегии, как для создания синтетических инструментов, так и для арбитражных торговых алгоритмов. Список ETF, доступных в рамках нового сервиса НП РТС для квалифицированных инвесторов https://investcab.ru/ru/otc_market/navigator/

( Читать дальше )

Кого стоит прочитать на смарт-лабе

- 17 апреля 2018, 12:12

- |

MadQuant

КРЫС

Amigotrader

А. Г.

rockybeat

Frend

Антон Кротов

ves2010

Евгения Случак

Oleg Mubarakshin ~ Quant-lab

Pratrader

XXM

Стас Бржозовский

Светлана Орловская

silentbob

ELab

wrmngr

( Читать дальше )

ДУ вДУл...

- 13 апреля 2018, 13:44

- |

ЗЫ. На опционной конференции. Какую тему для вас подготовить?

Коровин говорил, что из-за роста волы его не закроют брокеры. Мол потерпят, пока не спадет вола. У кого ГО шкалило и его не закрыли? Есть такие?Как дела у Коровина?

- 13 апреля 2018, 09:20

- |

- ответить

- 1.2К |

- Ответы ( 24 )

Постоянный. Стабильный. Доход. (страшная сказка на ночь для новичков)

- 12 апреля 2018, 22:48

- |

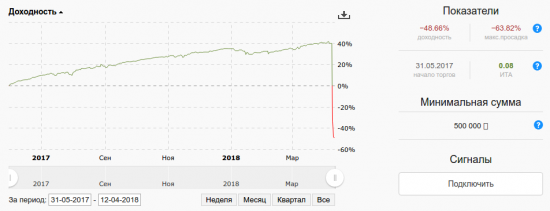

Я следил за этой стратегией — автор регулярно пиарил ее на СЛ. Но следил, конечно, не чтобы вложиться — а интереса ради, посмотреть, сколько протянет счет, собирающий в районе 50% годовых премии с проданных путов, ибо было очевидно, что рано или поздно он «взорвется». Увы, счет не протянул и года. Пост ни в коем случае не хэйтерский и не издевательский — сочувствую автору, на этой неделе ему пришлось пережить очень неприятные моменты в своей жизни/карьере. Надеюсь, деньги были вложены для него не очень существенные.

А для всех (и новичков в трейдинге в особенности) это очередное напоминание, что на рынке не бывает бесплатного сыра (а 50% годовых — это бесплатный сыр). И если вы видите (вроде бы) кусочек сыра, и не понимаете, почему его кроме вас никто не подбирает — наверное, где-то есть и кот за углом, или сыр лежит на очень хитрой и опасной мышеловке.

А для тех, кто считает, что события получения -8% ретурна за день на рынке очень редкие, это типа был «чОрный лЕбЯтЬ» и долгосрочно счет будет зарабатывать — привожу ниже статистику дневных мувов индекса ММВБ менее -8% в день с даты создания индекса:

( Читать дальше )

Продажа опционов - стоит ли игра свеч?

- 11 апреля 2018, 23:33

- |

Существует весьма распространенное мнение, что продажа опциона это всегда неограниченный риск при весьма ограниченной прибыли и, рано или поздно, приводит к маржинколу.

Свежайший пример, наш коллега Евгений 19 марта открыл практически безрисковую (как он, видимо, думал) позицию, продав 100 квартальных путов RI страйка 95. Полагаю, что тут не обошлось без влияния великого Коровина или его чуть менее великого ученика.

Подробности можно посмотреть в топике самого Евгения smart-lab.ru/blog/459029.php

У меня поначалу зачесались руки написать комментарий о серьезных недостатках такой позиции. Но не написал, решил не умничать. На самом деле, я очень понимаю автора, продал, ничего делать не надо, сиди и жди, когда приплывет золотая рыбка прибыль. Хоть не большая, а своя.

Тем не менее, если не использовать умные слова про всякие там греки, можно заметить, позиция первоначально плоха тем, что:

1. Волатильность квартальных опционов была низкая, существенно ниже месячных, не говоря уж о недельных. Любое снижение базового актива, как правило, приводит к повышению волатильности. А если снижение резкое, то и ГО начинает резко расти. При этом был продан пут, а не колл. Не стоит слушать известных продавцов краев, что вероятность ухода базового актива к выбранному ими краю близка к нулю. Близка то она близка, но для получения маржинкола необязательно проданным опционам заходить в деньги.

( Читать дальше )

Взял Модельный портфель с Алексеем Анохиным от 23.03.2018 и наложил на текущую ситуацию!

- 09 апреля 2018, 22:06

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал