Избранное трейдера calnago

Налоговое планирование для трейдера - Черногория

- 20 февраля 2020, 22:05

- |

Есть такая замечательная страна на Балканах — Montenegro.

( Читать дальше )

- комментировать

- ★79

- Комментарии ( 91 )

Александр Кравчук: Как уведомить ФНС об открытии зарубежного брокерского счета

- 19 февраля 2020, 12:49

- |

Как заработать на Новатеке

- 19 февраля 2020, 11:42

- |

Индексный провайдер MSCI объявил результаты пересмотра MSCI 10/40. Изменения вступят в силу 2 марта вместе с ребалансировкой материнского индекса MSCI Russia. Норильский никель займет место Новатэка в топ-4 крупнейших бумаг в индексе. Вес ГМК увеличится до 9,33% против 4,84% ранее. Вес Новатэка будет существенно снижен — до 4,66% с текущих 7,75%. Таким образом, в настоящее время в топ-4 индекса MSCI Russia 10/40 входят Газпром, Лукойл, Сбербанк и Норникель. Веса остальных 20 бумаг в индексе будут немного скорректированы.

На графике — недельки Новатек. Его падение чисто техническое и связанно просто с уменьшением его доли в индексах. Как ребалансировка пройдет — он начнет расти! ☠️

Телеграмм @trader_chernyh

Индустрия, которая круче каннабиса

- 19 февраля 2020, 03:31

- |

Это не искусственный интеллект, не IoT, не роботы, не ракеты, как вы могли сначала подумать, а рынок онлайн образования. Где бы, что бы не происходило — люди учатся. Текущая ситуация с вирусом, природными катаклизмами, погодными условиями и прочими проблемами заставляют родителей все чаще переводить детей в онлайн школы. Студенты все чаще изучают дисциплины дистанционно, используя общедоступные ресурсы. Согласно Research and markets, к 2025 году данный рынок будет стоить внушительные $350 млрд. Целая индустрия будет расти на 30% каждый год!!!!

( Читать дальше )

Уведомляем налоговый орган об открытии счета в Interactive Brokers.

- 17 февраля 2020, 23:41

- |

С 2020 года у физических лиц, возникла обязанность отчитываться перед ФНС России об открытии и закрытии счетов у иностранных брокеров п. 2 ст. 12 Федеральный закон от 10.12.2003 № 173-ФЗ.

Причем, если счет открыт после 01.01.2020 года, отчитаться необходимо не позднее одного месяца со дня открытия (закрытия) (п. 2 ст. 12 Закона № 173-ФЗ).

Если, счет открыт до 01.01.2020 года, отчитаться необходимо до 1 июня 2020 года, (п. 8 ст. 12 Закона № 173-ФЗ).

Важно понимать, что пункт 8 не говорит однозначно об обязанности отчитываться по счетам, открытым до 2020. Если Вы все-таки решили это сделать, наша небольшая инструкция поможет в этом на примере открытого счета в Interactive Brokers.

Уведомить ИФНС можно отослав уведомление бумажной почтой, лично принести в орган по месту регистрации или через личный кабинет налогоплательщика. Но в личном кабинете нет формы для уведомления о брокерском счете, есть только форма по банковским счетам, вероятно в ближайшее время эту форму добавят, на данный момент комментариев от ИФНС на эту темы не было. Исходя из этого, мы будем отправлять форму бумажным письмом.

( Читать дальше )

Золото завершило четырехлетний цикл роста. Что дальше?

- 17 февраля 2020, 10:36

- |

Рынок золота продолжает находится на 7-летних максимумах, подпитываемый негативным фоном вокруг коронавируса и плохими мировыми макроэкономическими показателями.

Также подливает масла в огонь растущая инфляция, в январе в США потребительская инфляция составила 2,5% в годовом выражении, а базовая инфляция – 2,3%. Все финансовые аналитики знают, от инфляции можно избавиться через покупку золота.

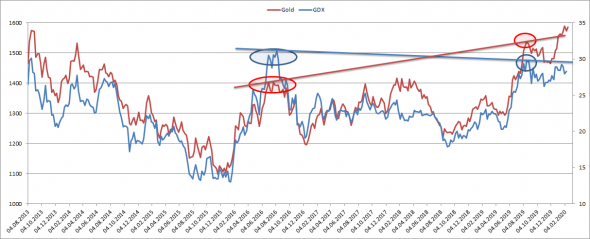

Тем временем на рынке золота устойчиво проявляются четкие сигналы о завершении цикла роста начавшегося в 2016 году. График ниже иллюстрирует данный цикл

Мы наблюдаем четкую техническую картину, указывающую на завершении 4-летнего роста. Цена уперлась в верхнюю границу восходящего фрактального канала и важный уровень Фибоначчи 0,62 от 4-летнего цикла снижения 2012-2016 годов.

Первым делом обратимся к ситуации на рынке акций золотодобывающих компаний, для этого сравним динамику котировок золота и котировки взаимного фонда GDX инвестирующего в акции золотодобывающих компаний.

( Читать дальше )

Бэнкинг по-русски: Разбираем критерии блокировки счетов в новом 375-п

- 17 февраля 2020, 01:37

- |

Проект, представленный регулятором на обсуждение, предусматривает актуализацию перечня признаков, указывающих на необычный характер сделки (далее – признаки) и содержащихся в приложении к Положению Банка России № 375-П, в целях исключения из указанного перечня устаревших (неактуальных) на настоящий момент признаков и дополнения его новыми (актуальными) признаками, а также корректировки ряда признаков.

Согласно пункту 2 Проекта, соответствующий нормативный акт Банка России вступит в силу с 1 апреля 2021 года.

Что же изменилось:

Код 1103- Выявление неоднократного (5 и более раз) совершения операций или сделок, характер которых дает основание полагать, что целью их осуществления является уклонение от процедур обязательного контроля, предусмотренных Федеральным законом — (Сейчас просто неоднократное)

( Читать дальше )

Абздецский сценарий нефти, потому, что Михалыч не ответил.

- 16 февраля 2020, 18:47

- |

Как-то Михалыч написал, про нефть на 30, тут: smart-lab.ru/blog/576620.php

И вот спросила я его тут: smart-lab.ru/blog/590805.php

рассказать почему такое может быть.

Он мне не ответил.

И вообще его это: «всего хорошего Парни!» Да, я разозлилась)) мщу)

Что ж, пришлось самостоятельно посмотреть графики и вот что вышло:

нефть сорта Brent, неделя:

EUR\USD, месяц:

( Читать дальше )

Вебхуки на TradingView - новые возможности для автоматизации торговли.

- 16 февраля 2020, 18:03

- |

( Читать дальше )

«Ваш мозг — ленивая сволочь» или как предотвратить застывание и деградацию разума

- 16 февраля 2020, 00:01

- |

В основе статьи лежат идеи психотерапевта Курпатова с его «Красной таблеткой», но отличие в том, что Курпатов приводит много фактов и доказательств, но не даёт никаких рецептов и (или) советов, как повлиять на ситуацию, а здесь понятным и мне близким языком, как будто автор является моим соседом, обсуждается именно практическая сторона вопроса. В общем, советую всем — и трейдерам, и инвесторам, особенно, если вам уже больше 25 лет, так как научно доказано, что после 25 — мозг перестаёт развиваться, т.е.начинает деградировать и косячить по полной.

Вы заметили, что чем старше вы становитесь, тем с меньшей охотой берётесь за ту работу, которая для вас непривычна или связана с большой концентрацией внимания и освоением незнакомых навыков?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал