Избранное трейдера Константин (Caesar)

московская биржа срочно ищет сотрудника на вакансию "Эксперт по мониторингу рыночных рисков"

- 15 мая 2020, 15:21

- |

В зону вашей ответственности будет входить:

- Участие в доработке риск-систем Московской Биржи: участие в постановке функциональных заданий, создание прототипов систем расчета рисков

- Участие в тестировании доработок риск-систем Московской Биржи

- Расчет риск-параметров по инструментам, торгуемым на Московской Бирже, регулярный пересмотр риск-параметров, подготовка предложений для руководства по изменению риск-параметров

- Оперативный мониторинг риск-параметров и осуществление регулярных процедур дефолт-менеджмента

- Анализ рисков новых проектов, подготовка материалов для руководства с оценкой рисков

- Согласование методологических документов по управлению рисками и написание регламентных документов по управлению рисками. Согласование внутренних документов, разрабатываемых другими подразделениями

Для этого важно:

- Высшее финансовое или техническое образование;

- Опыт работы в области рыночных рисков от 3 лет;

- FRM или CFA является преимуществом;

( Читать дальше )

- комментировать

- 548 | ★1

- Комментарии ( 8 )

ЗОЖ на карантине. Тренировка заключенных

- 12 мая 2020, 14:30

- |

Речь пойдет о программе, которая написана пиндосом (Пол Уэйд), который по легенде провел ХХ лет в тюрьме. Чтобы не сойти с ума, Пол анализировал себя и других заключенных, занимающихся спортом в ограниченных условиях и разработал грамотную прогу. Речь пойдет о калистенике, т.е. работе без свободных весов, с собственным телом.

Сам я занимаюсь по ней уже лет 5, с перерывами на другие спортивные увлечения. однако глобальный интерес к программе не пропадал никогда, а сейчас особенно актуален.

Система заключается в 6 базовых упражнениях, которые задействуют все группы мышц, и не требуют какого-то оборудования кроме мяча, стула, двери и других повседневных предметов, которые каждый из вас найдет дома.

1. отжимания в вертикальной стойке на руках

2. мостик

3. приседания

4. подтягивания

5. пресс

6. горизонтальные отжимания

не торопитесь делать выводы, что часть из этих упражнений слишком легкая, либо, наоборот, слишком сложная для вас. каждое из этих упражнений содержит 10 уровней, где самый легкий уровень сможет сделать самый отъявленный жиробас или хрупкая девушка, а самый сложный уровень сделает не каждый профессиональный спортсмен (но даже он доступен каждому из вас). Книга содержит минимальный набор картинок на каждое упражнение, а также подробное описание «шлифовки» каждого упражнения, благодаря чему, вам не нужен собственный тренер. лично мне ни разу не понадобилось дополнительное объяснение, хотя упражнения очень даже оригинальные.

( Читать дальше )

S&P без второго дна

- 11 апреля 2020, 09:26

- |

В тоже время, каждый раз читая новости о том, сколько бабла США печатает и вливает в рынок, начинаешь верить в безоткатный рост к докризисным отметкам в район 3000+.

Что думаете об этом? Рубль вроде укрепился неплохо, можно подкупить баксов и на них подбирать американские акцульки.

Небольшой комментарий к рынку

- 07 апреля 2020, 10:28

- |

👉Еще 31 марта писал, что технически РТС может сходить к 1100, S&P500 к 2700-2800

👉Отскок должен был быть сильным

👉Обычно отскок дает лучшую с точки зрения риск/профит точку в шорт

👉Я достаточно сильно уверен, что рынок акций вернется к снижению, но не знаю когда, а это самый важный вопрос

👉Гэп вверх после роста на медвежьем рынке — один из моих любимых паттернов

👉Логика мощных ралли на медвежьем рынке простая: деньги в системе есть, память о недавних высотах в головах участников рынка свежа.

👉В 1930-м отскок составил +50% и длился 5 мес. Отскок составил 50% от движения high-low

👉После 2000-го, на медвежьем рынке было 3 ралли: +10%, +20% и +25%. Каждое длилось не меньше месяца

👉К этому моменту рынок S&P500 отскочил на 24%. 50% движения будет на 2800. Отскок начался 24 марта, пока ему и двух недель нет.

Короновирус или хз что как поборол

- 31 марта 2020, 01:02

- |

К счастью симптомы прошли однако появился странный кашель. Вроде как и горло не болит а 3 неделю как першение.

Рассказываю как все прошло за 2 часа. Когда то давно я покупал советскую лампу для кварцевания (покупал для стерилизации воды в аквариуме) и осталась. На коленке собрал крепление и блок розжига и прошел этой лампой всю квартиру (20 минут на комнату). Через час даже не понял в чем дело кашель как рукой сняло.

Хз как связано, может и совпадение но 3 недели кашля и за час прошло

Опционы? Да легко

- 28 ноября 2019, 21:44

- |

Вот тут давно описана моя система продажи путового месячного «края» и приведены ее тесты с 2008 по 2013:

www.howtotrade.ru/nw/index.php?p=1380184332

Вскоре после той публикации эта система начала торговаться в реале на объеме в почти 1000 контрактов в сумме (на фирме 960 контрактов). 3 марта 2014 торговля этой системы была закрыта. Почему? Ссылку на это дам в конце (я уже об этом тут писал), потому что это будет хорошим резюме к нижеизложенному.

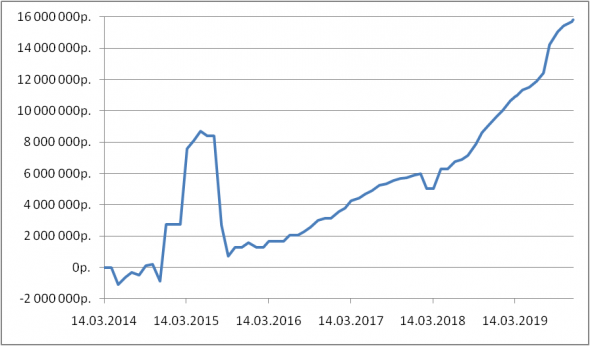

Собственно расчет вариационной маржи для 960 контрактов я продолжил и после прекращения торговли. Эдакий out-of-sample. И что получается? А вот что по дням экспирации (мы помним, что продаваемые опционы месячные)

График в рублях, потому что я не знаю к чему отнести накопленную вармаржу. Ну до сентября 2015-го выглядит не очень красиво, я бы такое не торговал, но с 15 сентября 2015-го очень даже симпатично

( Читать дальше )

Не верю ни в себя, ни в свои торговые системы

- 22 ноября 2019, 23:37

- |

Давненько я ничего не писал. Краткая предыстория такова. Я начал заниматься фьючерсами в октябре прошлого года. Сразу же получил убыток в 8-10%. К Новому году снизил его до 2%. В январе осмелел и за две недели допустил просадку в 18%. После этого перестал торговать, так как понял, что при таком подходе сольюсь. На сегодняшний день у меня убыток 13%.

С февраля по май я создал две торговые системы для дневного таймфрейма: одна для фьючерса на индекс РТС, а другая для драгоценных металлов. Это аналитические системы в духе Ларри Вильямса и Динаполи. Я опираюсь одновременно и на технический анализ, и на межрыночный. Я попытался по максимуму формализовать правила входа и выхода, но все равно эти системы не получилось сделать на 100% механическими, поэтому нормально прогнать эти стратегии TSlab и wealth lab невозможно. Я тестировал их вручную на исторических данных за последние три года (двигал график по одному дневному бару). Старался быть максимально строг и объективен при проверке. Результаты отличные: больше половины прибыльных сделок и средняя прибыль в три раза больше среднего убытка. Плюс к этому сделал, как смог, простенькией корреляционный анализ котировок с 1990 года для драгоценных металлов и с 2008 года для фьючерса на индекс РТС, чтобы убедиться в том, что закономерности, которые я использую работают (скажем, положительная корреляция между фьючерсами на трежерис и золотом, отрицательная корреляция между DXY и золотом и т.д.). Кроме того, с мая по август я проверял эти системы на реальном рынке на «бумаге» и немного реальными деньгами (одним фьючерсом). Результаты не хуже, чем при тестах на исторических данных.

( Читать дальше )

Для поднятия настроения.

- 21 ноября 2019, 16:01

- |

— Алло, здравствуйте, меня зовут Дмитрий, рад сообщить, что ваш номер телефона выиграл сертификат на обучение английскому языку.

— И снова здравствуйте, Дмитрий. Что, если в этот раз я вам скажу, что мне противен этот язык? Что я не хочу его изучать? Что меня устраивает 3 времени в русском?

— Я вас понял… Возможно, именно наша школа сможет изменить ваше отношение к нему?

— Дмитрий, что у вас за работа? Вы думали об этом? 8 часов в день вы звоните незнакомым людям и вешаете им на уши лапшу. Сколько звонков делаете? Около 120 в день? И каждый раз проговариваете одно и то же. Мы в 21 веке живём. Вашу работу уже частично делают роботы.

На что вы тратите свою жизнь, Дмитрий? Позвольте мне помочь вам. Позвольте нашей школе психологов помочь вам реализовать ваши мечты. Я сделаю вам скидку на наш курс «Как найти себя в быстро меняющемся мире», Дмитрий. Поскольку вы сами мне позвонили, она составит 50%. Всё, что Вам нужно сделать — это удалить мой номер из базы, и до конца дня больше никому не звонить.

( Читать дальше )

Трофимов Сергей (Амиготрейдер). Тема: «Поиск преимуществ внутри себя для более эффективной работы на рынке» Выступает на конференции смартлаба 28.09.2019

- 18 октября 2019, 13:14

- |

Полное видео: https://play.boomstream.com/aXjKyHYm

Все видео конференции: http://confa.smart-lab.ru

Хронометраж:

00:30 Про успехи на ЛЧИ

03:05 Убытки как явление

07:17 Ключевые особенности памяти

11:25 Аспекты с, которыми мы сталкиваемся в ежедневном режиме

17:22 Какие индикаторы используются?

17:50 Как определить тренд?

18:50 Какой опыт?

19:55 Как Сергей отслеживает позиции, сколько инструментов?

26:25 Стоп-лосс, тейк-профит

Ставлю на поляка!

- 10 октября 2019, 01:11

- |

Тут у нас намечается некий спарринг:

https://smart-lab.ru/company/tickmill/blog/566572.php

https://lenta.ru/news/2019/10/08/currency/

Ставлю на поляка… @начетвертькотлеты

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал