Избранное трейдера businessangel

Дочки Мечела и их долги

- 18 января 2020, 12:25

- |

Эти и другие полезные материалы у нас в Telegram

Сама динамика показателей откровенно удручает. В 2019 году у компании одновременно растет себестоимость и снижается выручка. Прибыль от продаж на каких-то предкризисно низких значениях. Похоже, что бардак в руководстве холдингом распространяется на всех уровнях. Чистая прибыль за 9 месяцев вроде бы очень большая (дает Р\Е = 2.5), но сформирована она исключительно за счет сальдо прочих доходов\расходов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Как разваливается денежная система в России

- 18 января 2020, 11:47

- |

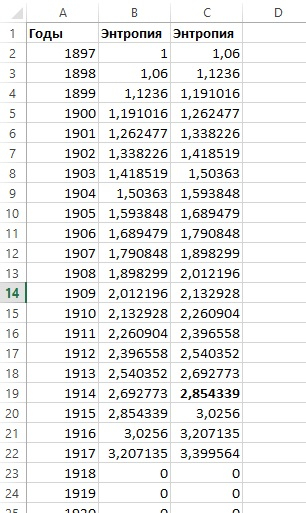

Финансовая система тоже имеет свою энтропию и с каждым годом она возрастает что вызывает повышение энергии в системе и выброс этой энергии в среду.

Можно попытаться рассчитать уже накопленные дисбалансы.

На истории

Вариант 1

начальный год расчета 1897 с началом массового золотого оборота в царской России.

Уже 1908 начались структурные дисбалансы в торговом обороте ( устойчивое отрицательное сальдо торгового баланса)

1914 год упал курс бумажного рубля на 70 %

1917 год полное прекращение существования царского бумажного рубля.

Взял 1897 год за единицу.

Накопление энтропии взял равной 6% в год.

Как только энтропия накапливается до числа е =2,7 то происходит выброс энергии и начало полной разбалансировки.

Как видим энтропия до порогового значения 2,7 накопилась к 1914 году.

Сразу в этот год нарушилось обращение бумажного рубля к золоту.

( Читать дальше )

Вернуть s/p500 на ММВБ? Нафик нужно.

- 18 января 2020, 11:23

- |

Вы все еще страдаете от отсутствия SP 500 на ММВБ?

Со всеми ее заморочками с ликвидностью и разрывом торговых сессий в то время, когда работают мировые рынки.

Со всеми ограничениями и рогатками, которые для вас уже приготовили и еще готовят российские власти и ЦБ.

Ну страдайте...

А если не хотите страдать, то есть CFD у белорусских форекс-дилеров. Хоть залейся.

Депозиты от 100 долларов, контракты с дроблением до 0.01. Ввод/вывод средств через валютную пластиковую карту (быстро) и/или банковский счет (чуть помедленнее).

Плечо практически безразмерное для тех у кого с рисками все в порядке.

Рынки работают круглосуточно, как мировой. Причем торгуются не фьючерсы, а кэш-индекс, т.е. нет проблем с экспирациейи прогнозными ожиданиями.

И под жестким контролем Нацбанка от возможных злоупотреблений. Со страховкой ваших средств от неправомерных действий брокеров-дилеров. Но не от вашей собственной безголовости. В отличие от российских властей вам дают право совершать любые действия, не защищая от вашей собственной глупости. Контроль только за строгим соблюдением правил игры. А остальное — дело трейдера.

( Читать дальше )

Клоуны из Московского областного банка. Продолжение сериала. 3456 серия.

- 18 января 2020, 10:04

- |

Краткое содержание предыдущих серий.

Банк заблокировал счет вклада на приходно- расходные операции и потребовал от вкладчика предоставить оригиналы договора и приходных ордеров на верификацию.

Вкладчик обратился в суд с требованием разблокировки счета вклада, выплаты упущенной выгоды и морального вреда.

Первую инстанцию (районный суд) благополучно выиграл в июне 2019 года, отсудив у банка порядка 40 тыс руб. Казалось бы закон и порядок восторжествовал. Аллилуя.

Но идиллия продолжалась вплоть до апелляции, где начался фарс.

От ПАО «Мособлбанк» и АО «СМП банк», поступила апелляционная жалоба, в которой было заявлено отменить решение Ленинского районного суда от 02.07.2019 года по делу №2-1462/2019, принять новое решение, которым в удовлетворении исковых требований отказать в полном объёме и привлечь к участию в деле Банк России, Государственную корпорацию « Агентство по страхованию вкладов», АО «СМП Банк» .

( Читать дальше )

Афера планетарного масштаба

- 17 января 2020, 22:09

- |

Офера планетарного масштаба. Богатые козлы майнят баксы, вливают их в рынок и поднимают цены принадлежащих им акций. И что самое важное — американские обыватели в восторге!

Хотите предвидеть, когда сипа обвалится?

Следите за долями группы фондов Vanguard, BlackRock и State Street в Google, Microsoft, Apple, Amazon, Facebook и других ИТ-пузырях. Следить удобно на сайте https://finance.yahoo.com/. Например, полюбуйтесь на мажоров Google - https://finance.yahoo.com/quote/GOOG/holders?p=GOOG. Вам тоже интересно, где эти КУЕсосы взяли бабло, чтобы купить такие доли?

( Читать дальше )

У брокера ВТБ можно ли ОФЗ использовать в качестве ГО на срочном рынке?

- 17 января 2020, 11:01

- |

В ВТБ такой возможности нет (нигде и них не нашел упоминания), при уменьшении денег на срочке и наличии ОФЗ на фондовом, появляется предупреждение о возможном закрытии позиций на срочном)ю

Выясняем: почему инвестиции Баффета такие прибыльные?

- 17 января 2020, 09:51

- |

Глава Berkshire Hathaway Уоррен Баффет — легенда, а его имя — синоним успешных инвестиций. Согласно его письму к акционерам, опубликованному в феврале 2019го, с 1965 по 2018 год индекс S&P 500 рос в среднем на 9,7% в год с учетом дивидендов, а Berkshire Hathaway — примерно на 20%.

Двукратное превосходство над индексом — это интересно. Рассказываем, откуда взялась доходность.Баффет — величайший факторный инвестор?

Баффет считается «стоимостным инвестором» (value investor): он десятилетиями покупал акции, которые стоили слишком дешево относительно характеристик бизнеса. Однако недооцененные акции — это лишь один из возможных вариантов получить повышенную доходность, и Баффет им не ограничивался.

Сначала немного теории. Особые характеристики акций, объясняющие их более высокую доходность по сравнению с обычной рыночной, называют факторами. Вот самые известные:

value — недооцененные акции в среднем доходнее слишком высоко оцененных бумаг (Грэм и Баффет ассоциируются именно с value);

( Читать дальше )

Грааль

- 17 января 2020, 08:23

- |

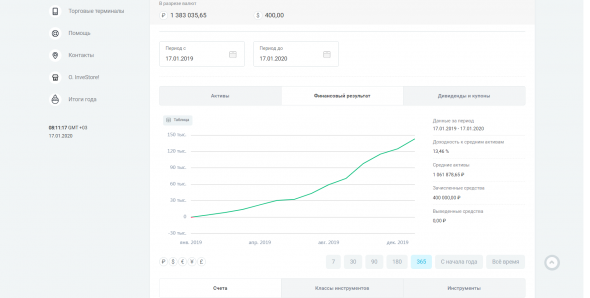

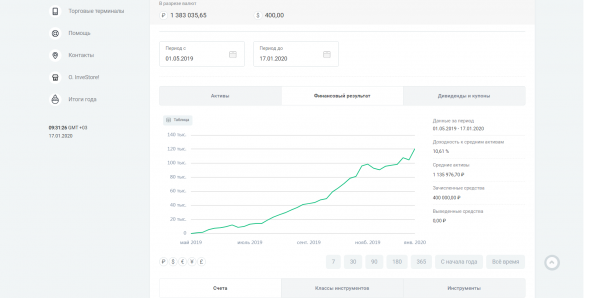

Прошел почти год.

Вводные.

30 тыс баксов в лонге на вкладе в РСХБ под 3,3%.

30 лотов фьюча евро в шорте.

ГО — ОФЗ, денежная поза чисто под вариационку.

Дополнительно постоянные спекуляции по 1-5 лотов с продажей шорта выше уровня покупки.

Итоги.

Если смотреть конкретно с даты начала входа в стратегию. С мая 2019 года.

( Читать дальше )

Оптимальный интервал для рехеджа портфеля

- 17 января 2020, 01:44

- |

В данной статье мы попробуем разобраться, как влияет дискретность хеджирования и стоимость транзакций на дельта-хеджирование (ДХ). О том, что такое ДХ и механизм его работы, можно прочитать в моих предыдущих постах или любых других постах, но лучше всего в книгах.

ДХ по Блэку-Шоулзу (БШ), предполагает непрерывное хеджирование. Это означает, что ребалансировка портфеля должна происходить на бесконечно малых промежутках времени. И именно в таких условиях, ДХ по БШ обеспечивает хеджирование портфеля в полной мере, т.е. позволяет свести риски убытков к минимуму.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал