Избранное трейдера Владимир Бубненко

Альфачи-трюкачи или адовая комиссия при торговле акциями небольшой цены в Альфе

- 27 декабря 2021, 23:24

- |

Еще раз — название тарифа ТРЕЙДЕР, что по умолчанию подразумевает, что человек будет явно туда-сюда гонять свои обьемы.

Сетка комиссий в описании тарифа средняя по больнице (пример торговли ценными бумагами на СПБ и Мосбирже):

Объём сделок* (за день) Ставка (от объёма сделок)

≤ ₽100 тыс. 0,049%

₽100+ тыс. – 1 млн 0,039%

₽1+ млн – ₽10 млн 0,029%

₽10+ млн – ₽100 млн 0,019%

> ₽100 млн 0,014%

НО, как всегда, самое интересное мелким шрифтом, а именно пункт 6.3:

«За сделку покупки-продажи ценных бумаг на биржевом рынке Санкт-Петербургской биржи, если комиссия составляет менее 1/100 единицы валюты цены сделки * количество ценных бумаг в сделке, взимается в размере 1/100 единицы валюты цены сделки * количество ценных бумаг в сделке»

( Читать дальше )

- комментировать

- 5.3К | ★3

- Комментарии ( 46 )

тв приставка за 3тр отличная вещь, не сбербокс

- 26 октября 2020, 20:06

- |

Пользоваться очень удобно, для пенсионера хороший подарок, если ему всё настроить, да и настроить всё быстро.

Есть бесплатное приложение hdvideobox, там есть вообще все фильмы и сериалы бесплатно, оно типа берёт из открытых источников всё.

Интерфейс очень удобный, есть каталог, сортировки, фильтры, рейтинги, поиск, описания фильмов, список похожих.

Ну и главное находит всё и сразу, плюс ещё можно выбрать из кучи озвучек, всё удобней чем на компе даже.

( Читать дальше )

Построение фин. модели ВТБ по состоянию на 20.07.2020

- 17 октября 2020, 23:48

- |

Разбор ВТБ и построение фин. модели по состоянию на 20.07.2020г.

Первый раз публикую в открытый доступ, долго думал)Данный разбор делался на 20.07.2020, в тот момент не был известен размер дивиденда, остальное должно соответствовать текущему положению.

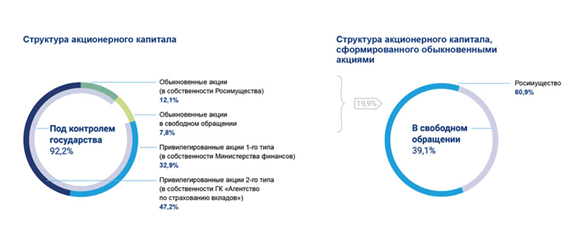

Структура акционеров % от количества обыкновенных акции:

-60,93% принадлежит Федеральному агентству по управлению государственным имуществом (12,13% от УК);

-39,10% — в свободном обращении (7,77% от УК).

Основной минус — большая роль участия государства в структуре банка. Но в плане приватизации 2020-2022 указано снижение участия РФ до 50% + 1 обыкновенная именная акция, значит, количество акции в свободном обращении увеличится до 50% или 9,95% от УК.

Для сравнения средние показатели мультипликаторов по сектору банковских услуг:

- P/E = 4,71х

- P/BV = 1,30х

- ROE = 15%

У ВТБ виден постоянный дисконт к собственному капиталу, для большей наглядности взят период с 2009 года:

с префами

без префов

( Читать дальше )

Стратегия паразитирования на индексных фондах

- 14 октября 2020, 13:33

- |

Ранее в блоге публиковал серию статей о стратегиях инвестирования (не путать со спекуляциями). Думал, что описал почти все. Оказалось — нет.

Сначала я расскажу как при помощи стратегии паразитирования зарабатывают спекулянты и стоимостные инвесторы. А потом попробую объяснить почему к ней стоит присмотреться как дивидендным, так и доходным инвесторам.

ПредпосылкиПассивные инвесторы наступают. В августе 2019 года агентство Morning Star впервые в истории зафиксировало превышение сумм, инвестированных в фонды пассивного управления над активными фондами.

Напомню суть пассивной стратегии.

( Читать дальше )

- комментировать

- 18.3К |

- Комментарии ( 62 )

ВТБ Инвестиции и форма W-8BEN

- 29 июня 2020, 13:20

- |

Довольно часто люди в нашем чате в телеге жалуются на непонятные списания в ВТБ Инвестициях. Это выглядит так: вы заводите счёт, и в какой-то момент появляется необходимость подписать форму W-8BEN, которая позволяет получать дивиденды от иностранных компаний не с 30%, а с 10% налогом. Вы интересуетесь, как это сделать, и вам предлагают сходить в ближайший офис и подписать форму там. А через 2-3 недели со счёта списывается 600 рублей, о которых никто не предупреждал. Кто-то (у кого внушительный счёт) этого даже не замечает. А если сумма на счёте скромная, то это видно хорошо. Оказывается, таких формы две, и одна — платная, а другая — бесплатная.

Оказывается, формы бывают разные. И адресованы они могут быть в разные депозитарии. И так уж сложились обстоятельства, что не все рядовые сотрудники отделений ВТБ в курсе, какая именно форма нам с вами нужна и иногда дают на подписание форму для НКО АО НРД (в заявлении на подписание прямо так и написано «Прошу направить для акцепта в НКО АО НРД форму W-8BEN...»), и такая форма обойдётся вам в 600 рублей. Это не комиссия ВТБ, это комиссия этого депозитария, а ВТБ просто перевыставляет вам счёт на эти 600 рублей.

А нам с вами нужен бесплатный вариант: форма, направляемая в «Бэст Эффортс банк» (этот банк сейчас является основным депозитарием для всех клиентов СПБ биржи, на которой мы с вами покупаем иностранные бумаги).

Поэтому, дабы не было недопонимания и лишних комиссий, при визите в отделение ВТБ заучите фразу «Нужно подписать форму W-8BEN для акцепта „Бэст Эффортс банк“, ЗАО «СПб РДЦ»». В случае если специалист не понимает, о чём речь — требуйте, чтобы он звонил в техподдержку. Такая форма принимается быстро (через 2-3 дня приходит письмо на почту), и имеет срок годности (обычно, 3 года)

( Читать дальше )

- комментировать

- 20.4К |

- Комментарии ( 51 )

Компания WIrecard на грани...

- 18 июня 2020, 21:39

- |

Сегодня провайдер платежных услуг WIrecard (FRA:WDI), котирующийся на немецкой бирже DAX объявил, что из-за неопределенности в балансе, он снова не смог представить свою годовую финансовую отчетность. Aкции упали на 61 %. Рыночная капитализация группы снизилась примерно на 9 млрд евро до 4,8 млрд евро по сравнению с ценой закрытия в среду.

( Читать дальше )

Политика и экономика в России для чайников

- 23 января 2019, 19:51

- |

Высказываю своё мнение, основанное прежде всего на логике.

Допустим я царь.

Моя главная цель — удержать власть. Зачем? Потому что если мной будут не довольны, выбирать будут антагониста, а не союзника. Весь предыдущий курс — коту под хвост. Вероятность разрушительных последствий «перестройки» существенно выше созидательных последствий.

Для выполнения главной цели мне надо сделать так, чтобы:

1. народ был доволен

2. происходили позитивные перемены

(без перемен к сожалению никак, такова природа человека — в статике счастья нет)

В 2018 году народ мне выдал мандат на 6 лет. Это позитивно, так как это позволяет воплощать более долгосрочную стратегию.

Значит, я понимаю, что в прежние годы 2000-2008, которые всем так нравились, мы жили не совсем по средствам. Много зарабатывали, много тратили. Если бы мы зарабатывали сами, а не за счет удачных цен на рынке нефти, то так можно и было бы оставить. К 2018 я помудрел и понимаю, что от нефти зависеть нельзя. Если обвал нефти и кризис а-ля 2008 придется на 5-6й год моего правления, то это может повлечь негативные электоральные последствия для меня. Главная цель будет не выполнена.

Так вот моя задача, пока есть средства, мандат доверия и нет кризиса, здесь и сейчас выжать в копилку по максимуму, чтобы обеспечить максимальную прочность системы на 5-6й годы правления, то есть на 2024-2025. Моя задача — сделать СЕГОДНЯ, ЗДЕСЬ И СЕЙЧАС все самые непопулярные среди народа реформы, чтобы обеспечить долгосрочную экономическую устойчивость всей системы.

На самом деле у нас мало кто соображает в терминах долгосрочности (не привыкли еще), но такая стратегия максимально отвечает экономическим интересам народа.

В чем фокус?

А фокус в том, что подзажав всех в тиски сейчас, на 5-6й годы правления у меня будет пространство для маневра.

Можно будет обеспечить налоговые послабления, можно будет сделать кой-какую либерализацию, можно будет и с пенсионной реформой что-то поделать.

Народу нужна позитивная динамика? Окей, отложим ее до 2025, чтобы максимально счастливый эффект на людей чувствовался перед выборами.

Можно еще про антифокус рассказать, но не буду, чтобы сильно в политику не влезать))

Иллюстрация: рейтинг власти по данным опроса смартлаба

https://smart-lab.ru/consumer-confidence-russia/dynamics/

p.s. надо отдать должное нашим властям, они смогли добиться отличных успехов по снижению влияния цены нефти на экономику и курс рубля.

Управляющая компания ХХХ

- 06 июля 2018, 19:23

- |

В этом месяце мы погрузились в изучение одной очень маленькой управляющей компании, акции которой торгуются на Московской бирже. Это единственная российская УК, акции которой публично торгуются; сама компания и её акции не может быть и не должна представлять какого-либо интереса (мы умышленно опускаем ее название), но сам случай интересен с сугубо академической точки зрения.

Акции сильно переоценены относительно фундаментально обоснованных величин из-за очень низкой ликвидности, низкого free-float и покупки акций основными акционерами компании. Почему они покупают акции, — это отдельный вопрос, рассмотрим его ниже.

В то же время, если кто-то из существующих акционеров сможет продать акции по текущей рыночной цене хоть сколько-то своих акций, это будет бесспорно выгодная сделка, потому что стоимость компании неадекватно высока. Почему?

Рыночная капитализация компании 483 млн рублей

Собственный капитал 214 млн рублей

Таким образом P/B компании составляет 2,25

Компания 7 лет не распределяет прибыль и не будет ее распределять в ближайшие годы в будущем, а значит, она не может стоить существенно дороже P/B=1, а значит акции её переоценены более чем на 100%.

Как устроена компания? Рассматрим её снизу вверх (bottom-up).

Предположим, что мы правы и компания стоит на уровне капитала, а именно 214 млн рублей.

Доля основных акционеров, попутно являющихся членами совета директоров, в ней составляет 64%, то есть 137 млн рублей.

На конец 2017 года у этой УК в управлении было 1,511 млрд рублей (AuM).

Из них, менеджменту и акционерам принадлежало 745 млн рублей.

Получается, что экономический интерес менеджмента распределен следующим образом:

Отсюда логически следует, что цель УК — управлять деньгами акционеров, а не приносить акционерам прибыль. Более того, в этом раскладе присутствует множественный конфликт интересов:

( Читать дальше )

Фундаментальный разбор акций ВТБ

- 03 июля 2018, 15:09

- |

***

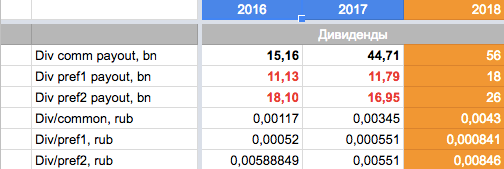

В последнее время частные инвесторы уделяют много внимания банку ВТБ. В начале апреля банк установил паритет доходности на обыкновенные и прив.акции, что вместе с ростом прибыли привело к росту выплаты на обычку в 3 раза — с 15 млрд до 45 млрд руб.

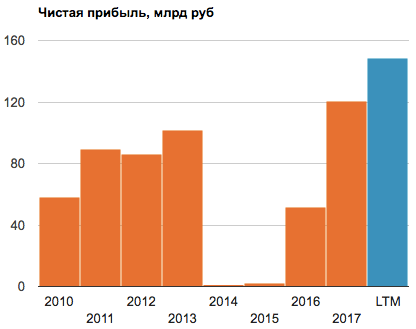

У ВТБ за последние годы произошли существенные улучшения по чистой прибыли:

https://smart-lab.ru/q/VTBR/f/y/MSFO/net_income/

Однако акции, напротив, снижались. Так бывает, когда цена акции изначально завышена в результате намеренных действий крупного игрока (впоследствии выяснилось, что Открытие скупало акции ВТБ и собрало немалую долю free float). В данный момент акции ВТБ уже нельзя назвать дорогими. На протяжении 2018 года бизнес банка должен улучшаться, оптимистичный прогноз менеджмента предполагает рост прибыли по итогам 2018 года со 120 млрд руб до 200 млрд руб. В случае, если цена акции не изменится, дивдоходность акций ВТБ по итогам 2018 может составить 9%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал