Блог им. dazon

Построение фин. модели ВТБ по состоянию на 20.07.2020

- 17 октября 2020, 23:48

- |

Разбор ВТБ и построение фин. модели по состоянию на 20.07.2020г.

Первый раз публикую в открытый доступ, долго думал)Данный разбор делался на 20.07.2020, в тот момент не был известен размер дивиденда, остальное должно соответствовать текущему положению.

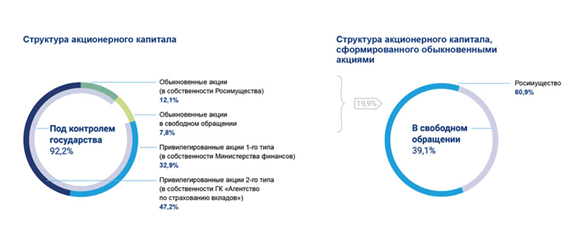

Структура акционеров % от количества обыкновенных акции:

-60,93% принадлежит Федеральному агентству по управлению государственным имуществом (12,13% от УК);

-39,10% — в свободном обращении (7,77% от УК).

Основной минус — большая роль участия государства в структуре банка. Но в плане приватизации 2020-2022 указано снижение участия РФ до 50% + 1 обыкновенная именная акция, значит, количество акции в свободном обращении увеличится до 50% или 9,95% от УК.

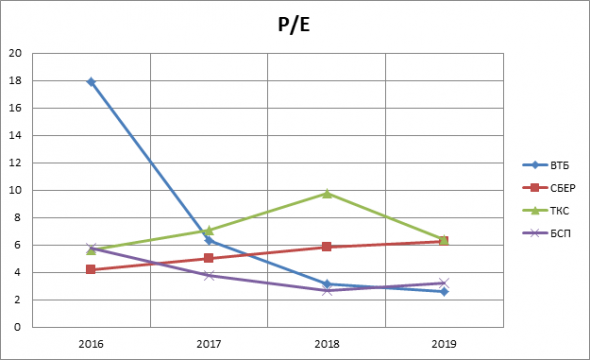

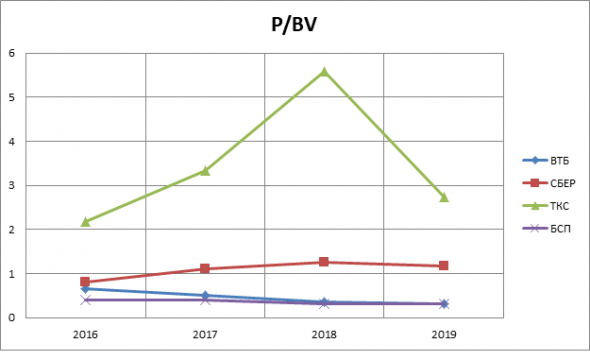

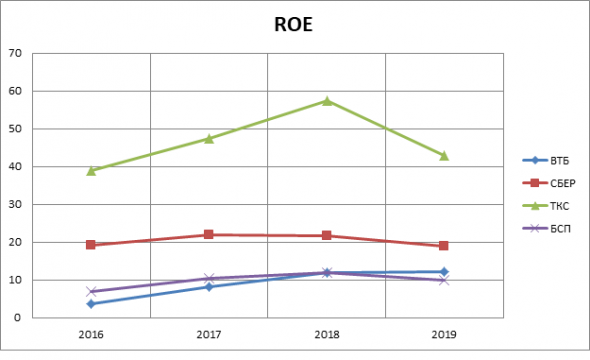

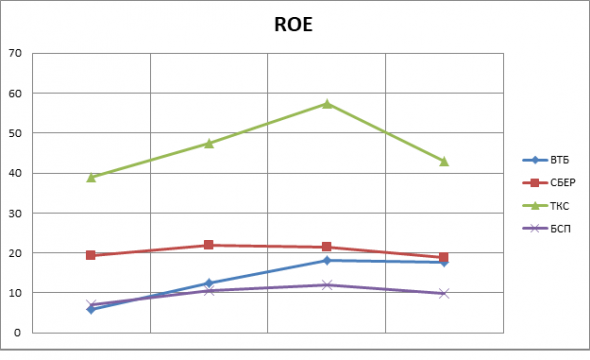

Для сравнения средние показатели мультипликаторов по сектору банковских услуг:

- P/E = 4,71х

- P/BV = 1,30х

- ROE = 15%

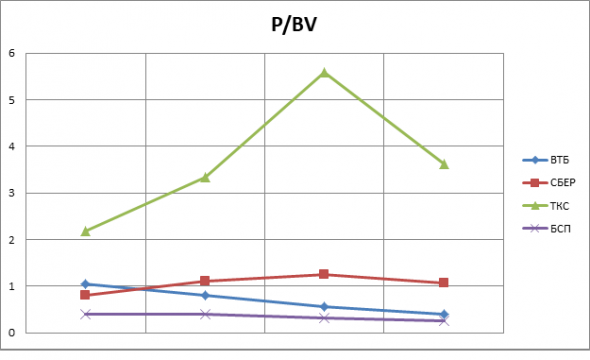

У ВТБ виден постоянный дисконт к собственному капиталу, для большей наглядности взят период с 2009 года:

с префами

без префов

В среднем за 10 лет ВТБ имеет дисконт в 18% к цене Сбербанка, то есть в текущей ситуации цены банка имеют возможный апсайд в 122%.

Для удобства восприятия информации ниже представлены графики:

с префами

без префов

с префами

без префов

Банк ВТБ торгуется значительно дешевле аналогов на фондовом рынке с дисконтом к ближайшему конкуренту по P/E в 13%, при этом имея ROE чуть выше среднего по отрасли.

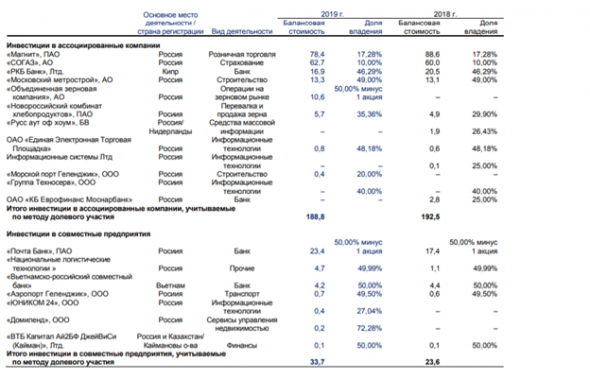

Банк ВТБ отличают достаточно крупные инвестиции в капитал других небанковских компаний:

Сюда же стоит отнести недавнюю покупку доли в Яндексе, которая еще не отражена.

В 2017 году менеджмент ставил приоритетом развития на 2019 год – повышение прибыли до 200 млрд. руб. и ROE до 14%. В 2019 году данный план был выполнен в части прибыли (план более 200 млрд. руб. – факт 230 млрд. руб.), но не в части ROE (план на уровне 14% — факт 12% (без учета в капитала привилегированных акции план выполнен). Из июльской презентации 2020 года планы на 2022 год по чистой прибыли 300 млрд. руб., по ROE 15%.

Следующий шаг, определение справедливой цены путем дисконтирования дивидендов.

Размер выплаты дивидендов за 2018 год составил 12% от ЧП (общая величина, включая привилегированные акции). Размер именно на обыкновенную акцию достаточно трудно предположить потому что:

1) размер определяется рекомендацией СД и утверждением на ГОСА;

2) отсутствует четкая дивидендная политика ( в дивидендной политике указано «Рекомендуемая сумма дивидендных выплат определяется Наблюдательным советом на основе консолидированных финансовых результатов деятельности Банка по итогам года, и, как правило, составляет не менее 25% от консолидированной чистой прибыли Банка по международным стандартам финансовой отчетности», но на самом сайте раскрытие идет как % от ЧП по РСБУ.

Отсюда следует, что искать буду общую сумму, отталкиваясь от выплаченных 13% за последний год, постепенно повышая выплату до 50%, к которым стремится банк.

Dividend payout ratio = 13, 25, 35, 50%

Ожидаемые темпы роста =15,41%, 13%, 11,56%, 8,89%

При оценке роста собственного капитала ROE оставался неизменным. (с префами)

2015 |

2016 |

2017 |

2018 |

1 454,10 мрлд. ₽ |

1 412,90 млрд. ₽ |

1 479,70 млрд. ₽ |

1 523, 00 млрд. ₽ |

2019 |

2020 |

2021 |

2022 |

1 653, 30 млрд. ₽ |

1 827,68 млрд. ₽ |

1 994,50 млрд. ₽ |

2 152,28 млрд. ₽ |

без

2015 |

2016 |

2017 |

2018 |

932,70 мрлд. ₽ |

891,50 млрд. ₽ |

958,30 млрд. ₽ |

1 001,60 млрд. ₽ |

2019 |

2020 |

2021 |

2022 |

1 131,9 млрд. ₽ |

1 306,28 млрд. ₽ |

1 480,47 млрд. ₽ |

1 651,57 млрд. ₽ |

Чистая прибыль компании с учетом ожидаемых темпов роста до 2022 года (с префами)

2015 |

2016 |

2017 |

2018 |

1 700,00 млн. ₽ |

51,60 млрд. ₽ |

120,10 длрд. ₽ |

181,50 млрд. ₽ |

2019 |

2020 |

2021 |

2022 |

201,20 млрд. ₽ |

222,43 млрд. ₽ 151,43 млрд. ₽ |

242,73 млрд. ₽ |

261,93 млрд. ₽ |

без

2015 |

2016 |

2017 |

2018 |

1 700,00 млн. ₽ |

51,60 млрд. ₽ |

120,10 длрд. ₽ |

181,50 млрд. ₽ |

2019 |

2020 |

2021 |

2022 |

201,20 млрд. ₽ |

232,43 млрд. ₽ 161,43 млрд. ₽ |

263,23 млрд. ₽ |

293,93 млрд. ₽ |

Дивиденд за 2020 год идет из расчета ЧП в 220 млрд., при этом будет рассмотрен вариант снижения ЧП на величину резерва из-за обращения ФАС в суд с просьбой признать недействительной сделку по покупке «Открытие холдингом» у «Лукойла» 100% акций «Архангельсгеолдобычи», около 61 млрд. руб. Используя модель Гордона получаем справедливую цену акции равной 0,08 рубля. Полученные значения представлены в таблице.

Так как у эмитента имеется три вида класса акции и нет четкого разграничения по % выплаты ЧП между ними, был проведен анализ, который показал, что на обыкновенные акции в среднем выплачивается 45-50% от ЧП и суммарно 20% от ЧП на привилегированные акции.

|

2019 |

2020 |

2021 |

2022 |

Размер дивиденда |

26,82 млрд. ₽ |

55,61 млрд. ₽ 40,36 млрд. ₽ |

84,96 млрд. ₽ |

130,97 млрд. ₽ |

Дивиденд на акцию |

0,0010 ₽ |

0,0021 ₽ 0,0016 ₽ |

0,0033 ₽ |

0,0051 ₽ |

Справедливая цена акции |

0,073 |

0,077 0,056 |

0,083 |

0,088 |

без

|

2019 |

2020 |

2021 |

2022 |

Размер дивиденда |

26,82 млрд. ₽ |

58,61 млрд. ₽ 40,36 млрд. ₽ |

92,12 млрд. ₽ |

146,82 млрд. ₽ |

Дивиденд на акцию |

0,0010 ₽ |

0,0022 ₽ 0,0016 ₽ |

0,0035 ₽ |

0,0056 ₽ |

Справедливая цена акции |

0,073 |

0,080 0,056 |

0,09 |

0,098 |

Исходя из полученных данных апсайд к текущей цене в положительном варианте 122%, в негативном варианте 60 %.

Как видно ценовой диапазон остался в том же уровне каким и был с учетом префов. Здесь может быть нюанс в том, что расчет ЧП идет через ROE и если не учитывать префы в капитале, то ROE увеличивается равенство остается без изменений

После этого, решил войти минимальным лотом для проверки своего предположения, пока -13%)

Статья носит информативный характер и не является рекомендации к покупке.

Спасибо за внимание.

теги блога EmperVest

- dogecoin

- ebitda

- EMC

- esg

- ETF

- Freedom Holding

- Globaltrans

- IPO

- P/B

- P/E

- Robinhood

- wallstreetbets

- акции

- анализ

- аналитики

- АФК Система

- банк

- Банк Санкт-Петербург

- бпиф

- БСП

- БСП ао

- ВТБ

- Газпром

- ГК Элемент

- диверсификация

- дивиденды

- Дисконтирование

- Европлан

- золото

- ЗПИФ

- идеи

- инвестии

- инвестиции

- индекс

- итоги

- итоги 2024

- итоги года

- итоги месяца

- казаньоргсинтез

- Книги

- криптовалюта

- ЛСР

- ЛСР Группа

- м.видео

- Минфин

- мобильный пост

- Монополия

- мрск

- мсфо

- мысли в слух

- недвижимость

- НКНХ ап

- облигации

- облигация

- ОГК-2

- отчетность

- отчеты

- оценка

- Пермэнергосбыт

- портфель

- портфель инвестора

- прибыль

- прогноз

- прогноз по акциям

- размышления

- результат года

- рсбу

- русал

- Самолет

- сбер

- структурные продукты

- Сургутнефтегаз

- Таттелеком

- ТГК-1

- ТГК-14

- Тинькофф Инвестиции

- ТМК

- трейдинг

- фикс лонга

- философия

- финансы

- Цели

- циан

- ЮМГ

0,55 это не дорого, но разница с 0,20 существенна.