SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Андрей

"Возвращение" Авантюриста

- 12 марта 2022, 14:37

- |

Я помню читал его в 2008-2009 и тогда удивлялся как он точно предсказал тот кризис в своих статьях 2006-2007 года.Читал я не на его сайте, а в Живом Журнале кто-то репостил. Сейчас я впервые увидел его вживую.

То, что происходит сейчас тоже им отчасти прогнозировалось.

То, что происходит сейчас тоже им отчасти прогнозировалось.

- комментировать

- 3К | ★13

- Комментарии ( 22 )

Spydell: Курс рубля и перспективы фондового рынка России

- 12 марта 2022, 09:50

- |

По курсу рубля. Валютный рынок определяется в первую очередь платежным балансом и только так. Это математика и финансово-экономические балансы.

Какие могут быть неопределенности, из-за которых невозможно точно оценить потенциал укрепления/ослабления рубля в данный момент?

1. Насколько серьезными окажутся ограничительные меры Западу по факту, а не в виде деклараций. Сколько реально выпадает импорта (товары и услуги) по принудительным факторам, а не из-за снижения платежеспособности бизнеса и населения.

2. Может ли бизнес обеспечивать экспортные контракты (товары и услуги) – платежные операции и физические поставки. Сколько могут на самом деле заблокировать поставок сырья со стороны Запада и сколько мы можем заблокировать сами, например древесина и частично пшеница?

3. Насколько продолжительными окажутся запретительные меры правительства и ЦБ по движению капитала? Однако, даже в рамках этих мер, насколько эффективными они окажутся? Будут ли серые схемы, скрытые каналы утечек?

( Читать дальше )

Какие могут быть неопределенности, из-за которых невозможно точно оценить потенциал укрепления/ослабления рубля в данный момент?

1. Насколько серьезными окажутся ограничительные меры Западу по факту, а не в виде деклараций. Сколько реально выпадает импорта (товары и услуги) по принудительным факторам, а не из-за снижения платежеспособности бизнеса и населения.

2. Может ли бизнес обеспечивать экспортные контракты (товары и услуги) – платежные операции и физические поставки. Сколько могут на самом деле заблокировать поставок сырья со стороны Запада и сколько мы можем заблокировать сами, например древесина и частично пшеница?

3. Насколько продолжительными окажутся запретительные меры правительства и ЦБ по движению капитала? Однако, даже в рамках этих мер, насколько эффективными они окажутся? Будут ли серые схемы, скрытые каналы утечек?

( Читать дальше )

Еще один косвенный признак скорого открытия акций и облигаций на Мосбирже

- 11 марта 2022, 14:22

- |

Заметили как резво начали укрепляться евро и баксы на валютных торгах?

Народ скидывает валюту наперегонки, готовят рубли на покупки подешевевших акций и облигаций.

И делают это не физики, им так рынок не продавить...

Ждем-с, и у кого есть на что, подставляем биды в стаканы, как откроют торги…

Народ скидывает валюту наперегонки, готовят рубли на покупки подешевевших акций и облигаций.

И делают это не физики, им так рынок не продавить...

Ждем-с, и у кого есть на что, подставляем биды в стаканы, как откроют торги…

Два клоуна из ВТБ Брокер и Открытие Инвестиции на РБК

- 11 марта 2022, 14:12

- |

Пару минут назад РБК пригласило двух гениев из ВТБ и Открытия рассказать, че происходит с ними.

Вопрос: Че не даете продавать акции на СПБ?

Клоуны: Мост между Евроклир и НРД сломан.

Вопрос: А че если от вас перевести акции к другому брокеру?

Клоуны: Даже если вы переведёте, вы продать не сможете.

ДА КАК БЛ*ТЬ НЕ СМОГУ, ЕСЛИ ТИНЬКОФФ, АЛЬФА, И ДАЖЕ ФИНАМ С*КА ПРЯМО СЕЙЧАС СВОБОДНО ПОЗВОЛЯЮТ ПРОДАВАТЬ/ПОКУПАТЬ НА СПБ???

Причем они сразу после этого ответа набрали директора инвестиций из Тинькоффа по Зуму и он сам сказал, что в Тинькоффе можно свободно продать на СПБ.

Клоуны, сука.

Короче всем советую посмотреть этот видос. По-моему по их дрожащим рукам и дрожащему голосу всё понятно, что с этими двумя будет касательно СПБ биржи.

Чую ппц нам мужики.

( Читать дальше )

Вопрос: Че не даете продавать акции на СПБ?

Клоуны: Мост между Евроклир и НРД сломан.

Вопрос: А че если от вас перевести акции к другому брокеру?

Клоуны: Даже если вы переведёте, вы продать не сможете.

ДА КАК БЛ*ТЬ НЕ СМОГУ, ЕСЛИ ТИНЬКОФФ, АЛЬФА, И ДАЖЕ ФИНАМ С*КА ПРЯМО СЕЙЧАС СВОБОДНО ПОЗВОЛЯЮТ ПРОДАВАТЬ/ПОКУПАТЬ НА СПБ???

Причем они сразу после этого ответа набрали директора инвестиций из Тинькоффа по Зуму и он сам сказал, что в Тинькоффе можно свободно продать на СПБ.

Клоуны, сука.

Короче всем советую посмотреть этот видос. По-моему по их дрожащим рукам и дрожащему голосу всё понятно, что с этими двумя будет касательно СПБ биржи.

Чую ппц нам мужики.

( Читать дальше )

IT-компании ринулись в Россию.

- 10 марта 2022, 22:28

- |

По данным Минцифры, в последние дни число заявок на аккредитацию IT-компаний в России выросло в 100 раз. Как заявил замглавы Минцифры Максим Паршин в эфире телеканала РБК, после принятия мер поддержки IT-отрасли число заявок на аккредитацию IT-компаний в России многократно выросло. По словам чиновника, Минцифры и Российский фонд развития информационных технологий будут работать с каждым обращением отдельно.

«Число заявок на аккредитацию увеличилось в 100 раз. С 10 до 1000 в день, примерно такая динамика. Мы за последние несколько дней, с начала марта, приросли почти на 4 тысячи аккредитованных компаний»

Глава правительства РФ Михаил Мишустин объявил о новых мерах поддержки технологической отрасли 2 марта. Компании из этой сферы будут освобождены на 3 года от уплаты налога на прибыль и проверок, а их сотрудники призывного возраста получат отсрочку от призыва. Помимо этого, налоговые преференции распространят на разработчиков мобильных приложений и те компании, которые реализуют, тестируют и устанавливают отечественные цифровые решения.

«Число заявок на аккредитацию увеличилось в 100 раз. С 10 до 1000 в день, примерно такая динамика. Мы за последние несколько дней, с начала марта, приросли почти на 4 тысячи аккредитованных компаний»

Глава правительства РФ Михаил Мишустин объявил о новых мерах поддержки технологической отрасли 2 марта. Компании из этой сферы будут освобождены на 3 года от уплаты налога на прибыль и проверок, а их сотрудники призывного возраста получат отсрочку от призыва. Помимо этого, налоговые преференции распространят на разработчиков мобильных приложений и те компании, которые реализуют, тестируют и устанавливают отечественные цифровые решения.

Почему физики РФ должны покупать акции и облигации в 10 - 100 раз дороже нерезов?

- 10 марта 2022, 22:26

- |

Просто поражает бредом этот факт.

Почему я не могу купить adr Сбербанка по 1 центу?

Или например Еврооблигации Газпрома под 28% годовых в баксах(как сейчас покупают за бугром?

Когда мы откроемся мы будет брать всё это в 10-100 раз дороже. При том что уровень жизни в РФ в разы ниже.

ЦБ и МОСКУХНЯ. БРАВО. Молодцы!

Давайте - Выкупите за счет ФНБ(наших налогов) акции за копейки и потом в течении многих лет впаривайте физикам в 3 раза дороже.

Очередной накукан.

Почему я не могу купить adr Сбербанка по 1 центу?

Или например Еврооблигации Газпрома под 28% годовых в баксах(как сейчас покупают за бугром?

Когда мы откроемся мы будет брать всё это в 10-100 раз дороже. При том что уровень жизни в РФ в разы ниже.

ЦБ и МОСКУХНЯ. БРАВО. Молодцы!

Давайте - Выкупите за счет ФНБ(наших налогов) акции за копейки и потом в течении многих лет впаривайте физикам в 3 раза дороже.

Очередной накукан.

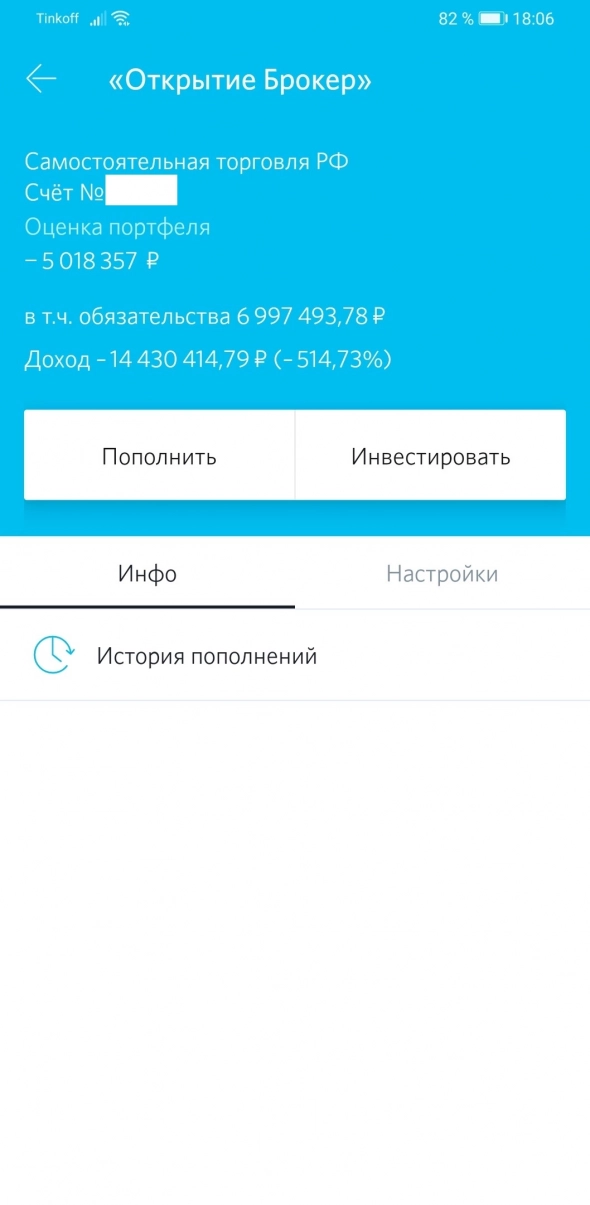

Потерял ВСЕ и еще должен!

- 10 марта 2022, 16:12

- |

Ситуация как в страшном сне, имею долг перед брокером в 5 млн рублей, и это еще не все позиции закрыты. Есть акции, облигации, фьючерсы.

Какая итоговая сумма долга будет страшно представить.

Еще в ночь с 23 пл 24 число на счете было более 10 млн рублей, стандартная для меня ситуация и стандартный набор срочных контрактов для дальнейшими управлениями позициям.

То что произошло утром 24 числа запомнится мне на всю жизнь...

Самое страшное то, что мне просто нечем платить, и нечего изымать кроме единственной квартиры. Что делать дальше не знаю.

Не сплю нормально с 24 февраля.

Пишите, что угодно ПЛЕЧИ зло и т.д и т.п. в рынке 7 лет, просто не смог разгрузить позицию и сократить и убытки из-за ряда факторов — стоп торги, отсутствие ликвидности, жуткие лаги торгового терминала, стоп торги по облигациям… в общем бегал как мышь из инструмента в инструмент пытаясь спасти ситуацию, но опыта в таком деле было очень мало, потому что такие явления редкость.

( Читать дальше )

Серебро на валютном рынке SLV/RUB

- 10 марта 2022, 13:39

- |

Не пойму, почему серебро на валютной секции так сильно отличается от серебра в долларах. То есть если перевести на текущий момент цена в рублях д.б. около 99. На бирже 80. Даже в банках на ОМС по 90 продают. Причем сейчас серебро в долларах растет, а на ВР МБ почему-то падает.

Идеальное время для торговли временем, простите за каламбур

- 10 марта 2022, 11:19

- |

Наконец-то, система Ильи заработала! Продаешь опционы на волатильности выше 100 и дальше биржа выключается на пол года, открывается, экспирация, профит. Единственное, надо было выбирать или июньскую сессию или сентябрьскую. Потому что ЛЧИ должно быть по расписанию. Там всегда результат совокупный неизменен.

Предприниматели рассказали о том, как текущий кризис повлиял на их бизнес

- 10 марта 2022, 09:13

- |

8 марта я устроил опрос предпринимателей, попросил их рассказать о своих делах. Пост просмотрели 19 тыс человек, к нему оставили 270 комментариев. Много интересной информации, делюсь с вами.

В целом, общее впечатление довольно грустное. На данный момент кризис складывается такой, какого мы ещё не видели за последние 22 лет. Сходу ясно, что будет хуже, чем в 2008, 2014, 2020. Особенно интересно, что будет месяца через два, когда окончательно опустеют склады.

Итак, поехали по тезисам:

📉Резкий отток IT кадров идёт за рубеж, компании во всю вывозят программистов

📉Очень печальные ожидания почти у всех

📉Большие проблемы в логистике

📉Заморозки платежей у импортеров/экспортеров

📉Лизинг пойдет в разнос, себестоимость рост из-за запчастей.

📉Аренда: резкий рост предложений, снижение ставок, офисы могут сильно опустеть

📉Продажи квартир уже встали

📉Много людей без работы

📉Алкоголь рост цен.

📉1С, Битрикс в моменте падение платежей

📉поставки оборудования на крупные предприятия вмиг обрушились

📉Инвестиции встали, CAPEX замораживаются

📉Инженерия встала

📉Ожидания падения платежеспособного спроса населения

📉В строительстве домов заканчиваются нормальные материалы

📉Маркетинговые бюджеты резко сворачиваются

📉Строители сейчас не уверены, что будет спрос, приостанавливают стройки

📉Автозаводы встают колом из-за отсутствия компонентов

📉Другие иностранные производства — будет тоже самое

📉Отключение российского IT от западной инфраструктуры

📉Даже китайцы остановили поставки оборудования, к-е содержит амер.компоненты

📉Пластиковые трубы: в моменте всплеск заказов, цена на сырье держится, но ждут провала в 2 квартале

Рост цен

☹️Резкий рост цен случился мгновенно

☹️Часто цитируется рост в +50% и более

☹️Риэлторы цены опускать не хотят, но все ждут резкого падения спроса

☹️Резко подорожали перевозки

☹️Поставщики материалов курс евро 150

☹️Резкий рост цен на трубу

☹️Уже идет рост цен на продукты

( Читать дальше )

В целом, общее впечатление довольно грустное. На данный момент кризис складывается такой, какого мы ещё не видели за последние 22 лет. Сходу ясно, что будет хуже, чем в 2008, 2014, 2020. Особенно интересно, что будет месяца через два, когда окончательно опустеют склады.

Итак, поехали по тезисам:

📉Резкий отток IT кадров идёт за рубеж, компании во всю вывозят программистов

📉Очень печальные ожидания почти у всех

📉Большие проблемы в логистике

📉Заморозки платежей у импортеров/экспортеров

📉Лизинг пойдет в разнос, себестоимость рост из-за запчастей.

📉Аренда: резкий рост предложений, снижение ставок, офисы могут сильно опустеть

📉Продажи квартир уже встали

📉Много людей без работы

📉Алкоголь рост цен.

📉1С, Битрикс в моменте падение платежей

📉поставки оборудования на крупные предприятия вмиг обрушились

📉Инвестиции встали, CAPEX замораживаются

📉Инженерия встала

📉Ожидания падения платежеспособного спроса населения

📉В строительстве домов заканчиваются нормальные материалы

📉Маркетинговые бюджеты резко сворачиваются

📉Строители сейчас не уверены, что будет спрос, приостанавливают стройки

📉Автозаводы встают колом из-за отсутствия компонентов

📉Другие иностранные производства — будет тоже самое

📉Отключение российского IT от западной инфраструктуры

📉Даже китайцы остановили поставки оборудования, к-е содержит амер.компоненты

📉Пластиковые трубы: в моменте всплеск заказов, цена на сырье держится, но ждут провала в 2 квартале

Рост цен

☹️Резкий рост цен случился мгновенно

☹️Часто цитируется рост в +50% и более

☹️Риэлторы цены опускать не хотят, но все ждут резкого падения спроса

☹️Резко подорожали перевозки

☹️Поставщики материалов курс евро 150

☹️Резкий рост цен на трубу

☹️Уже идет рост цен на продукты

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал