Избранное трейдера Бек

Выкачиваем деньги с ИИС

- 02 апреля 2019, 01:48

- |

Наверняка у многих из вас открыт ИИС для получения налогового вычета. И также наверняка многие задаются вопросом, как снять деньги и не потерять налоговые льготы. Объясняю:

— Получаете статус КПУР для того чтобы оперировать с большим плечом

— Пишете заявление брокеру чтобы перевести выплату купонов на отдельный счет

— Изучаете даты выплаты купонов по облигациям, и выбираете бумагу с интересующей вас датой

— Покупаете облигации за 1 день до выплаты (этого должно быть достаточно, но на всякий случай проверьте режим торгов) с максимальным плечом

— Получаете купон на отдельный счет

— Продаете облигации.

Используете полученные деньги для пополнения того же ИИС или в других целях.

Итого ваши расходы составят: использование плеча от 1 до 3 дней; комиссия при покупке и продаже

Теперь в цифрах

Исходим из того что на ИИС нет позиций на начало операции.

КПУР присваивается от 600т, пусть это будет начальная сумма.

Покупать будем 26205 с купоном 37.9р, дата выплаты 14.04. Текущая цена составляет 100.05

( Читать дальше )

- комментировать

- 5.1К | ★33

- Комментарии ( 40 )

Exante - хождение по граблям или лучший брокер для мазохиста

- 28 марта 2019, 21:35

- |

Если Exante пишет, что у них можно торговать опционами на ФОРТС, не верьте этому мало ли что на заборах написано.

Начала торговать недельными опционами на Exante 10 03 и постоянно здесь вступаю в какое-нибудь говно наступаю на грабли.

1 Хоррор начался с первого дня и первой заявки: покупаю опцион по 30 п, а в терминале на графике цена сделки 90 п. Пишу в поддержку, у вас страйки перепутаны, что ли? Нет, отвечают, у нас ошибок не бывает, мы — самые лучшие! После 3 часов переписки оказалось, что перепутаны даты экспирации.

2 Сказали, ошибку исправим денег не возьмем, пишите письмо. Написала, попросила удалить сделки по колам — удалили колы и путы до кучи. Какая нахрен разница? Колы-путы — все едино!

3 Исправили ошибку с датой экспирации, выставляю заявку и контролирую ее появление в стакане терминала БКС. Ну, нет бубей, хоть хером бей, (хер — старинное название буквы «х», 23-й в кириллице) заявки и нет! Проходит более полминуты — заявка не спеша приплывает на биржу. Пишу в саппорт, вы кухня или как? Нет, говорят, мы — крутые перцы, не может того быть!.. Через час переписки обещают чего-то подшаманить, ошибка исчезает.

( Читать дальше )

5 признаков приближающегося кризиса

- 26 марта 2019, 17:56

- |

Достаточно часто, в последнее время, всплывает тема надвигающегося кризиса. Тема эта всплывает фрагментально: тут про кривую доходности, там про процентные ставки. При этом, полной картины или чуть более объемной информации не дает никто. Я решил собрать воедино, на мой взгляд, ключевые индикаторы и создать из них общую картину, подтверждающую факт приближения мирового финансового кризиса. Как поется в песне известного исполнителя, у меня на это 5 причин.

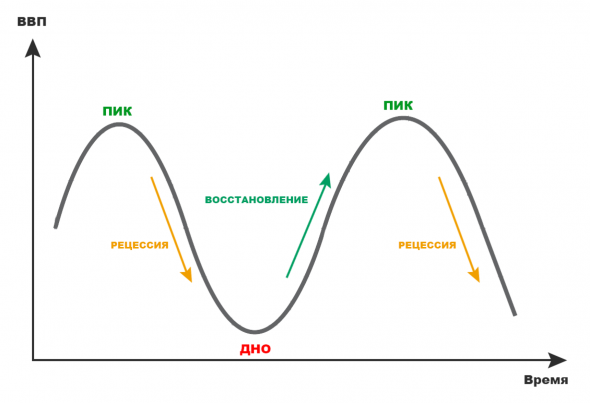

И так, начать хотел бы с того, что ничего сверхъестественного в кризисе нет. Это лишь очередной экономический цикл, когда мировой экономике требуется немного «отдохнуть» и найти новые пути развития, новые точки для дальнейшего роста. Я ориентируюсь на экономику США, как на крупнейшую и ведущую экономику мира. Свою аналитическую модель я строю в рамках экономических циклов Жюгляра, с характерным периодом 7-11 лет, которые включают в себя 4 фазы: Подъем (восстановление) – Пик – Снижение (рецессия) – Дно (кризис).

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 40 )

Не нужно покупать квартиру

- 26 марта 2019, 11:19

- |

Квартира в Москве стоит в районе 5 миллионов рублей. Аренда — 30-40 тысяч в месяц. То есть 125 платежей или чуть более 10 лет.

Ипотека — грабеж (если ее не выплатить за 2-3 года).

Покупка своей квартиры — невыгодное решение. Если у вас есть 5 миллионов, то за несколько лет при правильном обращении они превратятся в 10. А квартира ваша, в лучшем случае, так и останется квартирой.

Вывод: если есть деньги на хату, НЕ ПОКУПАЙТЕ, БЛИН, ХАТУ! Вложите во что-то более ценное. Лучше каждый месяц выкладывать 30 тысяч, чем просрать сразу большую сумму.

Миноритарии против Руководства ПАО ФСК ЕЭС. когда ТОПы обратят внимание на капитализацию?

- 19 марта 2019, 13:40

- |

ФСК оценена неадекватно. и ее рыночная капитализация мягко говоря режет глаз.

На мой взгляд основным негативом в данной компании является Руководство АО, которое в свою очередь не поддерживает собственную рыночную капитализацию.

Да, это именно так. Они считают, что их основная задача — «хорошо выполнять свою работу» и выплачивать хорошие дивиденды акционерам.

Но они совсем забыли, что 10 лет назад размещались на ММВБ по 50к.!

Эта же цена была НОМИНАЛОМ на момент создания АО.

Акционеры покупали долю в ФСК ЕЭС по 50к. и именно от этой стоимости начинался отсчет деятельности.

получаешь прибыль = растет КАПИТАЛ (и цена)

получаешь убыток = падает капитал (и цена)

Хорошо поработали? Увеличили собственную капитализацию?

( Читать дальше )

Бизнес молодость пришла на смартлаб

- 19 марта 2019, 13:23

- |

Вся эта схема работает так

1. Втереться в доверие, стать своим на форуме, прослыть честным и ответственным человеком.

2. Взять деньги за обучение, продать курсы или взять в ДУ или на авто следование (Байкалу привет ))

Та же Булыгина работала именно по этой схеме. Кстати менеджеры брокеров по аналогичной схеме работают, тот же Финам продвигает своих менеджеров, как гуру трейдинга. Например всем известный Василий Олейник, выходец из Финама дальше перечислять не буду, а то меня забанят))

Приведу отрывок из исследования http://ffad.ru/blog/10-priznakov-professionalnogo-infotsygan-2002191042

( Читать дальше )

Мосбиржа: доходы, расходы, прибыли

- 14 марта 2019, 22:04

- |

Добрый вечер, уважаемые читатели!

Сегодня хочу немного подробнее остановиться на отчете Мосбиржи, в частности заострить внимание на разделе ОПУ (отчет о прибылях и убытках).

Традиционно и особенно потому что Мосбиржа есть у меня в портфеле я вставлю дисклеймер, кроме того постараюсь быть чуть более критичен при разборе.

Текст статьи не является индивидуальной инвестиционной рекомендацией, а только личным мнением автора по вопросам, которые в состоянии охватить его блуждающее внимание. Любые ваши выводы без проведенных дополнительных исследований и критического мышления с немалой долей вероятности могут принести вам разочарование.

Итак, Мосбиржа. Это компания не нуждающаяся в представлении. Еще не вдаваясь в отчетность несложно предположить, что с точки зрения жизнеспособности бизнес этой компании имеет достаточно высокий уровень. Логично, что без политических форс-мажоров акции Мосбиржи существуют параллельно с организацией торгов в нашей стране в принципе. Вопрос лишь в стоимости акций, а также их динамике. Кто бы что ни говорил о возможных угрозах конкуренции Мосбиржа остается монополистом, а кому собственно может требоваться конкурент, когда там внутри и так крупнейшие банки страны, включая Центральный. Впрочем, последний планирует выйти из капитала Биржи еще с 2010 года, но долго и медленно заносит ногу над порогом. И длился весь этот брекзит до 2014 года, когда грянули санкции, вот тогда ЦБ определился с позицией, что, возможно, выйдет из Мосбиржи, если с РФ снимут санкции. Так что акционеры Мосбиржи могут от снятия санкций испытывать определенный когнитивный диссонанс.

( Читать дальше )

Дивидендный портфель-2019 от БКС

- 14 марта 2019, 12:49

- |

В условиях роста санкционных рисков многие инвесторы в российские акции ищут защитные активы, которые были бы не так сильно подвержены зависимости от внешних геополитических факторов.

Один из возможных вариантов защиты от подобных событий – составление консервативного портфеля из дивидендных бумаг. Высокая дивидендная доходность позволяет частично нивелировать негативные шоки. Статистически подобные портфели являются наиболее надежным инструментом на рынке акций во время просадок, поскольку привлекательная доходность не дает бумагам сильно просесть.

Ранее мы опубликовали обзор с прогнозами дивидендов на 2019 г. по акциям российского рынка. Данные расчеты мы взяли за основу нашего дивидендного портфеля. В итоге мы отобрали 10 наиболее привлекательных бумаг из разных отраслей, обладающих различной ликвидностью, что позволяет максимально диверсифицировать риски.

В портфель вошли бумаги следующих эмитентов: Сбербанк-ап, Татнефть-ап, Северсталь, АЛРОСА, ФСК ЕЭС, Сургутнефтегаз-ап, Башнефть-ап, Детский мир, ЛСР, Мечел-ап.

( Читать дальше )

- комментировать

- 16.3К |

- Комментарии ( 13 )

Что-то странное с июньским фьючерсом на Сбер

- 12 марта 2019, 14:17

- |

Денежный поток семьи и формула жизни.

- 12 марта 2019, 13:48

- |

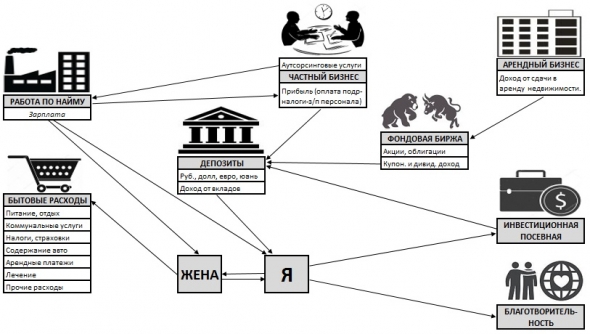

На протяжении последних нескольких недель мне попался ряд заметок на тему семейного бюджета. В основном участники СмартЛаба рассказывали о своих расходах, а я хочу поделиться с Вами более широким взглядом на денежный поток. Для примера я взял свою семью. Вместо тысячи слов прикрепляю слайд.

Как у каждого бизнеса, так и у семейных финансов есть своя простая математическая формула. Моя задача, как инвестора – найти её. Если какой-то бизнес или семейные отношения перестают следовать формуле необходимо его продать, а отношения скорректировать.

Итак, основная формула семейных финансовых отношений заключается в том, чтобы создавать источники пассивного дохода. Вместе с женой мы долго трудились над их созданием. К таким источникам относятся, проценты по депозиту, купонные выплаты по облигациям, дивиденды по акциям, бизнес без нашего участия и проценты за выданные нами деньги в долг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал