Избранное трейдера bearbuller

RIH9. Природа разворота цены (микроструктура рынка, анализ "ленты" в Jatotrader)

- 29 января 2019, 18:22

- |

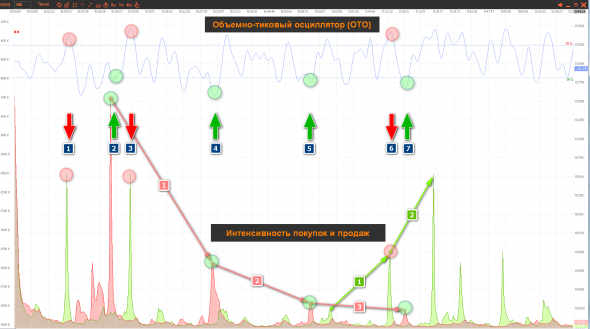

Вот так выглядит «лента» сделок RIH9 если ее разложить по 100 тиков на бар и посчитать интенсивности покупок и продаж, а также объемно-тиковый осциллятор (ОТО) потока объема. Цена и накопленная маркет-дельта умышленно на графике отсутствуют (чтоб не отвлекали).

Розовые пики — интенсивности продаж (тиков в секунду), зеленые — покупок. Голубая «змейка» — объемно-тиковый осциллятор (ОТО), показывает изменение направления потока объема. Сигнал на продажу (1 синий — или «разводка покупателей») появляется в случае окончания интенсивных покупок по рынку (розовый кружок на графике интенсивности) с последующим изменением направления потока объема в противоположную сторону (розовый кружок на графике ОТО), а также выход ОТО из зоны перекупленности вниз. Сигнал на покупку (2 синий — «разводка продавцов») появляется в случае окончания интенсивных продаж по рынку (зеленый кружок на графике интенсивности) с последующим изменением направления потока объема вверх (зеленый кружок на графике ОТО), а также выход ОТО из зоны перепроданности вверх. Аналогичная картина для сигналов 3-7. Подтверждением разворота наверх являются уменьшение пиков интенсивностей продаж (атак продавцов 1,2,3 розовые) и увеличение пиков интенсивностей покупок (атак покупателей 1 и 2 зеленые).

( Читать дальше )

- комментировать

- ★39

- Комментарии ( 24 )

Торговый робот на Lua для QUIK.

- 27 декабря 2018, 09:39

- |

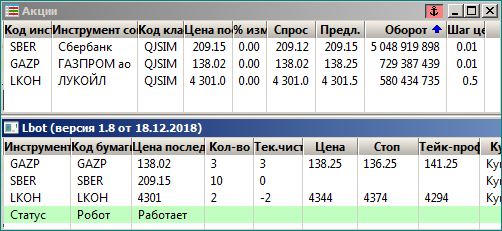

4 года и 4 месяца прошло с выхода поста «Торговый робот на LUA для QUIK» (https://smart-lab.ru/blog/200767.php) про конструктор Lbot. За это время он повзрослел, лишился графического интерфейса и… превратился в младшего брата для Lbot3D. И если раньше для Lbot была пробная версия (с одним инструментом и одним лотом), то теперь, фактически, сам превратился в пробную версию для Lbot3D и, с этого дня, предоставляется в свободное пользование с полным функционалом:

Скачать Lbot180.zip можно тут: drive.google.com/open?id=1DL9jGEBm2Uhk89PcQdlK-ObaOe2zihnx

INI-файл написан для демо-QUIK на 3 инструмента — Сбербанк, Газпром и Лукойл. Стратегия на Газпроме — безиндикаторная, на Сбербанке — на скользящих средних, на Лукойле — на пересечениях MACD.

encoding = "UTF-8"

FREQUENCY = 1000

account = NL0011100043, 10110

PositionSize = 300000

xy = 421, 0, 859, 118

;-------------------------------------------------------------------------------

[GAZP]

Security = GAZP, QJSIM, Gazp_moex

WorkSize = 3 // рабочий объем, в штуках;

LossLimit = 100 // ограничение на убыток по стратегии

OpenSlippage = 10 // допустимое проскальзывание на сделке, в количестве минимальных шагов цены;

OpenLong = {Close, 1} < {High, 2} // цена 'close' предыдущей 'полной' свечи превысила 'high' предшествующего ей бара;

OpenShort = {Close, 1} > {Low, 5-2} // цена 'close' предыдущей 'полной' свечи принизила 'low' 5-2 баров;

StopLoss = 2

TakeProfit = 3, 1, 1

EOD = 18:29:00 //закрытия позиции в указанное время.

autoBot = Y

[SBER]

Security = SBER, QJSIM, Sber_moex

WorkSize = 10

LossLimit = 100

OpenSlippage = 10

OpenLong = {Ema1} > {Ema2}

CloseLong = {Ema1} < {Ema2}

OpenShort = {Ema1} < {Ema2}

CloseShort = {Ema1} > {Ema2}

autoBot = Y

[LKOH]

WorkSize = 2

Security = LKOH, QJSIM, Lkoh_moex

LossLimit = 225

OpenSlippage = 10

OpenLong = cross(macd_Lkoh.0, macd_Lkoh.1)

OpenShort = cross(macd_Lkoh.1, macd_Lkoh.0)

;OpenLong = {Close, 1} < {Low, 5-2}

;OpenShort = {Close, 1} > {High, 2}

StopLoss = 30

TakeProfit = 50, 10, 10

autoBot = Y( Читать дальше )

По мини конкурсу «Опционы. Мозговой штурм». Даю раскладку после экспирации, как обещал.

- 21 октября 2018, 18:52

- |

Коллеги, всем добра! Напоминаю, нами проводился мини-конкурс «Мозговой штурм», ссылка на исходник: https://smart-lab.ru/blog/499050.php. Целью конкурса было показать, каким же заковыристым может стать профиль опционных позиций в результате управления в течение торгового периода. Ну и доказать, что трейдер, разбирающийся в опционной торговле, в состоянии решить обратную задачу и восстановить начальный профиль позиции при практически минимальных исходных данных, просто просчитывая логику действий. Напоминаю, что победителем конкурса стал камрад Олег Ложкин, который и добавил в свою смартлабовскую копилку честно заработанные 520 ТМ. Ну, и как обещал – выкладываю всю раскладку по трансформации изначального профиля в конкурсный и его дальнейшее управление с выходом на месячную экспирацию, с традиционной выкладкой скринов окошек используемого ПО для лучшей визуализации. Для торговли, моделирования и визуализации использовался классический Квик в связке с лицензионной программой Option Workshop. Если что-то непонятно по скринам и работе программы – спрашивайте, единственное примечание для ориентирования – красный шарик на профиле в Воркшопе это текущее значение БА.

( Читать дальше )

Как обогнать индекс (пример выигрышной торговой стратегии)

- 15 октября 2018, 09:37

- |

Как обогнать индекс (пример выигрышной торговой стратегии)

В кругу экономистов бытует мнение, что обогнать фондовый индекс на длительной перспективе невозможно, и если вам удалось в какой-то определенный год вырваться вперед, получив прибыль гораздо выше той, которую продемонстрировал индекс акций, то в будущем неизбежно ваши результаты не превзойдут индекс, а могут оказаться только хуже него. Подобная точка зрения следует из гипотезы эффективного рынка. К сожалению, экономика отличается от математики тем, что строгое доказательство практически любого утверждения представляется невозможной задачей. Тем не менее, в данной статье мне бы хотелось привести пример одной из стратегий, которая способна обогнать индекс акций в длительной перспективе. Разумеется, я отдаю себе отчет в том, что не могу доказать это математически. Впрочем, в экономике практически везде используются различные гипотезы, которые невозможно доказать, например, почему-то принято считать, что движение цен подчиняется нормальному распределению, и я что-то нигде не встречал какого-либо доказательства подобного утверждения. Тем не менее, именно на основе гипотезы о нормальном распределении была придумана знаменитая формула Блэка-Шоулза для оценки стоимости опционов, за которую ее авторы даже получили нобелевскую премию.

( Читать дальше )

Пример комплексирования методик направленной торговли на месячных опционах с отработкой флета на недельках. Реальные сделки.

- 21 сентября 2018, 16:02

- |

Эпиграф: «Заранее приношу извинения, что не о Скрипалях, Боинге, пенсиях и НДС, а о какой-то ерунде…»

Коллеги, всем добра! Хочу продемонстрировать пример объединенной работы различных торговых опционных стратегий.

Ранее: https://smart-lab.ru/blog/490930.php мною была представлен пример простейшей стратегия опционной направленной торговли от покупки, с некоторым минимальным вмешательством и корректировкой в процессе всего торгового периода. Как я уже отмечал, направленная торговля обеспечивает наиболее прибыльную торговлю в случае реализации прогнозируемого движения, применение же опционов в этой системе дает возможность в случае неблагоприятного развития ситуации ограничить максимально возможный убыток фиксированным значением в пределах установленного риска. Причем, в отличие от применения стоп-лосса, эта возможность сохраняется вплоть до срока экспирации опциона, что дает шанс пересидеть неблагоприятный период и дождаться таки реализации нужного сценария.

( Читать дальше )

Алготрейдинг проще, чем вы думаете

- 08 августа 2018, 11:19

- |

Почти все трейдеры приходят на рынок для того, чтобы заработать денег, хотя есть и доля тех, кому важен не сам торговый результат, а участие в процессе, драйв.

Впрочем, получить удовольствие от процесса можно не только торгуя вручную, но и занимаясь разработкой автоматических торговых систем. Ведь создание торгового робота может быть таким же интересным занятием, как и чтение хорошего детектива.

В процессе разработки торгового алгоритма приходится решать множество технических вопросов, но среди них есть три самых важных, ключевых вопроса:

- Что торговать?

- Когда торговать?

- Как торговать?

( Читать дальше )

Тест Грааля от Степана Демуры.

- 04 июля 2018, 12:07

- |

Вчера тут мельком обсуждали Степана и его новый семинар. Решил мимо не проходить.

Так вот, помимо всего прочего, в своем семинаре Степан делится граалем — стратегией, которая должна отлично работать на любом рынке и инструменте… Я решил быстренько накидать эту стратегию и посмотреть так ли это)

Суть стратегии сводится к “волшебному” индикатору RSX от Jurik Research, за который последние просят 45$ в месяц, благо умельцы (спасибо Vito333 с форума ТСЛаб) уже давно написали такой же для ТСЛаб, поэтому воспроизвести стратегию не составило труда.

Итак стратегия (почти дословно): Покупаем, когда RSX “смотрит вверх” и появляется свечной паттерн swing low, выходим по обратному сигналу, либо по стопу, выставленному на экстремум паттерна swing low. Для шорта стратегия зеркальная.

Для чистоты эксперимент добавим абсолютную комиссию с запасом на проскальзывание и исключим мелкие тайм фреймы, которые эта самая комиссия может убить. К слову о тайм фрейме, он, по словам автора, большого значения не имеет и работать всё будет на любом. Я же путем оптимизации выберу лучший.

( Читать дальше )

О тренде формально.

- 25 мая 2018, 00:36

- |

А точнее о том, как формализовать тренд в алго торговле на примере ТСЛаб.

Существует масса различных способов для определения тренда. Начиная от готовых индикаторов с “классическими” параметрами и заканчивая “супер навороченными” математическими моделями. Я же решил поделиться своими, относительно простыми, но весьма эффективными (с моей точки зрения) наработками по формализации тренда и созданию тренд-фильтров на их основе.

Итак, как человек, не верящий в систему с одним параметром, всякий раз при разработке нового алгоритма я пытаюсь впихнуть в него какой-нибудь фильтр, который изрядно увеличит количество этих самых параметров, а заодно и профит). Вбил я себе в голову, что нельзя торговать какой-то сетап (паттерн) в отрыве от контекста. Ну вот и фильтрую всё ненужное. Входим на пробой уровня в лонг? Только если глобально рынок растет! Продаем отскок от value area high? Только если глобально снижаемся, или во флете..

( Читать дальше )

Создание позитивных рамок – шаг к успеху

- 21 мая 2018, 12:57

- |

Если не можешь изменить мир, измени свое отношение к нему

На рынке, с его непостоянным доходом, угрозой убытков на счету уровень тревожности трейдера достаточно высок. Постоянные переливы «То густо-то пусто» не остаются незамеченными для нашего сознания. И тревога подавляет способность спокойно мыслить и принимать взвешенные решения.

Что сделать, чтобы понизить уровень тревожности? Мой выбор – создание позитивных рамок для любого негативного или нейтрального события. Ведь все субъективно.

Мы можем думать, что слили счет. А можем – что заплатили рынку за обучение. И теперь мы знаем, что точно делать не нужно.

Мы можем переживать о минусе с начала года, и забывать, что в плюсе с прошлого октября (апреля, января).

Можем думать о том, насколько провалились с хая, а можем – сколько заработали за последний год.

Именно от нашего ментального умения зависит, какое отношение будет к той или иной проблеме. Каков основной стресс на рынке? Конечно, убытки. В сделке или за период. В нас зашито свойство эмоционально реагировать на это явление. Следствие такого отношения — неэффективные решения. Поведенческий психолог Даниэль Канеман об этом говорит так:

( Читать дальше )

VPN: Торги, брокеры, роскомнадзор. Инструкция из Крыма

- 25 апреля 2018, 13:00

- |

Наверняка любой посетитель смарт-лаба знает про непримиримую войну роскомнадзора с телеграм.

Кто-то пользуется телеграм, кто-то нет. Данная война была бы локальной войной, если бы Дуров решил не прогибаться.

И всё бы хорошо, но роскомнадзор пошел на ковровые бомбометания и начал блочить миллионами ip-адреса различных сервисов.

Ну вы в целом в курсе.

Из-за эти массовых миллионных блокировок у многих пользователей рунета начали отваливаться различные сервисы. Для россиян это шок и трепет. А для крымчан уже более двух лет обычная рутина.

Ранее нас, жителей Крыма и Севастополя, добровольно и массово проявивших желание воссоединиться с Россией, «запад» решил наказать. И мы знаем что такое блокировки уже давно и не по наслышки.

Так как чем и когда закончится войнам между РКН и телеграм неизвестно и закончится ли вообще. Поэтому есть смысл подготовиться заранее, чтобы не оказаться у разбитого корыта: не работающей почты или гугл докс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал