Избранное трейдера athlant64

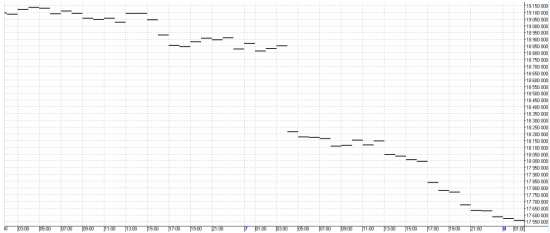

Торговля роботом, внутри трендового канала

- 25 октября 2016, 19:26

- |

Всех приветствую.

Сегодня без видео! хотел записать в белой теме, но возникли сложности, и без мата не получалось записать.

В целом ничего сложного, на примере обычного хай лоу робота, я реализовал стандартную трейдерскую фантазию, «А что если нарисовать вручную некий канал, в котором робот торгует по заданной логике?!»

Сказанно — сделанно!

сам скрипт выложен на форуме TSLab http://forum.tslab.ru/ubb/ubbthreads.php?ubb=showflat&Number=79922 (скопируйте ссылку в браузер, такая странная особенность)

В скрипте помимо стандартного хайлоу, добавленны только интерактивные линии, это непосредственно те самые линии которые можно вручную нарисовать на графике и добавить в логику агента.

в итоге получилась такая картина

Данных много (8лет ртс) потому на дневном графике рисовал каналы, а на минутке уже основная статистика.

Картинка эквити (40п на круг) при торговле если растущий канал то только лонг если падающий то только шорт

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 2 )

Тейк-профит VS Стоп-лосс. Что выбрать 1:1, 1:3, 3:1?

- 25 октября 2016, 16:01

- |

Материал предназначен для начинающих трейдеров.

Как прибыльнее торговать, с коротким стопом и большим тейк-профитом или наоборот? И насколько один должен превышать другого? А может быть они должны быть одинаковыми?

Интересно? Проверим на исторических данных?

Поехали!

Рассмотрим классическую стратегию пересечения двух скользящих средних. Будем использовать индикатор МА (Moving Average). Если быстрая скользящая средняя пересекает медленную скользящую среднюю снизу вверх, то открываем Лонг. Пересечение является сигналом на вход в позицию. Если пересечение в обратную сторону, то открываем Шорт. Выставляем заявки стоп-лосс и тейк-профит. Ждем какая из них отработает.

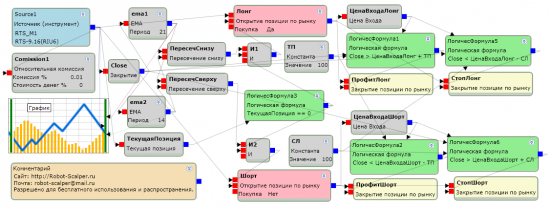

Получилась вот такая логическая схема робота:

( Читать дальше )

Суперинвесторы из деревни Грэма и Додда. Часть 1.

- 25 октября 2016, 12:13

- |

Является ли подход Грэма и Додда, основанный на «поиске финансовых инструментов, величина стоимости которых по отношению к их цене такова, что позволяет получить значительную маржу безопасности», устаревшим в рамках сегодняшнего анализа ценных бумаг? Многие профессора, из под пера которых выходят книги по анализу ценных бумаг, выступают именно с таким утверждением. По их мнению, фондовый рынок эффективен, то есть цены акций отображают все, что известно о перспективах компаний и состоянии экономики. Не существует недооцененных акций, утверждают эти теоретики, поскольку есть мудрые финансовые аналитики, которые используют всю доступную им информацию, чтобы убедиться в обоснованности цен. Инвесторам же, которым из года в год удается обеспечивать доходность своих вложений выше среднерыночной. просто везет. «Если цены отображают всю доступную информацию, навыки инвестирования такого рода просто теряют смысл», — пишет один из авторов нынешних учебников.

( Читать дальше )

Что выгоднее депозит или арбитраж?

- 25 октября 2016, 09:58

- |

Их можно понять, у депозита есть ряд своих преимуществ

- Фиксированная процентная ставка

- Понятная доходность

- Защита капитала от потерь (до 1.4 млн. рублей)

- Отсутствие необходимости активно управлять позицией

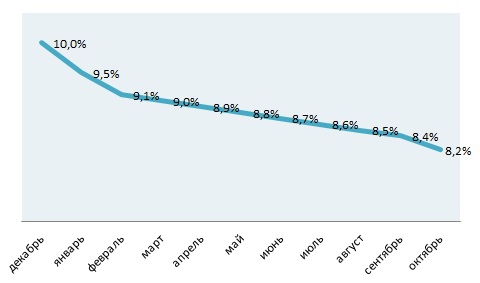

Средневзвешенная ставка по вкладам физических лиц со сроком от 1 года

Предлагаю взглянуть на альтернативный вариант депозита, простейшая арбитражная стратегия. Покупаем валюту на Московской бирже в нашем случае доллар (USDRUB TOM) и продаем фьючерс с поставкой через 3 месяца на этот же актив (

( Читать дальше )

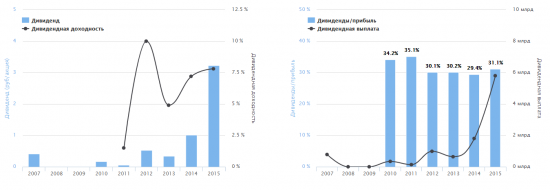

Казаньоргсинтез (KZOS) - фундаментальный анализ

- 24 октября 2016, 23:27

- |

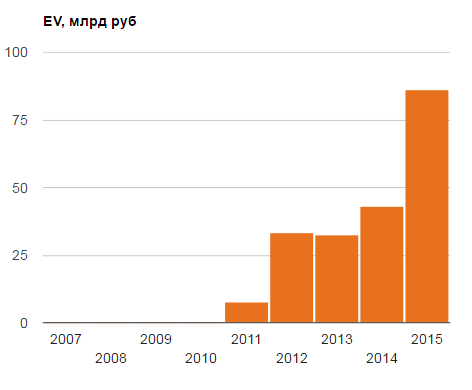

Как следствие, EV компании с 2011 года выросла в 10 раз!!!!

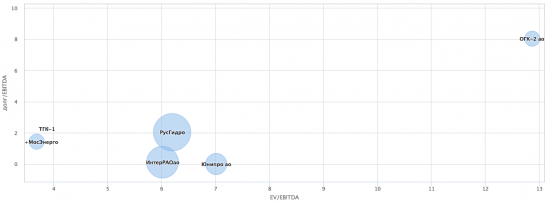

Причем даже после такого роста на нашей сравнительной карте EV/EBITDA Оргсинтез не выглядит дорогим:

( Читать дальше )

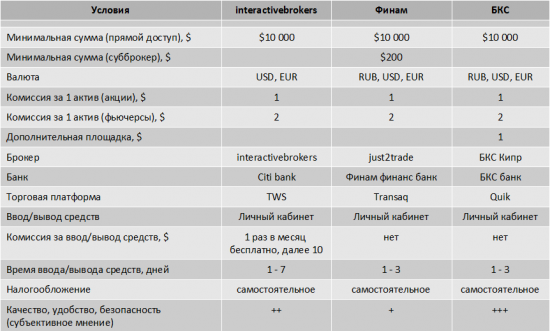

Обзор брокеров, предоставляющих прямой доступ на американский рынок, часть 1

- 24 октября 2016, 22:55

- |

Российский рынок все больше «загибается»: теряет перспективы, динамику, адекватность, все сильнее превращается в «личный кошелек» неких властных структур.

Поэтому мы решили обратить свой взор на американский рынок: акций и фьючерсов. Провели исследование брокеров, которые предоставляют доступ на американский рынок.

В списке были: interactivebrokers, Финам, БКС, Кит финанс Европа, Фридом Финанс — брокеры, предоставляющие прямой доступ на американский рынок. Кит финанс Европа — не ответили на телефон, звонили нескорлько раз. Фридом Финанс показались малокомпетентными (менеджеры).

Поэтому остались 3 брокера: interactivebrokers, Финам, БКС

По субъективной оценке БКС показался лучшим и плане удобств и в плане качества, но вопрос с безопасностью не однозначный. Interactivebrokers выглядит более предпочтительным, с точки зрения безопасности, т.к. находится под надзором SEC, FINRA, NYSE, FCA и других контрольных органов по всему миру.

Подготовил: Вадим Зверьков (ИТТ)

Готовые торговые роботы и советники: http://www.i-tt.ru/

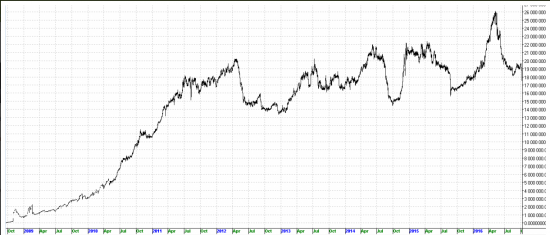

Полная статистика ПАММ счетов Альпари за 7 лет!!!

- 24 октября 2016, 12:30

- |

Приведу лишь некоторую часть и графики а полностью кому интересно могут все найти по ссылке ниже. Метод расчета всех счетов, лучшие и худшие за все время, их показатели, средства на счетах.

Общие средства в управлении:

В конце видно падение что было в пятницу 7 октября 2016:

( Читать дальше )

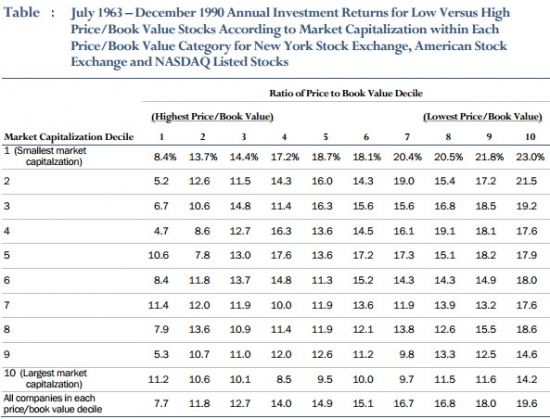

Неэффективность №3 - размер.

- 24 октября 2016, 11:19

- |

В 1992 году Исследователи Фама и Френч опубликовали работу Кросс-секционная ожидаемая доходность акций. В этом

исследовании все акции NYSE, AMEX и NASDAQ кроме финансовых компаний, ранжировались на десять групп по коэффициенту

цена к балансовой стоимости. Затем каждую из полученных десяти групп ранжировали еще на десять групп уже по

размеру рыночной капитализации. Исследование проводилось по данным с июля 1963 года по декабрь 1990 года. Результаты

всех групп по средней годовой доходности вы можете видеть в этой таблице.

Как видим, акции с меньшей капитализацией и с самым низким отношением цены к балансовой стоимости принесли лучшую

доходность. Также из таблицы мы видим что в не зависимости от размера компании дешевые акции приносили большую

отдачу нежели дорогие.

ТГК-1 фундаментальный анализ

- 24 октября 2016, 01:45

- |

Пока у нас там забиты данные по 6 компаниям… На счет ОГК-2 не уверен, что там все корректно, если кто хорошо из вас знаком с ОГК-2, зайдите на табличку с отчетами ОГК-2 и если найдете ошибку, выделите ее при помощи ctrl+Enter и дайте сообщение об ошибке — исправлю. Также, обращаю внимание, что данные по финрезам мы пока считаем за последний отчетный 2015 год, а не за последние 4 квартала, поэтому они не совсем «свежие».

По ТГК-1 у меня возникло несколько вопросов:

- а почему вообще акции когда-то в несколько раз дороже чем сейчас?

- включать ли отложенные налоговые обязательства 10 млрд руб в чистый долг компании? (я включил)

- почему выработка энергии ТГК-1 падает?

( Читать дальше )

Стоимостное инвестирование для начинающих.

- 23 октября 2016, 13:55

- |

Что же такое стоимостное инвестирование? Его смысл проще всего объяснил Уоррен Баффет. СИ — это покупка доллара стоимости по цене 50 центов. Методика всегда одна и та же. Вы определяете справедливую стоимость актива и покупаете, когда цена существенно ниже этой стоимости. Разница между стоимостью и ценой называется запасом прочности или маржей безопасности. Чем он больше, тем ниже риск и выше потенциальная доходность. Дальше начинаются различия. Например способов оценки справедливой стоимости воз и маленькая тележка. Классическое СИ от Грэма опирается на оценку по материальным активам, а Баффет и его последователи на дисконтирование денежных потоков. Многие применяют и то и другое в зависимости от ситуации.

Основателем СИ (как и вообще фундаментального анализа ценных бумаг) считается Бенджамин Грэм. Кроме него выдающимися стоимостными инвесторами являются: Уоррен Баффет, Уильям Руан, Ирвинг Кан, Чарльз Брандес, Уолтер Шлосс, Чарли Мангер, Марио Габелли, Пол Сонькин, Лоуренс Тиш, Майкл Прайс, Макс Гейне, Сет Кларман, Джон Темплтон, Майкл Ларсон, Мартин Уитмен, Джоэль Гринблатт, Шарль де Воль, Жан-Мари Эвельярд, Кристофер Браун, Питер Кондил, Мейсон Хокинс, Уитни Тилсон, Мониш Пабри, Ли Лу, Гай Спир, Том Гайнер, Майкл Бэрри и многие другие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал