Избранное трейдера Вася Пупкин

Существуют ли на рынке "неубиваемые" закономерности?

- 08 февраля 2017, 12:33

- |

- комментировать

- 1.7К | ★77

- Комментарии ( 65 )

Робот, робот, ты могуч!

- 07 февраля 2017, 19:00

- |

smart-lab.ru/blog/378280.php

1. Все мои стратегии взяты из классической трейдерской литературы. Ни одну из них я не изобрёл сам. Беда в том, что в трейдерской литературе описано много плохих стратегий, которые сливают. Хороших стратегий мало, они лежат вперемежку с мусором. В этом вся сложность. Ещё одна сложность в том, что каждую классическую стратегию я дорабатывал под себя, потому что в стандартом виде (как в учебнике), она сливала.

2. Книги, в которых подробно описаны индикаторы технического анализа, должны стать вашими настольными. Например Роберт Колби Энциклопедия технических индикаторов рынка. Вы её уже читали? Перечитайте ;)

3. Есть известное правило: соотношение стоп-лосса к тейк профиту должно быть 1 к 3. Например, вы купили акцию по 100 рублей, поставили стоп лосс на 99, а тейк профит на 103. Я спорю с этим подходом. Вероятность того, что рынок придёт к стоп-лоссу на 99, очень велика. Вероятность того, что рынок пойдёт к тейк профиту на 103 — мала. Шансы прийти на 103 в 3 раза хуже, чем шансы прийти на 99. Теперь наоборот. Давайте представим трейдера, который купил по 100, поставил тейк профит на 101, а стоп-лосс на 97. Другие трейдеры начнут его чморить, типа ты дятел

( Читать дальше )

Эльвира и Антон: покупки минфина существенно повлияют на Платежный баланс РФ

- 06 февраля 2017, 22:55

- |

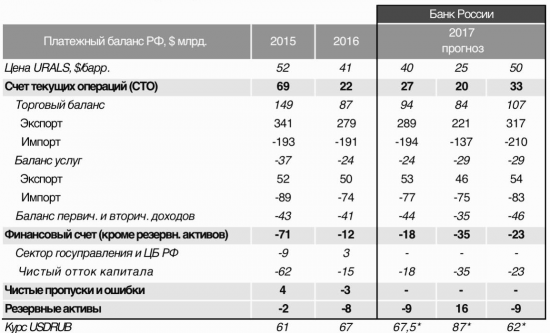

А теперь небольшой курс макры на ночь глядя. Чтоб спалось хорошо. Платежный баланс — штука интересная. Отображает, по сути, связи нашей экономики с внешним миром (экспорт, импорт, движение капитала и тп). Счёт текущих операций (сто) = финсчет + пропуски и ошибки + резервные активы. Это баланс.

Про проекту ЦБ, сальдо СТО в 2017 при нефти $50/барр составит $32 млрд., отток капитала $23 млрд, а ЗВР пополнятся на $9 млрд (возврат валютного репо банками). На этом фоне плановые fx покупки на $20 млрд как гром среди ясного неба. Понятно, что система балансируется при определённом курсе usdrub. Курс этот де факто плавающий — определяется спросом и предложением.

Так вот, покупка валюты в резервы в объеме $17-25 млрд приведет к тому, что при неизменном оттоке капитала пополнятся ЗВР. Счёт текущих операций расширится на эту же величину за счёт роста экспорта и сжатия импорта при более слабом курсе рубля. При неизменной нефти курс будет слабеть постепенно.

https://t.me/divan_analytics

Некоторые графические истории по рублю и выводы

- 06 февраля 2017, 12:23

- |

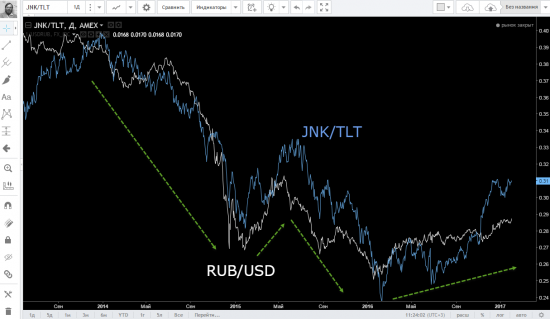

(график построен при помощи терминала Tradingview)

(JNK/TLT — это как себя чувствуют рискованные облигации США против казначейских).

(на указанном графике пара доллар-рубль перевернута кверх ногами)

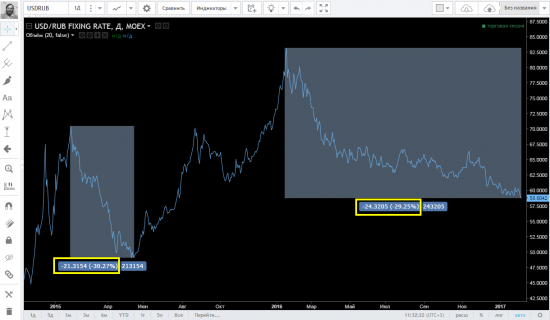

2. Укрепление рубля 2015 VS 2016:

3. Сколько рублей Россия получает с бочки нефти? НЕФТЬ*КУРСДОЛЛАРА:

( Читать дальше )

О бездельниках тупых рукожопых алкашах-финноуграх сидящих на нефтяной трубе.

- 05 февраля 2017, 10:41

- |

Вот некоторые:

Азат Туктаров, ну сидят и кнопки нажимают и на датчики смотрят, а что не так разве? или ты в роснефти трейдер?

Азат Туктаров, вот именно что вся техника для добычи и обработки производится не у нас, вообще болт на все забили, тока трубы свои

ну и т.д. и т.п. Решил выложить несколько видосов чтобы показать небольшой и очень прилизанный кусочек того как строится благополучие России. Ни в коем случае не ставлю целью поста перевоспитание кастрюлеголовых, идиотов и просто жертв ЕГЭ.

( Читать дальше )

Матлаб из Клуа

- 17 января 2017, 16:06

- |

--require "w32" -- говорят что нужна, на практике не увидел

require "luacom"

local isrun = true

function OnStop(flag)

isrun = false

end

function main()

--w32.CoInitialize(nil)

ML = luacom.CreateObject("matlab.application.single")

assert(ML)

ML.Visible = 1 -- не обязательно там все равно ничего в принципе не видно, но проще убить процесс если что

t = tos(0)

message("tos = " .. tostring(#t)) -- меньше 150 тк фильтр по "SPBFUT"

ML:PutWorkspaceData("C1", "base", t); -- отправляем в МЛ под именем С1

message("Put")

wd = ML:GetWorkspaceData('C1', 'base') -- а вот так получаем обратно

message("C1(1,1) = " .. tostring(wd[1][1]))

ML:Execute("r = TST;") -- в МЛ у меня эта функция пишет данные в файл и возвращает "1", если все гладко

r = ML:GetWorkspaceData('r', 'base') -- на прямую результат возвращает криво, так наверно удобнее

message("Execute TST = " .. tostring®)

ML:Quit()

ML = nil

--w32.CoUninitialize(nil)

message("end COM ML")

end

function tos(n) -- читает ТОС в матрицу начиная с "n"

local outcell = {}

local cnt = 0

nn = getNumberOf("all_trades")

for i = n, 150 do -- для примера хватит 150 строчек, но максимум 1500 * 5

-- приходится ограничить - у LuaVM случается грыжа при передаче в МЛ более чем 2000*5

trade = getItem("all_trades", i)

cc = trade["class_code"]

if cc == "SPBFUT" then

cnt = cnt + 1

dt = trade["datetime"]

dt = dt.hour*10000 + dt.min*100 + dt.sec

outcell[cnt] = {trade.trade_num, trade.sec_code, trade.qty, trade.price, dt}

end

end

return outcell

end

Опционы по взрослому (приращение доходности)

- 27 декабря 2016, 10:57

- |

Продолжим полемику про опционы. Нужна ли нам там математика. Из последних СЛ блогов можно сделать вывод что не нужна. Наверное, так оно и есть. Стоимость опциона равна стоимости БА плюс еще несколько иксов и игреков. У меня сложилось впечатление, что некоторые не понимают о чем эти иксы. Несмотря на то, что особенно ободряет, они справляться без использования элементарных математических моделей. А это дает уверенность в неуклонном росте ликвидности и благосостояния. Я начну еще раз с азов. Мы не станем использовать БШ, как то и без него торговали опционами, отбросим распределения и так по простому. И что бы Игорь Суздальцев не мучил себя прочтением книжек про опционы. Вы сами решите насколько это надо.

Так как на пальцах это показать сложно, я приложу файлик в экселе на который буду ссылаться. https://cloud.mail.ru/public/9Yjq/4iHvfeftA А сей час хочу определиться с терминами и понятиями, откуда ноги растут.

Откройте первый лист по названию «сигма» и постарайтесь понять первое: Все правила и расчеты по опционам не как не касаются цены БА. За основу расчетов берутся приращения, они же доходности, они же ретёрн, они же процентики которые вы видите на первой странице СЛ. Стоимость опциона равна цене БА (это одна нога), а вторая это буковки и функции. Откуда они берутся? По науке, это логарифм закрытия текущей цены, минус логарифм закрытия вчера. По правилам натурального логарифма это логарифм сегодня/вчера. Полученный результат надо перевести в проценты, что бы он получил удобоваримый вид, тем которым мы пользуемся. (Столбец С это цена, Столбец G это то самое). Если вы не слышали про натуральный логарифм, то можете, как в школе учили, от сегодня отнять вчера и разделить на сегодня (столбец М). Получится, почти, то же самое. Вот именно этим мы и торгуем. Я сделал график «Доходность». Из этого графика видно как синюю линию колбасит вокруг нулевой отметки. Здесь вполне наглядно видны места, где стоит покупать или продавать. Арбитражерам такие графики снятся по ночам. Но не все сразу.

Второе понятие, которое все любят, это волатильность, она же стандартное отклонение, она же сигма, она же дисперсия, она же мера риска. (как ее только на называли). В нашем случае это HV историческая волатильность усредненная на 5 периодов. Она не имеет ни чего общего с ATR CCI Стохастиком и даже с Болинжером Бенсом. Потому что считается не от цены БА, а от приращений (доходности) к БА. Сама цена БА рассматривается как константа. Глядя на график, весьма сложно, в уме прикинуть какая HV там получается, если вы не можете взять (в уме) логарифм одного числа, вычесть другой логарифм, перевести в проценты, возвести это в квадрат, потом извлечь квадратный корень, найти арифметическое средние 5 или 60 значений… Если вы не Владимир Твардовский, то лучше использовать калькулятор «эксель».

( Читать дальше )

Вот и я туда же, алгоритм на акциях

- 22 декабря 2016, 14:48

- |

Уговорили меня продать моего робота.

Того самого что идет на трансляции с июня прошло года — трансляция. Которую вы могли наблюдать почти в реальном времени. Полтора года не собирался, но так совпало что на фонде появилась более перспективная идея, поэтому эту систему я продам. Я продолжу сам ей пользоваться в своей торговле, но видоизменю.

Писал о данной системе я тут, тут, тут, тут, тут, тут, тут, тут, тут, тут, тут, тут,

О данном алгоритме:

1. Дата создания первой вариации – конец 2014, начало первой эксплуатации 01.2015, начало трансляции которая идет по сегодняшний день – 06.2015. Перевод под версию программы 2.0 – 05.2016.

( Читать дальше )

Нефть. Красивая игра фондов.

- 20 декабря 2016, 17:58

- |

Забудь стохастик всяк сюда входящий.

Это эпиграф если коротко, а если более развернуто, то лучше всего сказал мой друг по СЛ SPAN_method:

«забейте на «Индикаторы/сопротивления/волны/бабочки и прочее-прочее» раз и навсегда )… Обратите внимание на моменты управления большим капиталом. Поинтересуйтесь как трейдят и что трейдят большие хэджфонды… Да вы не сможете торговать как они, но вы сможете понять слабые места большого капитала. Поизучайте взаимосвязи между рынками и инструментами. Иными словами научитесь понимать глобальные тенденции… Именно они определяют что происходит внутри дня… И только тогда уже можете приступать к изучению «Индикаторы/сопротивления/волны/бабочки и прочее-прочее» т.к. эти инструменты помогут лучше подобрать точку входа. Но без понимания в каком направлении, любая ТС построенная на анализе чартов, ленты, стакана, объемов и т.д. и т.п. или ничего приносить не будет, или копейки за адский труд…»

( Читать дальше )

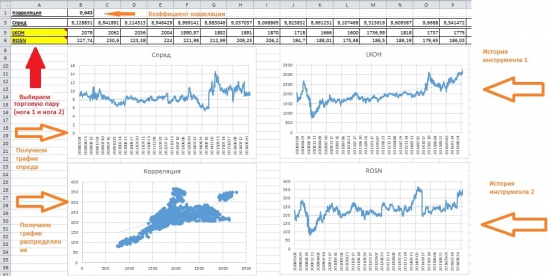

Парный трейдинг для начинающих. Файл помощник.

- 05 декабря 2016, 08:53

- |

Именно для новичков, мы подготовили простой файл эксель для расчета корреляции и визуализации спреда в парном трейдинге. В файле представлены основные акции, торгующиеся на российском рынке: Газпром, ЛУКОЙЛ, Роснефть, Сургутнефтегаз, Сбербанк, Сбербанк пр, ВТБ, ГМКНорНик, Северсталь, НЛМК, ММК. Период с января 2008 по сегодняшний день. time frame 1D

Скачать файл, абсолютно бесплатно можно здесь

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал