Избранное трейдера alx4ever

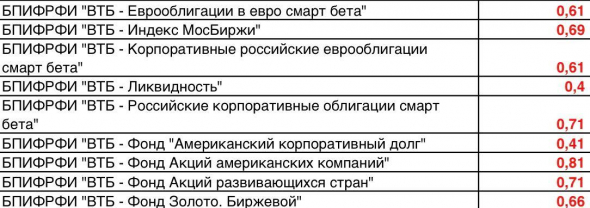

❗️ БПИФы ВТБ — самые низкие комиссии на рынке

- 09 октября 2020, 16:01

- |

Очень приятные новости! 🙂

Стоимость чистых активов биржевых фондов ВТБ Капитал Инвестиции превысила 5 млрд рублей и в связи с этим мы снижаем комиссию по ним!

🔹 максимальная комиссия по биржевым фондам ВТБ теперь не превышает 0,81 %;

🔹 самая минимальная комиссия у фонда ВТБ Ликвидность — 0,4 %;

🔹 Американский корпоративный долг — не более 0,41 %;

🔹 брокерская комиссия за сделки с БПИФ составляет 0%.

Участие в IPO и SPO

- комментировать

- ★7

- Комментарии ( 30 )

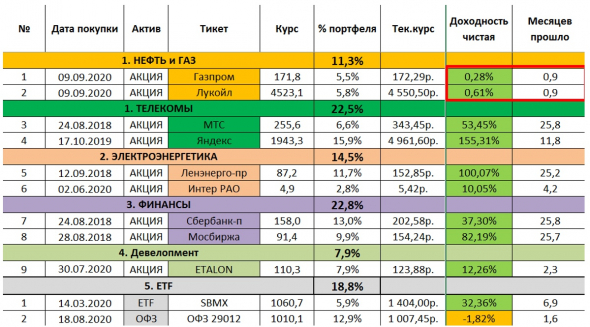

Портфель "Долгосрок", на что я делаю ставку сейчас.

- 09 октября 2020, 14:23

- |

Я решил подвести итоги 15 месяцев с момента создания портфеля, многие активы осталось продержать всего 10 месяцев до получения льготы ЛДВ, 2 года пролетели незаметно.

Да, наш рынок сильно уступает зарубежному, я с этим не спорю, по зарубежному рынку у меня есть отдельный портфель. Но и на рынке РФ есть неплохие возможности, как минимум ИИС и ЛДВ работают в том числе для иностранных активов, если сравнивать с зарубежными брокерами, то покупая иностранные акции через российских брокеров можно снизить налоги на результат в виде роста стоимость активов и не платить налоги с курсовой разницы, что в наше «волатильное» время тоже важно.

( Читать дальше )

Цены на недвижимость всегда растут. Уверены?

- 02 октября 2020, 17:22

- |

Спору нет, цены на квартиры могут расти в определенные моменты времени. Несомненно и то, что кто-то когда-то может иметь двузначные доходности от вложений в недвижимость. Но так ли уж много поводов для радости у владельцев недвижимости в России, если смотреть на ситуацию чуть шире?

Особенность мышления обычного человека – он помнит только то, что может вспомнить. А вторая его особенность, что он не понимает разницу между реальными и номинальными ценами. Правда, есть исключения. Вот, например любопытный кейс про аренду, который мне попался на форуме риелторов.

( Читать дальше )

Мой результат инвестиций в жилую недвижимость в РФ с 2011 по 2020 год (9 лет)

- 01 октября 2020, 10:06

- |

Решил подбить итоги по тем немногим вложениям в жилую недвижимость что у меня остались, рассмотрю длинный период в 9 лет.

Что за квартира?

( Читать дальше )

Все что нужно знать о стоимости недвижимости в Москве

- 30 сентября 2020, 22:09

- |

Текущую среднюю цену принял как 200 тыс р за м2 для удобства расчетов.

Накопленная рублевая инфляция с 2009 — 114%. Рост недвижимости с учетом инфляции от пика — минус 48% или 4,36% в год.

Накопленная рублевая инфляция с 2015 — 34,9%. Рост недвижимости с учетом инфляции от пика — минус 26% или 5,2% в год

Текущие цены на московскую недвижимость соответствуют уровню 2006, то есть 14 лет рублевые цены на одном и том же уровне, с 2 короткими пиками.

Далее 2 возможных варианта развития на мой взгляд.

1) Льготную ипотеку отменяют и возвращаются двузначные ставки. Тогда 2020 становиться очередным аномальным пиком.

2) Льготная ипотека еще пару лет, начинает распространяться на вторичку, вводят новые льготы, разрешают не платить НДФЛ с даты ДДУ, а не собственности. Тогда недвижимость через пару лет достигнет значений последнего пика, а это более 300 тыс за м2 при нынешних темпах инфляции.

Дивиденды российских компаний - У каких акций самые высокие дивиденды

- 18 сентября 2020, 10:28

- |

Думаю, любому в даже еще совсем зеленому и неопытному инвестору очевидна эффективность долгосрочного инвестирования в дивидендные истории.

Сравнивая Индекс ММВБ с тем же Индексом ММВБ только учитывающим полную доходность акций(доход от увеличения стоимости акций и дивиденды), мы наблюдаем почти двукратное преимущества индекса полной доходности, а значит и дивидендной стратегии. В рамках данной статьи я сделал подборку лучших российских компаний по акциям которых выплачиваются дивиденды. У каких акций самые высокие дивиденды? А у каких самые стабильные? А есть ли дивидендные аристократы? А какие акции в итоге купить? Ответы на эти и многие другие вопросы, вы найдете ниже.

Полная версия статьи тут: https://prostguide.ru/investicii/119-po-kakim-akcijam-samye-bolshie-dividendy-top-10-rossijskih-dividendnyh-akcij.html

( Читать дальше )

Бычья ловушка – не то, о чем стоит беспокоиться

- 13 сентября 2020, 01:39

- |

Представьте, что Вы тестируетесь на коронавирус. Хотя нет, так не интересно.

Представьте, что Вы проходили мед. осмотр, сдавали анализы, и у Вас один из тестов обнаружил очень редкое заболевание, которое встречается только у 1% людей, и которое смертельно по истечении нескольких месяцев. Тест в 90% случаев определяет больного, и лишь в 3% дает положительный результат здоровому. Похоже, что всё, можно бросать работу и идти во все тяжкие. Но Вы рано расслабились.

Какова реальная вероятность оказаться больным, 90%? А может, 100%-3%=97%? Давайте посмотрим.

Возьмите 1000 человек, у 1% данное заболевание. Это 10 человек. При этом тест дает результат 90% при тестировании больного. Это значит, что из этих 10 только 9 получили положительный тест. Однако тест также дает 3% ложноположительных результатов для здоровых людей, а это 990*3%=30 человек. Получается, что из 1000 человек 9+30=39 получат также положительный результат теста. При этом больных всего 10 человек. Вероятность того, что кто-то из положительно протестированных реально болеет, равна 9/39=23% (9- это те, кто реально болел и получил положительный тест, а 39 – это все те, кто в принципе получил положительный тест). Эта вероятность существенно меньше и 97%, и 90%, о которых Вы, скорее всего, сразу подумали.

( Читать дальше )

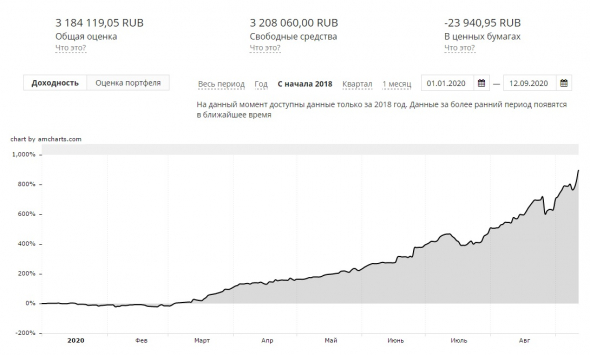

Перед ЛЧИ 2020 | Доходность 362% | Мой тильт | В чем грааль?

- 12 сентября 2020, 11:41

- |

Снова пост о моей доходности, об ошибках и предстоящих планах… Впечатлительных хейтеров просьба не беспокоиться!)) Поехали...)

Так как близится ЛЧИ решил подбить результаты не как обычно за 3 месяца, а только за 2 с хвостиком, чтобы была явная картина с чем я подошел к этому конкурсу… График доходности от Финама на текущий момент выглядит так:

Незнаю, честно говоря, как Финам считает доходность, но у меня цифры на данный момент выглядят так:

( Читать дальше )

Почему в России не будет своего Джеффа Безоса. Отвечает Газпром.

- 08 сентября 2020, 12:18

- |

Добрый день. Вчера пришлось принять участие в обсуждении акций Газпрома и газопровода Северный поток 2, в частности. Об этом и пост, на примере одной ситуации. Тем, кто знает, кто такой Алекс Фэк, смело можно закрывать пост. Интересующиеся велком.

В 2018 году из инвестиционного подразделения Сбербанка ака Сбербанк CIB. Был уволен аналитик Алекс Фэк. Та же судьба постигала руководителя Sberbank Investment Research и непосредственного руководителя Алекса, Александра Кудрина. Официальная причина увольнения — по соглашению сторон из-за нарушения им комплаенса. В действительности все несколько интереснее.

( Читать дальше )

Победил Аркадий Рачков из Москвы под псевдонимом Напористый

- 26 августа 2020, 12:15

- |

2002 год. Ещё лихие 90-е.

Начнем, как водится, с приятного. Наш конкурс вызвал необыкновенный ажиотаж. 122 человека согласились рискнуть своими $1,5 тыс., чтобы попробовать выиграть BMW. Как мы уже говорили, победил Аркадий Рачков из Москвы под псевдонимом Напористый. За три месяца конкурса он увеличил стоимость своего пакета более чем втрое — на 207%, что соответствует доходности 860% годовых. Чтобы добиться этого, Напористый заключил 942 сделки, то есть в среднем он совершал около 15 сделок в день. Как и было обещано, победитель получил автомобиль BMW.

В интервью нашему корреспонденту Напористый отметил, что активно работает на рынке с 1995 года. Чем занимался до кризиса, господин Рачков сказать отказался.Напористый заявил, что всегда с пренебрежением относился к адептам как технического, так и фундаментального анализа. Более того, он даже не читает касающихся рынка новостей — если они, конечно, не попадут случайно ему на глаза: считает, что это не нужно, а все необходимые сведения уже содержатся в динамике котировок и объемах торгов. В общем, налицо не раз описанный в американской литературе «телетайпный гений»...

https://www.kommersant.ru/doc/356925

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал