Избранное трейдера Zarina Kurengina

ОПЦИОНЫ - ДОСРОЧНОЕ ИСПОЛНЕНИЕ ПРОДАННОГО ОПЦИОНА, МОЖЕТ БЫТЬ ПОЛЕЗНО...

- 10 февраля 2020, 16:46

- |

(изначальный текст немного изменен вследствие некоторых комментариев)

Добрый день, опционщики!

Особенно те, кто не так давно в «это» вляпался.

Далее предполагается, что читатель знает, что:

0. Все опционы на Московской бирже существуют только на фьючерсы. Отсутствуют опционы на акции.

1. Все опционы на Московской бирже поставочные, т.е. при экспирации опцион «в деньгах» превращается во фьючерс. (Исключение — квартальные опционы на индекс и валюту, здесь происходит просто зачисление/списание вариационной маржи.)

2. Все опционы на Московской бирже американского типа, т.е. покупатель опциона может вытащить на экспирацию продавца этого опциона в ближайший клиринг, коих в сутки два (в 14.00 и 18.45 по московскому времени).

3. Если до экспирации фьючерса будет проведена дивидендная отсечка по акции, которая является базовым активом для этого фьючерса, то данный фьючерс уже торгуется с дисконтом к акции на величину этих дивидендов. Поэтому никаких сложностей с опционами на этот фьючерс из-за дивидендов нет. (В США распространены опционы на акции, там есть свои особенности).

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 54 )

Считаем дивидендную доходность на основе 2-х индексов.

- 08 февраля 2020, 16:23

- |

Изначально, тема подсчета дивидендной доходности индекса всплыла тут(ссылка). Исходные условия, есть два индекса: 1)ценовой индекс(ЦИ) и 2)индекс полной доходности, т.е. с учетом реинвестированных дивидендов(ИПД). Необходимо посчитать дивидендную доходность индекса. Чтобы было понятней, как и что делается, приведу простой пример этих двух индексов.

Пусть в начальный момент времени ценовой индекс(ЦИ) и индекс полной доходности(ИПД) равны 100. После этого, оба индекса растут на 20%. Потом выплачиваются дивиденды в размере 10 единиц, и пусть одна индексная единица равна 1 руб. Дивиденды учитываются в ИПД, а ЦИ остается без изменений. В конце, оба индекса растут еще на 20%. Необходимо вычислить дивидендную доходность индекса. Для начала, посчитаем конечные значения индексов и их доходности:

ЦИ = 100*1.2*1.2 = 144, доходность ЦИ = 44%

( Читать дальше )

Актуальное Interactive Brokers

- 07 февраля 2020, 18:38

- |

Основной вопрос был у многих:

#Как открыть счет в Interactive Brokers?#

Думаю, многим будет полезно.

Как открыть счет в Interactive Brokers в 2020?

сайт брокера — открыть счет

https://ndcdyn.interactivebrokers.com/Universal/servlet/OpenAccount.IBrokerGuestLogin?partnerID=U2615191&invitedBy=nadya111

Также есть группа ВК https://vk.com/ibkrrus

Пишите у кого есть вопросы и я со временем запишу новое видео

Кому полезно, поставьте лайк посту. Благодарю!

Об опционах очень просто - 2

- 07 февраля 2020, 14:20

- |

всем привет, продолжаем опционные страсти ))

Итак, зная, что такое опцион вообще в принципе, мы зададимся простым вопросом – а как на нем можно заработать?

И для начала необходимо понять его ценообразование..

И сразу стоит сказать, что цена опциона складывается из ДВУХ составляющих: (НА САМОМ ДЕЛЕ ИЗ ТРЕХ, НО ОБ ЭТОМ НИЖЕ)

1 — Временная цена опциона

Поскольку мы знаем когда опцион будет исполнен – дата экспирации, то мы знаем сколько времени «жизни» у этого опциона, и чем больше этого времени тем опцион стоит ДОРОЖЕ! Почему дороже? Все просто – чем больше у опциона времени, тем больше шансов что он принесет прибыль, а за шансы всегда надо платить )))

Поэтому это аксиома – чем БОЛЬШЕ У ОПЦИОНА ВРЕМЕНИ, ТЕМ ОН ДОРОЖЕ! Это его временная стоимость.

И соответственно с уменьшением времени жизни опциона, его временная стоимость падает! Это одна из тех особенностей за которую цепляются неучи )) крича на каждом шагу – ой, а он ведь дешевеет даже когда дорожает ))) да, временная стоимость опциона снижается ВСЕГДА! И чем дальше до экспирации тем более нелинейным является это снижение.

( Читать дальше )

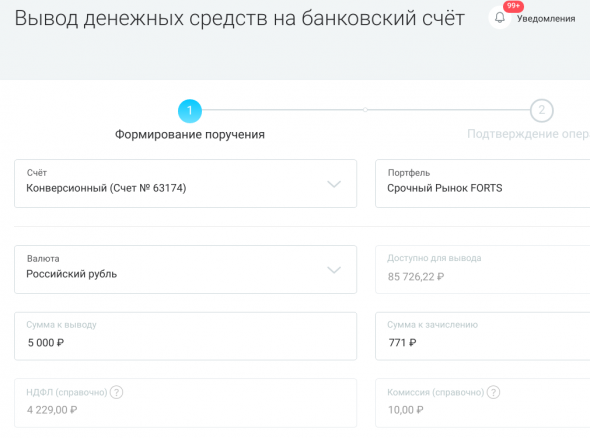

грабёж при выводе средств из Открытия

- 07 февраля 2020, 13:58

- |

Разве брокер имеет право удерживать более 13% от выводимых средств?

Я понимаю, что они хотят удержать 13% от всего положительного результата сразу, а получается что удерживают 84% от выводимых средств.

На письма не отвечают. Ни якобы персональный менеджер, ни clients@open.ru. Я им пишу, а в ответ Тишина...

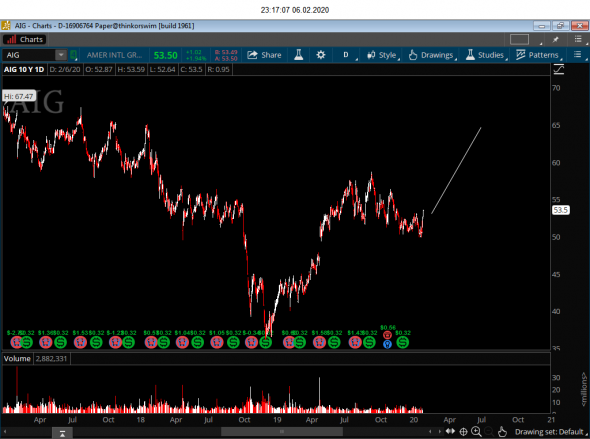

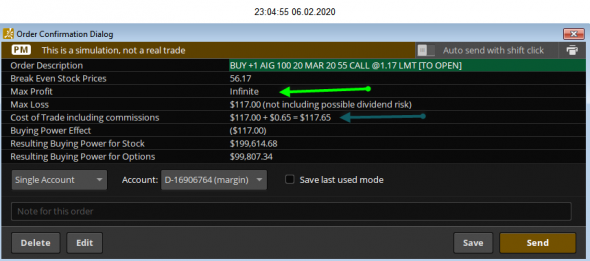

Опционы на амерские акции!!!

- 06 февраля 2020, 23:24

- |

к примеру- сванговал что идем на 65$. Решил купить опцион CALL, с мартовским исполнением.Опцион одной ноги, если я его правильно обозначил. Всем известный терминал тос — грит. Что за все операцию, я смогу потерять вот столько денег — 117.65$ (премия и комисс)

( Читать дальше )

Хорошая музыка,настроение держит в тонусе.Помогает читать чистый график, без всяких новостей и индикаторов, только объемы.

- 06 февраля 2020, 22:12

- |

Об опционах очень просто

- 06 февраля 2020, 21:31

- |

внизу график

Представьте себе, что вы собрались купить в скором будущем, какое либо украшение для себя или любимого человека…

Но золото все время скачет в цене, и чтобы обезопасить свою покупку, вы договариваетесь с магазином о том, что определенное время, допустим через полгода, вы купите определенное украшение по определенной цене! Не дороже! И платите магазину за эту услугу небольшую сумму в виде залога…

Что произошло? Вы заключили опционный договор

Магазин ОБЯЗАЛСЯ продать вам это украшение по цене указанной в договоре и в определенную дату.

А вы в свою очередь получили ПРАВО купить в магазине это украшение по этой цене через полгода…

Вот и вся суть…

Далее проходит полгода…

Вы приходите в магазин и видите что золото сильно подорожало, и ваше украшение стоит уже дороже, вы показываете договор и покупаете это украшение по той цене, которая была вами зарезервирована полгода назад.

( Читать дальше )

Вопрос по опционам!!!!!!!

- 04 февраля 2020, 23:35

- |

Например. Мы купили один call на индекс RTS со страйком 152 500 (вне денег). Цена на фьючерс на RTS была в районе 151 500. Фьючерс тут же начал расти. Буквально через 15 минут я продал call с тем же страйком по более высокой цене. Не помню сколько, но ниже страйка. Допустим 152 000. В квике у меня прибыль по вариоционке отмечается + 190 рублей. То есть я заработал на опционе прибыль по вариационной марже. Будет ли с меня списана какая то дополнительная премия?

Я не совсем понял, я купил опцион вне денег и закрыл позицию вне денег и заработал. Я так думал цена на опцион обязательно должна уйти выше страйка, чтоб я заработал?

Тогда что было бы если цена превысила страйк и я дождался экспирации. С меня бы списалась премия?

Кстати по премии не совсем понятно. Вот я купил опцион в стакане за 1 730. Го чуть выше. Сколько с меня спишут в виде премии на 1 call опцион.

Извеняюсь, возможно вопросы глупые, но только учусь.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал