Избранное трейдера Сергей

Трамп: продавайте акции, грядет обвал.

- 03 августа 2016, 20:44

- |

По его словам, рынок превратился в «пузырь» и неизбежно лопнет. По словам Трампа, во всем виноваты сверхнизкие ставки и печатный станок, благодаря которым спекулянты толкают котировки акций вверх, но с реальным положением дел это не имеет никакой связи.

На самом деле Трамп прав, и с ним не спорит даже Федеральная резервная система, которая и является главным виновником возникновения этого «пузыря». В ежегодном докладе Конгрессу США регулятор признал: стоимость бумаг слишком завышена, и есть риск коррекции.

Достаточно взглянуть на коэффициенты, которыми обычно пользуются аналитики. Сейчас рыночная стоимость входящих в индекс S&P 500 компаний примерно в 25 раз превышает их среднюю прибыль за 10 лет и в два с лишним раза превышает их годовую выручку, чего не наблюдалось ни разу за всю историю биржевой торговли США.

( Читать дальше )

- комментировать

- 28 | ★9

- Комментарии ( 0 )

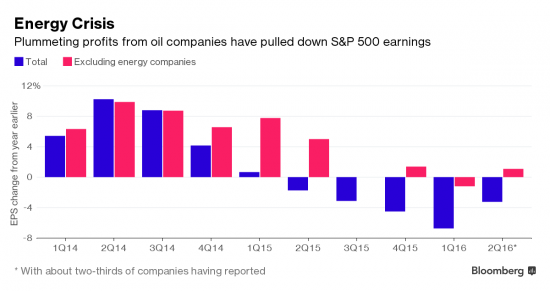

Глобальные корпоративные прибыли сокращаются пятый квартал подряд

- 02 августа 2016, 19:41

- |

В США корпоративные прибыли в этом квартале сократятся на 3.3% от того же квартала год назад (данные предварительные, на основании поступившей отчетности за квартал от двух третей компаний из списка S&P 500). В Азии и Европе сокращение еще более сильное, Азия — 19%, Европа — 14%. Впервые с 2010 года операционная маржинальность компаний S&P 500 будет менее 12%.

( Читать дальше )

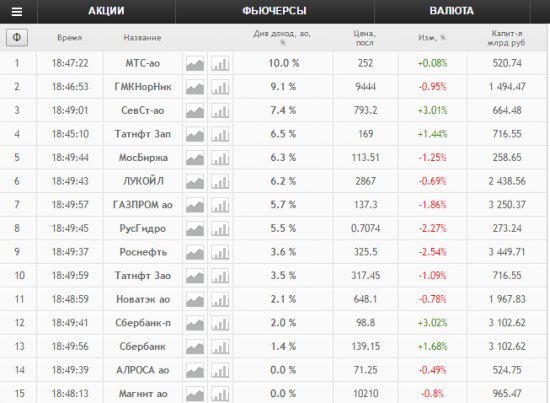

Самые лучшие котировки с Московской Биржи на смартлабе с 1 августа!

- 01 августа 2016, 00:41

- |

котировки можно вызвать командой Q в консоли.

Итак, с 1 августа 2016 вступил в силу мой договор с Московской Биржей, и теперь мне придется ежемесячно платить монополии за её популяризацию среди российских частных инвесторов:)

что мы сделали?

- котировки разных рынков Мосбиржи

- возможность сортировать котировки акций по любым параметрам

- возможность фильтровать котировки по: объему торгов, капитализации, сектору

http://smart-lab.ru/q/shares_fundamental/

Чтобы заполнять данные быстрее, нужен менеджер баз данных, на него денег пока нет.

Фундаментальная таблица например Газпрома выглядит так:

http://smart-lab.ru/q/GAZP/f/y/

На любой показатель можно ткнуть и посмотреть его в динамике:

http://smart-lab.ru/q/GAZP/f/y/MSFO/div_yield/

А можно нажать на значок, и построить таблицу всех компаний, отсортированную по любому фундаментальному показателю:

http://smart-lab.ru/q/shares_fundamental/MSFO/div_yield/

Я бы добавлял фундаментал компаний побыстрее, но к сожалению мне еще надо:

- перечитывать свою книгу в 4й раз, чтобы исправлять ошибки за редактором (писец ваще)

- готовить конференцию смартлаба 24 сентября=)

- вникать в обсуждение моего суда на смартлабе и фейсбуке)))

- ну и постоянно следить за ремонтом квартиры, который к счастью уже вот-вот закончится

Там ещё работы очень много, сделаем еще лучше.

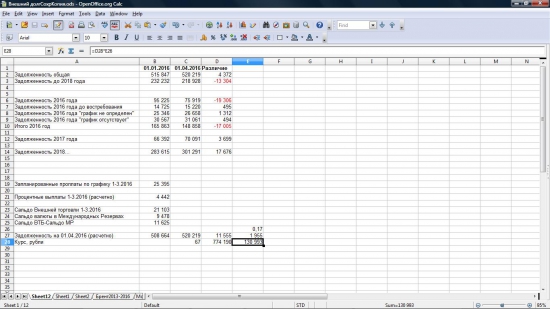

Реформы конечно же нужны. Начнем с первой-кончайте врать!

- 31 июля 2016, 05:41

- |

"В Минфине назвали нынешнее состояние экономики России «центром шторма»"

"ЦБ сообщил о критической неустойчивости внешнего долга России"

__________________

Для того чтобы было нагляднее составил табличку в которой занес данные из двух графиков погашения внешнего долга, данные ФТС по внешнеторговому балансу со странами дальнего зарубежья и Международных резервов ЦБ за период с 1 января по 1 апреля.

Как видно из таблицы, в первом квартале все платежи по внешнему долгу, включая проценты, были перенесены на дальние сроки: 3,7 млрд на 2017 год и 17,67 на 2018 год или позже. То есть, выплаты составили ноль долларов и ноль центов. Сколько потом нужно будет заплатить из будущих доходов, можно только догадываться.

Для чего же это было сделано? Для того, чтобы наполнить на 9,48 млрд Международные резервы? А куда делись 11,63 млрд валютной выручки которую разрешили экспортерам не ввозить в страну?

( Читать дальше )

Дэвид Стокман предупреждает: “2008 год – это просто подготовка к тому, что придет после”

- 29 июля 2016, 22:46

- |

Отрывок из новой книги Дэвида Стокмана «Trumped! A Nation On The Brink Of Ruin… And How To Bring It Back», которая вскоре выйдет в свет.

Фактически, Америка проводит на уровне страны сделку LBO (финансируемый выкуп) с тех пор, когда офис занял Рональд Рейган. Так случилось в результате политического консенсуса Вашингтона и Wall Street, который включал в себя перманентное дефицитное финансирование бюджета, “струйку” стимулов от растущего рынка акций и масштабные заимствования частных бизнесов и домохозяйств.

Таким образом, экономика США теперь застряла, поскольку страна закредитовала сама себя сверх меры за последних 30 лет. Подавляющее большинство американцев уже не живет в мечте, потому что спекулянты с Wall Street и политики из Вашингтона завели их в мир фантазий, созданный кредитной накачкой, который подошел к своему концу.

На самом деле, эта деформация заняла долгое время — почти полвека. А именно: как только Федрезерв скинул оковы Бреттон-Вудских соглашений и прекратил обмен долларов на золото по глупому распоряжению Никсона в августе 1971 года, финансовая история начала развиваться в новом направлении.

( Читать дальше )

Обобщение по итогам заседания ФРС

- 27 июля 2016, 21:41

- |

Федеральная резервная система США в среду повысила оценку ситуации в экономике, заявив, что краткосрочные риски для перспектив уменьшились. Руководители центрального банка оставили дверь открытой для повышения ставок позднее в этом году, возможно, уже в сентябре.

Девять из десяти членов Комитета по операциям на открытом рынке ФРС США проголосовали за сохранение диапазона ключевой процентной ставки без изменений, на уровне 0,25%-0,5%, но более оптимистично оценили ситуацию на рынке труда и в других секторах экономики.

Рынок труда «укрепился», сообщили в ФРС по итогам двухдневного заседания в среду. Шесть недель назад центральный банк сообщил, что темпы роста числа рабочих мест «замедлились». Темпы роста занятости в июне восстановились до 287 000 новых рабочих мест с 11 000 в мае. Более того, руководители ФРС сочли, что расходы домохозяйств «растут сильными темпами», а экономическая активность увеличивается «умеренными темпами». В июне ФРС говорила об укреплении расходов домохозяйств и вероятном ускорении экономической активности.

( Читать дальше )

ФРС намекнул

- 27 июля 2016, 21:04

- |

ФРС представила более оптимистичную оценку условий на рынке труда, экономики

ФРС: Краткосрочные экономические риски снизились

ФРС: Экономическая активность растет «умеренными» темпами

ФРС: Можем повысить ставки позже в этом году, возможно, уже в сентябре

ФРС: Рынок жилья укрепился, рост занятости в июне был «сильным

ФРС: Инфляционные ожидания на основе опросов „почти не изменились“

ФРС: Расходы домохозяйств демонстрировали „сильный рост“

ФРС: Ожидается рост инфляции до 2% в среднесрочной перспективе по мере ослабления временных эффектов

Президент ФРС-Канзас-Сити Джордж не согласилась с решением остальных членов Комитета по операциям на открытом рынке

Джордж предпочла бы повысить диапазон для процентных ставок до 0,50%-0,75%

ФРС по-прежнему ожидает, что повышение процентных ставок будет „лишь постепенным“

Вам 30. Не поздно ли думать о пенсии?

- 26 июля 2016, 22:50

- |

Большинство людей в 30 лет не думают, как будут жить на пенсии. Ведь на пенсию они выйдут еще только через 30 лет… ой… а возможно через 35 лет (пенсионный возраст то повышают).

Поскольку пенсионеры (бабушки и дедушки) обычно ничего не просят и довольствуются малым, бытует мнение, что в старости человеку мало надо (каша, хлеб и телевизор). Но это не так! В старости потребности человека не только не снижаются, а увеличиваются, просто ваши родственники стесняются вам говорить о них и не хотят обременять. Тело дряхлеет, а душа и ум — нет.

А денег в старости нужно больше, чем в молодости:

- чтобы хорошо себя чувствовать, нужно дорогостоящее лечение (хрусталик глаза заменить чтобы видеть, сустав заменить чтобы ходить, зубки вставить чтобы кушать..) и реабилитация (тренер по фитнесу для позвоночника, поездки на источники для дыхания и сердца..);

- чтобы сохранять человеческое достоинство нужны деньги на приличную одежду (не обноски), походы в театр, концерты, подарки детям и внукам;

- чтобы не унывать, нужны деньги на хобби, интересное занятие, собаку, кошку, дачу, путешествия (хоть изредка);

- еще нужно есть, оплачивать ЖКХ, интернет, телефон, транспорт.

( Читать дальше )

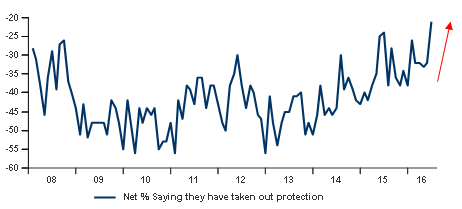

Инвесторы уходят в кэш; качество кредитов худшее с 2009 года

- 21 июля 2016, 17:40

- |

1) Капиталы массово выходят в кеш. Согласно исследованию Bank of America Merrill Lynch Fund Manager Survey доля совокупного глобального портфолио, находящегося в кэше, достигла 5.8%, это максимальный уровень с ноября 2001, т.е. выше даже первой волны суперкризиса.

Очевидно, что это говорит как о распространении ужаса перед ЛЮБЫМИ инвестициями, так и о том, что глобальный печатный станок обрушил ставки доходности по долговым инструментам на уровни ниже приемлемого с точки зрения рисков. Вот и предпочитают сидеть на матрасах набитых кешом, чем давать сланцевым аферистам или пирамидам ГКО США.

2) Рейт корпоративных дефолтов, отслеживаемый S&P, достиг в июне 4.3% — это максимальный уровень с первой волны суперкризиса. Рейтинг Fitch Fundamentals Index, оценивающий «качество кредитов» (интегральный показатель, оценивающий уровень дефолтов, динамику продаж, стоимость CDS и т.д.), упал на худший уровень с третьего квартала 2009.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал