Избранное трейдера Сергей

Как лопнул ипотечный пузырь в США 2007 – 2008 г. по материалам книги Рея Далио, часть №2. История повторяется?

- 10 мая 2023, 18:17

- |

С первой частью можно ознакомиться по ссылке — ссылка.

Октябрь 2008 года

Экономическая активность продолжала ухудшаться.

В первую неделю октября промышленный индекс PMI ушёл ниже 40 пунктов, объём промышленных заказов снизился на 4%, а число рабочих мест было сокращено на 159 тысяч, что стало худшим месяцем за 5 лет в США.

Рынок акций с 1 по 10 октября снизился на 22%.

Сырьевые товары также отреагировали значительным снижением.

Например, нефть марки Brent снизилась со 100$ до 65$.

( Читать дальше )

- комментировать

- 3.7К | ★14

- Комментарии ( 6 )

Госдолг США оплатят будущие поколения американцев. Но есть нюанс

- 05 мая 2023, 12:23

- |

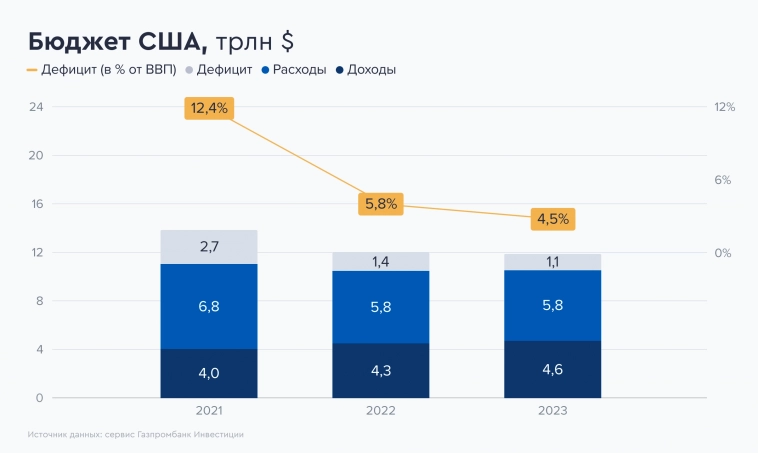

Лимит госдолга в США могут поднять до $32,9 трлн, но обслуживать его становится все дороже.

💰 Что такое потолок долга

Потолок долга — это устанавливаемая Конгрессом США максимальная сумма, которую американское правительство может занимать для выполнения своих обязательств.

С 1960 года лимит долга повышался 78 раз. Последний раз это произошло в декабре 2021 года, когда он был повышен на $2,5 трлн — до максимального уровня в $31,4 трлн.

💸 Зачем повышать потолок

Сумма в $31,4 трлн была выбрана властями США еще в январе 2023 года, поэтому требуется новое увеличение потолка. Если лимит долга не будет повышен, это приведет к дефолту США по своим обязательствам: люди потеряют работу, вырастет стоимость заимствований, случится падение на долговом и фондовых рынках, что поставит под угрозу пенсионные сбережения американцев.

🐘 Что предлагают республиканцы

Принятый палатой представителей законопроект повышает потолок долга при условии замораживания расходов на уровне 2022 года на предстоящее десятилетие, что предполагает их сокращение на 14%. Он предусматривает отмену некоторых программ в области здравоохранения, климата, налогообложения и оплаты студенческих кредитов. Против закона выступает контролирующая Сенат демократическая партия США.

( Читать дальше )

Пока я тут ковыряюсь в чертогах отчета Whoosh за 22 год, самокаты решили запретить

- 03 мая 2023, 23:38

- |

А че, прикольно. Был бизнес и не стало бизнеса.

Легким росчерком пера законотворца.

Как думаете, могут ограничить?

Как думаете, следует ограничить?

Рынок стремительно начали выкупать, что произошло? 🤡

- 03 мая 2023, 18:41

- |

Кстати, о них вниз 👇

ЛУКОЙЛ отчитался об убытках в 1 квартале по РСБУ

👉 Выручка -36,9%

👉 Операционная прибыль -28%

👉 Чистая прибыль -21,8%

При этом производственные результаты Лукойла в 2022 году значительно улучшились

• Добыча нефти и конденсата +7.1% г/г

• Добыча газа +7.6% г/г

• Переработка нефти +11% г/г

• Коэффициент восполнения добычи приростом запасов — 144%

Т.е. по факту ключевое влияние на результат оказало снижение цен на нефть по сравнению с прошлым годом 🤷♂️

💪 при этом если не брать снижение цен на нефть, результат очень достойный, а впереди еще и дивиденды, которые безусловно поддержат акции 🚀 но исходя из техники — в боковике тк помимо канала, недельная EMA сверху начинает поджимать

*не является ИИР

Продолжение ⬇️

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

👑 Формула Селигдара

- 02 мая 2023, 21:16

- |

На Московской бирже, помимо привычных всем Полюса и Полиметалла, торгуется еще один менее известный, но крайне интересный золотодобытчик — Селигдар.

❓ Что из себя представляет компания?

Если кратко описать Селигдар, то получится следующая формула: золото + олово + перспективы роста производства.

📌 Бизнес состоит из 2 дивизионов: золотого и оловянного. По итогам 2022 года, 77% выручки компании принесло производство золота и 17% производство олова (а также немного меди и вольфрама). Остаток — это прочая выручка, включающая в себя услуги по добычи руды и производство серебра. Золотой сегмент в моменте крупнее и маржинальнее оловянного. Рентабельность по EBITDA первого составила 36%, второго 23%.

📌 На 2023 год запасы золота у Селигдара составляют 272 тонны, а запасы олова 405 тыс. тонн. Компания входит в топ-5 по запасам олова в мире и топ-5 по запасам золота в России.

🔥 Главное отличие Селигдара от большинства коллег по сектору в том, что это растущая компания, а не дойная корова. Производство золота выросло с 6,56 тонн в 2019 году до 7,55 тонн в 2022 году, а олова с 2,26 тыс. тонн до 2,9 тыс. тонн. Производство вольфрама за последний год прибавило 72%, а меди увеличилось в 2,5 раза благодаря проведенным модернизациям на производстве.

( Читать дальше )

Инфляция в еврозоне в апреле выросла до 7%

- 02 мая 2023, 19:44

- |

Подробнее — в материале «Ъ».

Плюс акциям VK. К 30 июня Тиндер уйдёт из России.

- 02 мая 2023, 14:36

- |

«Наши бренды предпринимают шаги для ограничения доступа к своим услугам в России и завершат свой уход с российского рынка к 30 июня»

ria.ru/20230502/tinder-1869137884.html

АФК «Система» стала владельцем Группы компаний Natura Siberica

- 02 мая 2023, 10:02

- |

Всем привет!

Инвестиционный портфель АФК «Система» пополнился еще одним качественным активом – Группой компанией Natura Siberica.

По словам президента АФК «Система» Тагира Ситдекова, Natura Siberica – это компания с узнаваемым брендом и многолетней историей, демонстрирующая сильные финансовые и операционные показатели: «Natura Siberica обладает большим потенциалом дальнейшего роста бизнеса за счет расширения производства и продуктовой линейки, оптимизации бизнес-процессов и развития R&D, а также консолидации российского косметического рынка. Мы уверены, что инвестиции АФК «Система» и наша экспертиза по построению лидеров в сфере ритейла ускорят рост Natura Siberica и помогут ей занять лидирующие позиции на косметическом рынке России».

Группа компаний Natura Siberica – ведущий российский производитель сертифицированной органической косметики.

Группа компаний Natura Siberica продает продукцию под брендами Natura Siberica, Organic Shop, Organic People, Organic Kitchen, Planeta Organica, «Рецепты бабушки Агафьи».

( Читать дальше )

10 российских компаний, которые будут платить дивиденды в мае и июне 2023 года

- 02 мая 2023, 09:01

- |

Продолжается дивидендный сезон на российском фондовом рынке. Ближайшие два месяца будут самыми интересными в плане выплат дивидендов.

Ниже перечислю топ-10 российских компании, которые выплатят дивиденды своим акционерам. Стоимость акций указана на момент завершения торгов 28 апреля.

1. Банк «Санкт-Петербург»

Величина дивиденда — 21,16 ₽ на акцию

Стоимость акции — 176,54 ₽

Доходность — 11,99%

Последний день покупки — 5 мая

2. Центр международной торговли (ЦМТ)

Величина дивиденда — 0,562249 ₽ на акцию

Стоимость акции обыкновенной — 11,6 ₽

Стоимость акции привилегированной — 9,3 ₽

Доходность акции обыкновенной — 4,82%

Доходность акции привилегированной — 6,05%

Последний день покупки — 5 мая

3. СБЕР

Величина дивиденда — 25 ₽ на акцию

Стоимость акции обыкновенной — 240,38 ₽

Стоимость акции привилегированной — 239,39 ₽

Доходность акции обыкновенной — 10,4%

Доходность акции привилегированной — 10,44%

Последний день покупки — 8 мая

4. Мосбиржа*

Величина дивиденда — 4,84 ₽ на акцию

Стоимость акции — 110,04 ₽

( Читать дальше )

1,9 трлн прибыли банковскому сектору в 2023 году🔥Акции и инвестиции

- 27 апреля 2023, 18:53

- |

📈Газпром +2.6% В лидерах роста без явных новостей, сразу пошли слухи о возможном дивиденде. Газпром уже не первый раз резко вырастает, а затем возвращается в исходное положение. Фактически, с февраля 2023 года акции растут вместе с индексом IMOEX и на данный момент немного отстают😉

📈ВТБ +6.1% Группа ВТБ, с учетом уже присоединившихся к ней банков «ФК Открытие» и крымского РНКБ, заработала за январь-март 146,7 млрд руб. чистой прибыли по МСФО💪

📈Сбербанк +1.8% Сегодня хороший день для всего банковского сектора. ЦБ ожидает, что Банковский сектор в 2023 году заработает 1,9 трлн рублей прибыли или даже более....🤑

📈Татнефть +1.4% СД Татнефти рекомендовал дивиденды за iv кв. в размере 27,71 руб. на акцию🤑

📈Фосагро +0.5% Россия обогнала США и Индию по объемам производства минеральных удобрений и стала второй после Китая по этому показателю. Российские производители удобрений к 2027 году могут увеличить инвестиции до 2 трлн руб и увеличить производство на 30%💪

📉Яндекс -0.2% Яндекс опубликовал неплохую отчётность, но инвесторы не впечатлены. Акции начали снижаться после того, как показали новый максимум🤔

📉Fix Price -1.9% Акции падают после публикации отчётности, компания снизила сопоставимые продажи (LFL) в первом квартале 2023 года на 5,1% в годовом выражении из-за эффекта высокой базы прошлого года, а также сохраняющегося осторожного потребительского поведения😔

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал