Избранное трейдера Сергей

Крупнейший в мире поставщик военной техники Lockheed Martin Corporation отчитался о финансовых результатах за 2018 год

- 26 февраля 2019, 21:00

- |

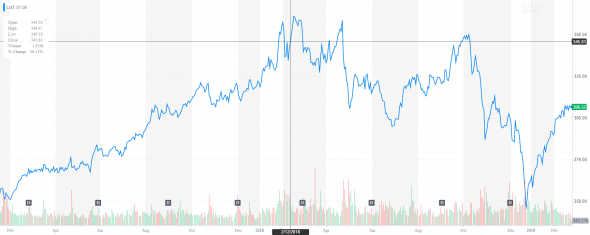

Lockheed Martin Corporation (NYSE:LMT) ведет бизнес в сфере оборонной промышленности, активно разрабатывает и выпускает продукцию, относящуюся к ракетно-космической сфере, авиастроению, электронике, телекоммуникациям. Корпорация считается одним из наиболее крупных подрядчиков американского правительства. Lockheed Martin Corporation является крупнейшим поставщиком Министерство обороны США. Также корпорация реализует своею продукцию иностранным заказчикам. Корпорация является одним из самых крупных в мире производителей в сфере ВПК. Corporation. Акции Lockheed Martin Corporation можно купить и продать на Нью-Йоркской фондовой бирже. Акции эмитента включены в расчетную базу биржевых индексов S&P 500, DJ US, NYSE Composite, S&P 500 Industrials, NYSE TOP US 100, S&P Composite 1500 Industrials.Lockheed Martin Corporation представлена в разных странах мира. К наиболее известным дочерним компаниям Lockheed Martin Corporation относятся: Lockheed Martin Australia, Lockheed Martin Canada, а также Lockheed Martin United Kingdom. Эти организации представляют интересы американской корпорации и занимаются научными проектами. Помимо дочерних компаний у Lockheed Martin Corporation есть и структурные подразделения. Подразделение американской корпорации Aeronautics специализируется на разработке, выпуске, модернизации и ремонте военных и военных самолетов. Space Systems специализируется на разработке и выпуске ракетно-космической техники и спутников. Mission Systems and Training занимается разработкой и выпуском автоматизированных систем. Подразделение Rotary and Mission Systems выпускают вертолеты Sikorsky разных типов и назначения. Missiles and Fire Control разрабатывает и выпускает системы ПВО и ПРО, системы тактического ракетного вооружения и систем управления стрельбой. Information Systems & Global Solutions специализируется на предоставлении информационных услуг, обеспечения кибербезопасности, разработке и внедрению ПО. Большое количество направлений деятельности позволяет американской корпорации Lockheed Martin Corporation занимать лидирующее положение в сфере ВПК. Выручка Lockheed Martin Corporation в IV квартале 2018 года поднялась на 4,20% и составила $14,41 млрд. При этом Lockheed Martin показал выручку в сегменте авиационный бизнес Aeronautics. Выручка увеличились на 4% до $5,88 млрд. Выручка подразделения по производству ракет и оружия Missiles and Fire Control подросла на 22% до $2,43 млрд. Доходы аэрокосмического подразделения выросли на 2% до $2,49 млрд. Выручка подразделения Rotary and Mission Systems снизилась на 4% до $3,61 млрд из-за падения спроса на вертолеты Sikorsky. Портфель заказов Lockheed Martin Corporation в 2018 году вырос на 23,7% и составил $130,5 млрд. Себестоимость продукции в отчетном периоде увеличилась на 2,7% до $12,469 млрд. Операционная прибыль составила $1,851 млрд. Чистая прибыль в отчетном периоде составила $1,253 млрд или $4,39 на акцию по сравнению с убытком в размере $744 млн или $2,60 на акцию годом ранее. Денежный поток от операционной деятельности в 2018 году составил $3,14 млрд. Кроме того, в 2018 году компания выкупила акции на сумму $1,5 млрд по сравнению с $2 млрд за аналогичный период прошлого года. В 2018 году были выплачены дивиденды на сумму $2,3 млрд. Дивиденды на акцию в 2018 году составили $8,8. Крупнейшими акционерами Lockheed Martin Corporation являются инвестиционные фонды SSgA Funds Management Inc., Capital Research & Management Co., The Vanguard Group Inc., BlackRock Fund Advisors, Capital Research & Management Co, Wellington Management Co. LLP, Capital Research & Management Co. Среди акционеров значатся американские банки Wells Fargo и Morgan Stanley. Развитие современной авиации и выпуск новых истребителей пятого поколения может привести к росту спроса на продукцию Lockheed Martin Corporation. Повышение спроса на военную технику приводит к тому, что котировки бумаг американского эмитента идут вверх. Цена акций Lockheed Martin Corporation зависят и от того, какой бюджет выделяется министерству обороны и другим военным организациям США на покупку и модернизацию техники. 2018 год для компании Lockheed Martin Corporation оказался одним из самых успешных в истории. Рост операционных показателей Lockheed Martin Corporation продолжится в 2019 году благодаря увеличивающемуся портфелю заказов из США и всего остального мира. Сейчас капитализация компании составляет $86 млрд, стоимость акций находится на уровне $306.

- комментировать

- ★2

- Комментарии ( 1 )

Выступление Пауэлла вышло в 17:45. Основные моменты

- 26 февраля 2019, 18:11

- |

* Несмотря на то, что экономика сильна, ФРС заметила в последние месяцы некоторые противоречивые сигналы

* Некоторые экономические данные стали слабее, рост ВВП 2019 будет слабее 2018, но все еще крепок

* Шатдаун правительства окажет слабый эффект на экономику

* Есть признаки более сильного роста зарплат, инфляция будет около 2%

* ФРС оценивает надлежащий тайминг и подход, чтобы остановить сокращение баланса

===============================================

Ответы на вопросы:

* Разумная начальная точка для баланса ФРС = $1 трлн + буффер (сейчас его размер $4 трлн)

* Спрос на резервы не вернется к докризисному уровню

* Рост зарплат пока не проблема для инфляции

Трамп призывает страны ОПЕК расслабиться и научиться получать удовольствие от более низких цен

- 26 февраля 2019, 09:54

- |

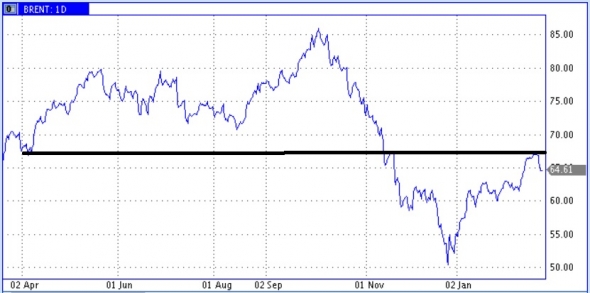

Активный рост цен нефти дал за пару месяцев прибавку около 35%. Так, по нефти Брент цены за эти два месяца выросли с 50 почти до 68 долларов за баррель. Происходивший рост вывел их к значимым уровням сопротивления. Как и ожидалось, цены нефти после достижения в своем росте половины снижения октября-декабря прошлого года, «споткнулись» и отразились вниз. В понедельник 25 февраля дневные потери цен нефти превышали 3%. Так, по нефти Брент от максимумов пятницы откат составил около 3 долларов за баррель. Непосредственной причиной столь резкого снижения цены стало эмоциональное высказывание Трампа в Твиттере: «Цены на нефть становятся слишком высокими. Страны ОПЕК, пожалуйста, расслабьтесь и отнеситесь с понимаем. Мы не может себе позволить роста цен».

В прошедшие два месяца цены росли на фоне введенных ограничений США на поставки нефти из Венесуэлы, где скапливается нереализованная нефть, а также ожидания ужесточения санкций в отношении Ирана. Но главной причиной происходившего роста цен нефти было сокращение добычи со стороны стран ОПЕК+, которые в конце прошлого года договорились снизить добычу на 1,2 Мб/д. Особенно старалась Саудовская Аравия, по оценкам снизившая в феврале добычу до уровней ниже 10 Мб/д. Именно ей в первую очередь адресовал свое вчерашнее послание президент США. Пока это лишь словесное напоминание, но у США по отношению к Саудовской Аравии есть множество рычагов прямого воздействия.

( Читать дальше )

Как и обещал расчеты по ипотеки. Для вас.

- 25 февраля 2019, 14:16

- |

Выгодно ли молодой семье воспользоваться госпрограммой, когда при рождении 2 ребёнка снижают ставку до 6% на 3 года?

Сейчас ставки в стране подпрыгнули и при «использовании этой программы» идёт как бы реструктуризации кредита, на первые 3 года норм, а потом на 4-й ставку предлагают 10,9%, т.е. на 1,4% выше, чем сейчас. Выгодна ли эта программа при таких условиях?

1. Нужно посчитать, может на 3.5% за 3 года больше получится экономии, чем за оставшееся время переплаты при 1.4% (тело кредита же будет через 3 года гораздо меньше).

2. Актуален вопрос выше, если в ближайшие 3 года планируете много досрочно гасить.

3. Через 3 года никто не помешает ещё одно рефинансирование сделать.

4. И высока вероятность, что через 3 года ставки могут быть опять низки (по нынешним меркам).

Расчеты.

( Читать дальше )

ЗАТИШЬЕ перед БУРЕЙ

- 24 февраля 2019, 22:25

- |

Продолжается спад в производственном секторе во всех крупнейших экономиках мира. И если в США еще не всё так печально (Manufacturing PMI 53.7), то в Японии и Еврозоне просто рецессионные показатели (см. график ниже). И судя по графику очевидно, что это не разовое и не случайное явление, а устойчивая тенденция, которая наблюдается с начала 2018 года. До конца непонятно даже, что может переломить данную тенденцию.

Предположим, что ЕЦБ запустит программу TLTRO. Появятся дешевые долгосрочные кредиты для предприятий. Но разве проблема в дороговизне и недоступности кредита в Еврозоне? Нет! Проблем с ликвидностью нет, ставки и так находятся около ноля уже несколько лет. Т.е. причина не в этом. Есть проблема с применением капитала. Банально нет точек роста в экономике, соответственно и нет смысла куда-то вкладывать деньги и уж тем более брать кредиты на эти цели. Напомню, когда экономика еврозоны активно росла до 2008 года, то и кредиты пользовались хорошим спросом, несмотря на то, что ставка ЕЦБ была около 4%.

( Читать дальше )

Почему фондовый рынок США может опять упасть?

- 23 февраля 2019, 20:20

- |

По итогам третьего квартала 2018 г. сумма краткосрочных обязательств всех американских компаний составила 786 млрд долларов.

Сумма всех краткосрочных долгов, срок погашения по которым менее, чем через один год, к началу четвертого квартала 2018 г. составила 786 млрд долларов.

Рекорд по объемам обязательств был поставлен в первом квартале 2018 г., когда сумма достигала 827,7 млрд долларов.

Таким образом, в период с октября 2018 г. по сентябрь 2019 г. компании США должны погасить кредиты или рефинансировать их как минимум на 786 млрд долларов.

Сумма краткосрочных долгов американских компаний (млн дол.)

Источник: Бюро переписи населения США, расчеты Investbrothers (данная статистика по ссылке)

В данный объем входит как сумма краткосрочных кредитов, взятых менее, чем на год, так и долгосрочные кредиты, дата погашения которых наступает в течение ближайших 12 месяцев. Из общего объема на первую группу приходится 453,9 млрд долларов, на вторую — 332,1 млрд.

( Читать дальше )

Кейс Газпром нефти и чем он интересен

- 22 февраля 2019, 21:22

- |

Рад всех приветствовать!

После небольшого перерыва мы возвращаемся к итоговым МСФО за 2018 год, сегодня в фокусе у нас отчет Газпром нефти. Начнем традиционно с дисклеймера.

Анализ в статье не является индивидуальной инвестиционной рекомендацией и пропитан ядом предвзятости автора. Обязательно примите противоядие в виде собственных исследований и расчетов.

Итак, о предвзятости. Мне нравится эта бумага. С Газпром нефтью я работаю уже несколько лет. Когда я покупал ее по 145, она была дешевой. Когда я покупал ее по 220, она также была дешевой. Сейчас в районе 335 руб. она… впрочем обо всем по порядку.

Для статьи я свел операционные и основные финансовые данные за несколько лет. Попутно разобрался с некоторыми интересными нюансами, о которых и пойдет речь.

Операционные данные нефтегазовой компании это прежде всего

1. Добыча (апстрим)

( Читать дальше )

Убыток через зарубежного брокера – зачем сдавать декларацию 3-НДФЛ?

- 22 февраля 2019, 12:42

- |

Доброго дня всем. Хочу обратить внимание на следующее – многие из вас получили убытки по итогам торговых операций на фондовом рынке через зарубежного брокера за 2018 год. Обязанность по сдаче налоговой декларации 3-НДФЛ не возникает.

Но, есть свое «но». У большинства из вас были выплаты дивидендов. Посмотрите на отчеты вашего брокера. Даже если у вас был выплачен 1 доллар дивидендов (пусть даже с него был удержан налог), вы обязаны отчитаться и сдать декларацию 3-НДФЛ.

Не забывайте об этом. Пусть даже там к доплате в Россию налога будет 1 рубль, но сам факт «не сдачи» документа может привести к штрафу в 1000 рублей.

Иногда мне пишут и спрашивают – а можно потом, когда убытки сальдировать, тогда и показать дивиденды? Нет, это неправильно. Потому что при сальдировании убытка за 2018 год декларация будет составляться уже за другой год, а забытые дивиденды были именно в 2018 году.

Проверьте ваши отчеты. Удачного вам декларирования. Пишите, задавайте ваши вопросы.

Полезные ссылки с кратким описанием

- 20 февраля 2019, 19:07

- |

1. Календарь налоговых выплат:

http://www.oviont.ru/ru/useful/calendars/tax/

Здесь вы можете увидеть, когда предприятия выплачивают НДС, налог на добычу полезных ископаемых и акцизы. Данная информация, как считают многие аналитики, может быть полезна для прогнозирования курса рубля.

Логика такова: для выплаты налогов экспортеры будут продавать часть валютной выручки, что может вызвать укрепление рубля.

Особенно рекомендуют обратить внимание на квартальные выплаты.

2. Текущие технические рекомендации по акциям МосБиржи от компании БКС:

Я не пользуюсь рекомендациями БКС в торговле, но считаю их рекомендации полезными для расширения кругозора и общего развития.

3. Здесь можно скачать историю торгов по акциям, товарам и индексам:

http://www.finam.ru/analysis/export/default.asp

Очень полезная ссылка. Именно отсюда я беру статистику по акциям МосБиржи и по значению индекса.

( Читать дальше )

Ловушка старого успеха. Мовчан о Беринг Восток.

- 19 февраля 2019, 08:28

- |

Видел публикации ряда российских деловых СМИ, которые у меня вызывали неприятие из-за нарочито фрагментарного подхода без понимания сути происходящего. Максимум на что их хватало, это на анализ бухгалтерии в усеченном виде выбранной части сделки из общего контекста, и на какие-то несвязанные слова, претендующие на какой-то вывод или его подобие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал