Избранное трейдера Сергей

Lyft, Inc. (такси) – Убыток 9 мес 2019г: $2,246 млрд (рост убытка в 3,4 раза г/г)

- 30 октября 2019, 23:52

- |

Lyft, Inc.

As of July 31, 2019, the number of shares of the registrant’s Class A common stock outstanding was 280,041,336 and the number of shares of the registrant’s Class B common stock outstanding was 12,779,709.

https://www.sec.gov/Archives/edgar/data/1759509/000156459019031822/lyft-10q_20190630.htm

Капитализация на 30.10.2019г: $12,916 млрд

Общий долг 31.12.2017г: $712,12 млн

Общий долг 31.12.2018г: $1,479 млрд

Общий долг на 30.06.2019г: $2,427 млрд

Общий долг на 30.09.2019г: $2,746 млрд

Выручка 2016г: $343,30 млн

Выручка 2017г: $1,060 млрд

Выручка 9 мес 2018г: $1,487 млр

Выручка 2018г: $2,157 млрд

Выручка 1 кв 2019г: $776,03 млн

Выручка 6 мес 2019г: $1,643 млрд

Выручка 9 мес 2019г: $2,599 млрд

Убыток 2016г: $682,79 млн

Убыток 2017г: $688,30 млн

Убыток 1 кв 2018г: $234,34 млн

Убыток 6 мес 2018г: $413,24 млн

Убыток 9 мес 2018г: $662,40 млн

Убыток 2018г: $911,34 млн

Убыток 1 кв 2019г: $1,139 млрд

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Стенограмма пресс-конференции Д.Пауэлла

- 30 октября 2019, 22:02

- |

в обратной хронологии

30.10.2019

22:18 *Пауэлл завершил пресс-конференцию

22:13 *Пауэлл: Самое важное — повысить резервы до 1,5 трлн долларов

22:12 *Пауэлл: Использование заемных средств компаниями по историческим меркам высоко, ФРС внимательно следит за ситуацией

22:12 *Пауэлл: Длительный период роста примечателен отсутствием крупных финансовых дисбалансов

22:07 *Пауэлл: Экономика США сталкивается с долгосрочными вызовами, включая долю экомически активного населения, разницу в доходах

22:02 *Пауэлл: Наш прогноз в целом предполагает умеренный рост

22:00 *Пауэлл: Процентные ставки — не главный фактор для инвестиций компаний

21:59 *Пауэлл: Денежно-кредитная политика оказывает поддержку расходам домохозяйств, обеспечивая силу рынка труда

21:59 *Пауэлл: Видим более явное влияние мягкой политики на сектор товаров длительного пользования, рынок жилья

( Читать дальше )

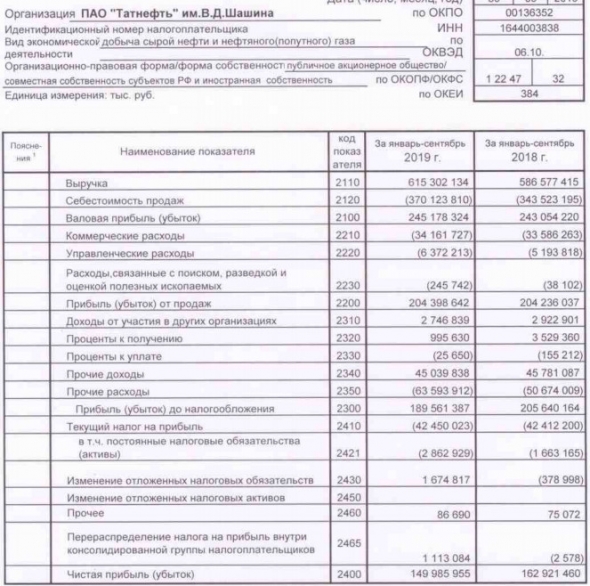

Татнефть – Прибыль рсбу 3 кв 2019г: 56,677 млрд руб (-18% г/г); Прибыль 9 мес 149,989 млрд руб (-8% г/г).

- 30 октября 2019, 15:51

- |

Татнефть – рсбу мсфо

2 178 690 700 Обыкновенных акций http://fs.moex.com/files/12122

Free-float 32%

Капитализация на 30.10.2019г: 1,639.47 трлн руб

147 508 500 Привилегированных акций

Free-float 100%

Капитализация на 30.10.2019г: 96,913 млрд руб

Общий долг 31.12.2016г: 103,885 млрд руб/ мсфо 385,693 млрд руб

Общий долг 31.12.2017г: 145,084 млрд руб/ мсфо 388,725 млрд руб

Общий долг 31.12.2017г: 186,249 млрд руб/ мсфо 424,507 млрд руб

Общий долг на 30.06.2019г: 225,129 млрд руб/ мсфо 446,306 млрд руб

Общий долг на 30.09.2019г: 234,525 млрд руб

Выручка 2016г: 486,176 млрд руб/ мсфо 580,127 млрд руб

Выручка 9 мес 2017г: 417,537 млрд руб/ мсфо 486,151 млрд руб

Выручка 2017г: 581,537 млрд руб/ мсфо 681,159 млрд руб

Выручка 9 мес 2018г: 586,577 млрд руб/ мсфо 675,157 млрд руб

Выручка 2018г: 793,237млрд руб/ мсфо 910,534 млрд руб

Выручка 1 кв 2019г: 205,152 млрд руб/ мсфо 227,326 млрд руб

( Читать дальше )

Татнефть - чистая прибыль по РСБУ за 9 месяцев составила 149,99 млрд руб против 162,9 млрд руб годом ранее

- 30 октября 2019, 15:42

- |

отчет

Новатэк - чистая прибыль по МСФО за 9 месяцев выросла почти в 7 раз

- 30 октября 2019, 14:40

- |

За девять месяцев, закончившихся 30 сентября 2019 г., наши показатели выручки от реализации и нормализованной EBITDA с учетом доли в EBITDA совместных предприятий выросли по сравнению с отчетным периодом 2018 года до 641,8 млрд руб. и 338,3 млрд руб. соответственно, или на 7,9% и 14,4%, в результате увеличения объемов реализации СПГ и нашей средней цены реализации природного газа на внутреннем рынке. Влияние данных факторов было снижено падением цен на углеводороды на международных рынках в 2019 году.

Прибыль, относящаяся к акционерам ПАО «НОВАТЭК», увеличилась до 370,0 млрд руб. (122,86 руб. на акцию), или в восемь раз, в третьем квартале 2019 года и до 820,9 млрд руб. (272,59 руб. на акцию), или почти в семь раз, за девять месяцев 2019 года по сравнению с аналогичными периодами 2018 года. На прибыль Группы значительное влияние оказало признание в марте и июле 2019 года прибыли от продажи соответственно 10%-ной и 30%-ной долей участия в проекте «Арктик СПГ 2» в общей сумме 675,0 млрд руб., а также признание в обоих отчетных периодах неденежных курсовых разниц по займам Группы и совместных предприятий, номинированным в иностранной валюте.

( Читать дальше )

Основной вклад в выручку Alphabet вносит реклама - Фридом Финанс

- 29 октября 2019, 17:17

- |

Основной вклад в выручку компании вносит реклама. Доходы от нее выросли на 17%, до $33,91 млрд. Нерекламные доходы от Google Play, Google Market, облачного сегмента и т.д. увеличились на 39%, до $6,43 млрд. Операционная маржинальность, исключая убыток по Google Bets, составила 24,6%. Это результат ниже, чем за аналогичный период 2018-го, что объясняется штрафом, сумма которого была включена в операционные расходы.

Операционные результаты Alphabet остаются сильными, однако один из основных рисков – регуляторный — сохраняется. К сожалению, пока неясно, какие именно законы будут приняты в Европе и США и какой эффект они окажут на маржинальность компании. Соответствующий риск и сдерживает прогноз по нашей целевой цене акции Alphabet, которая составляет $1145 до конца второго квартала 2020-го.Меркулов Вадим

ИК «Фридом Финанс»

Совокупная выручка Новатэка может снизиться на 13% - Альфа-Банк

- 29 октября 2019, 15:34

- |

Объемы реализации: 10 октября НОВАТЭК сообщил предварительные операционные результаты за 3К19, продемонстрировав снижение объемов реализации газа на российском рынке на 1% г/г и жидких углеводородов – на 1,2% г/г. Объемы реализации на международных рынках выросли на 66,8% г/г.

Финансовые показатели: По нашим прогнозам, совокупная выручка NVTK составит 190,5 млрд руб., что на 13,0% ниже г/г. Выручка от реализации газа снизится на 6,6% г/г на фоне поддержки внутреннего рынка; выручка от реализации жидких углеводородов снизится на 18,1% г/г. По нашей оценке, EBITDA дочерних компаний составит 61,8 млрд руб., что на 12,3% ниже г/г.Корыцко Антон

Альфа-Банк

Разовые статьи: 22 июля NVTK закрыл сделки по продаже 30% акций проекта “Арктик СПГ 2” (CNPC (10%), CNOOC (10%) и Japan Arctic LNG (10%), отметив, что условия сделок не отличались от сделки с Total (10%), которая была закрыта в 1К19. Мы полагаем, что окончательная цена будет скорректирована с учетом капиталовложений, которые были инвестированы между двумя датами закрытия сделок. Доходы от продажи окажут поддержку основному показателю чистой прибыли.

Дефицит никеля на мировом рынке обострится, если экспорт из Индонезии не возобновится - Sberbank CIB

- 29 октября 2019, 15:17

- |

В конце августа Индонезия уже перенесла срок ввода запрета на экспорт руды с низким содержанием никеля с 2022 года на январь 2020, что способствовало росту поставок китайским производителям никеля, стремящимся пополнить запасы до конца года.

В сентябре экспорт никелевой руды составил 160% от среднего показателя за 8М19. Это, в свою очередь, спровоцировало дефицит никелевой руды на внутреннем рынке Индонезии: по сообщениям Reuters, в ноябре крупнейший в стране производитель никеля Tsingshan планировал сократить выпуск на 20% (хотя компания не делала заявлений, подтверждающих это намерение).

Между тем местные горнодобывающие компании жалуются на недостаточно привлекательные цены на внутреннем рынке из-за слишком сильных переговорных позиций металлургических корпораций, особенно после запрета на экспорт руды с 1 января 2020 года. По данным Reuters, на прошлой неделе для решения этой проблемы индонезийские власти обсудили вопрос о введении минимальной цены на никелевую руду, обеспечивающей приемлемую рентабельность для горнодобывающих предприятий.

( Читать дальше )

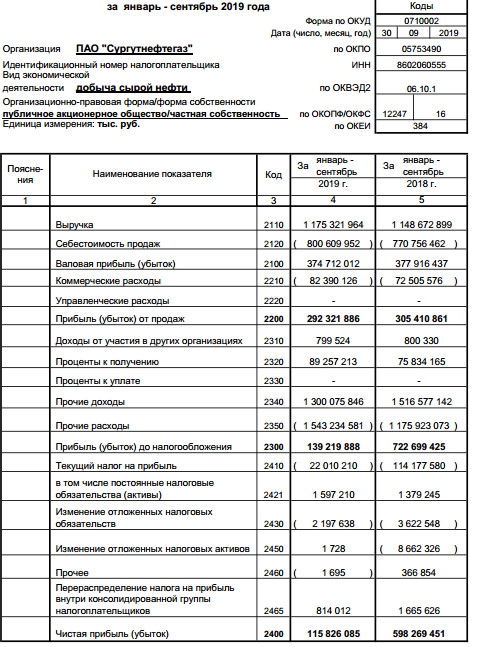

Сургутнефтегаз - чистая прибыль по РСБУ за 9 месяцев снизилась в 5 раз

- 29 октября 2019, 14:55

- |

Ликвидные активы «Сургутнефтегаза» к концу сентября 2019 г. составили 2,981 трлн руб. против 2,955 трлн руб. по итогам первого полугодия

отчет

Магнит отчитался. Что делать с бумагами компании?

- 29 октября 2019, 13:13

- |

Чистая прибыль сократилась на 57,3% год-к-году и составила 3,3 млрд руб. Рентабельность чистой прибыли снизилась на 151 б.п. до 0,9%.

Эти цифры были встречены рынком негативно, несмотря на то что общая выручка выросла на 10,5%, а чистая розничная выручка увеличилась на 9,1%.

Генеральный директор сети Ян Дюнинг сообщил, что в 3 квартале было принято стратегически важное решение распродать более половины запасов пассивной матрицы, что разово негативно отразилось на рентабельности по EBITDA и LFL продажах, но открыло путь на полки новому ассортименту. Так же по словам Дюнинга магазины у дома и дрогери продолжают показывать позитивную динамику LFL продаж, а средний чек продолжает улучшаться.

Если верить словам генерального директора «Магнита» – лучшие времена только наступают, поэтому мы, как инвесторы, будем терпеливо ждать укрепления бизнеса.

На текущий момент акции находятся под давлением. Мы ставим рекомендацию «держать» по этим бумагам, поскольку в ближайшей перспективе есть вероятность коррекционного роста вплоть до отметки 3500.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал