Избранное трейдера Vlk

Решение вопроса о происхождении средств с Альфа-Банком

- 10 декабря 2018, 13:12

- |

писал примерно месяц назад пост о истории Альфа-Банком

https://smart-lab.ru/blog/504638.php

история вроде как рассосалась, каким образом:

банк запросил у меня документы о «происхождении» всех денежных средств на счету примерно в начале сентября

на мой вопрос — какие операции вас «смутили» банк не ответил, ответ был из серии — комментариев не даем, предоставляйте документы

предоставил выписку со вклада из банка МКБ, с начислением процентов, из банка русский стандарт, а также документы о том, что я снимал эти деньги наличными

отдал все это в банк, последовал ответ — не подходит, предоставьте дополнительные документы. какие — также нет ответа

вот список

1 2ндфл

2 договора продажи квартиры

3 договора дарения

4 договор займа

5 3ндфл

6 документы о продаже ценных бумаг

после переговоров с менеджером (у меня вроде как премиальное обслуживание) и возражений из серии «не могу понять что нужно специалистам комплаенса» удалось встретиться с специалистами из комплаенса

( Читать дальше )

- комментировать

- 13.3К | ★44

- Комментарии ( 300 )

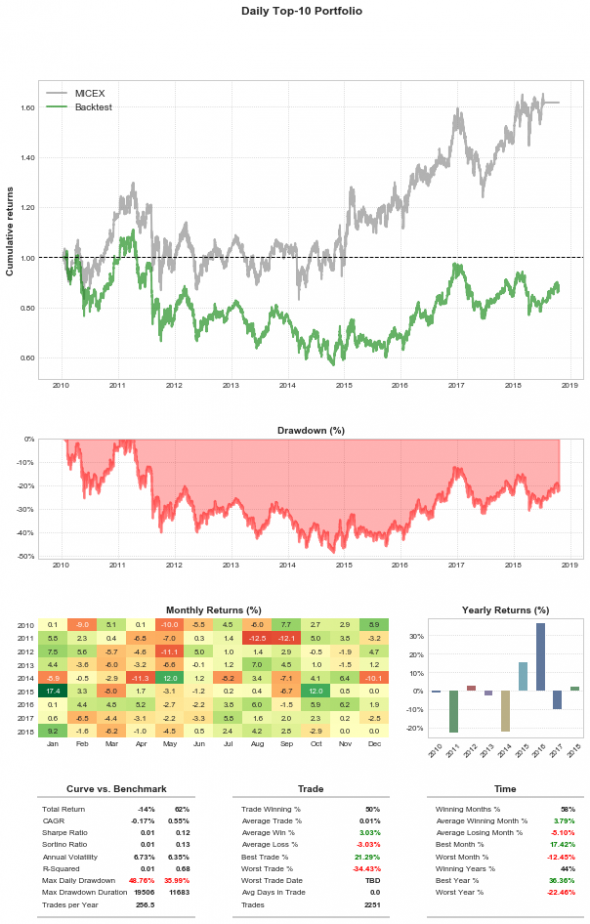

Стратегия покупки лидеров на акциях

- 05 декабря 2018, 13:14

- |

Пост в продолжение темы покупки лидеров из этого поста

smart-lab.ru/blog/508639.php

Автор покупает топ 8 лучших акций по итогам недели.

Думаю, данная стратегия переоценивается.

Возьмем 20 тикера из топ ликвидных на ММВБ.

И будем каждую неделю покупать 5 лучших. В отличии от предложенной стратегии здесь нет стоплоссов.

Система всегда в рынке, даже на падении.

Бэктест без учета комиссии с 2010 года в сравнении с индексом MICEX будет выглядеть так:

На растущем рынке еще как-то работает, но в боковике, увы, жестко проигрывает купил и держи.

Привет индексное инвестирование ))).

Всем удачи!

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

- комментировать

- 24.1К |

- Комментарии ( 65 )

ТСЛАБ+IB опыт торговли америки

- 29 октября 2018, 08:48

- |

ТСЛАБ+IB опыт торговли америки

Давненько не писал. Много работал.

0 Пишу про акции. Фьючи дороже. Там нужен счет от ляма грина и выше. В техническом плане связка Тслаб+IB весьма стабильна. Напрягает сильно 13-14ти часовой рабочий день с 10 утра до 23-24 ночи без праздников.

1 В марте 2017г появилась возможность протестить америку при помощи связки тслаб2+IQfeed. Что позволяло выйти на алготорговлю на америке. Где то к августу сформировалась общая картинка. В мае 2018 закинул 74000 баксов. И где то в конце июля стал торговать роботами под америку на связке тслаб2+ IB через TWS. Приоиграл -10к баксов из них где то больше половины на багах и глюках. Наработал опыт. Делюсь.

2 Сразу скажу что по деньгам это дорого и затратно. Тслаб 4000руб в месяц + IQfeed 7000руб + выделенный сервер в датацентре 5000 в месяц + 1500 расходы на IB. Чтоб просто посмотреть и торговать надо иметь расход в районе -18000 в месяц или -210к в год. Дорого вкрай. Чтоб расходы были хотяб на уровне <5% в год размер размер счета должен быть более 4мио руб.

( Читать дальше )

К размышлению

- 28 октября 2018, 10:28

- |

Как это усложняет работу трейдера?

1) Становится больше ретестов, в частности первый откат остается единственным все реже.

2) Касается это всех тайм-фреймов или же на старшем таймфрейме вероятность ретеста меньше?

3) На умеренном рынке ММ быстрее и точнее предвосхищает дисбаланс и «подгоняет» рынок (гэпом, ордерами по маркету) — ускоряя неизбежный (хотя и не выгодный ему) сценарий. Пока не увидит встречные заявки нужного объема или сам не накопит нужный объем. Так было всегда или это относительно свежая тенденция? Это можно было наблюдать как на рывках Si в этом году, так и на снижении S&P.

4) Это (эффективность) вынуждает увеличивать стоп-лосс и/или увеличивать количество повторных попыток. И то и другое отрицательно сказывается на рентабельности, меняется риск/прибыль в невыгодную для трейдера сторону.

Т.е. либо безоткатно, либо многкократно.

P.S. Без отсылки к повышению эффективности рынков. Дневной тайм-фрейм.

( Читать дальше )

Оптимальное количество бумаг в портфеле

- 23 октября 2018, 07:18

- |

Оптимальное количество бумаг в портфеле

Очень часто, когда заходит речь о диверсификации, на лице слушателя появляется скептическая улыбка. Казалось бы, что тут можно придумать нового: все уже давным-давно известно, писано и переписано тысячами трейдеров. Если вкратце резюмировать суть большинства рассуждений на тему диверсификации, то можно выделить две основные идеи:

- Диверсификация необходима.

- Избыточная диверсификация неэффективна, ибо не позволяет много заработать.

Не знаю как вас, а меня всегда интересовал вопрос: каким же должно быть оптимальное количество различных бумаг в портфеле? Интуитивно кажется понятным, что если все деньги поставить на одну бумагу, то риск будет очень велик, и подобная торговля уже сильно смахивает на лотерею (угадал/не угадал). С другой стороны, если купить акции около 100 различных компаний, то, помимо проблем с управлением и анализом такого большого портфеля, рассчитывать на приличную доходность тоже можно с большой натяжкой. Как же быть? Сколько бумаг покупать? Прежде чем дать свой ответ на этот вопрос, мне кажется необходимым сделать небольшую оговорку: я вполне отдаю себе отчет, что каждый раз бывает по-разному, иногда портфель, сформированный из всего 2 бумаг, обгонит портфель из 10 бумаг, а когда-то будет наоборот. Тем не менее, мне хотелось бы провести исследование на статистических данных для ответа на вопрос, какое же число бумаг будет оптимальным наиболее часто или даже точнее будет сказать так: какой интервал бумаг (от и до, например от 6 до 10, или от 10 до 15 и т.д.) обеспечит наибольшую доходность.

( Читать дальше )

- комментировать

- 16.6К |

- Комментарии ( 39 )

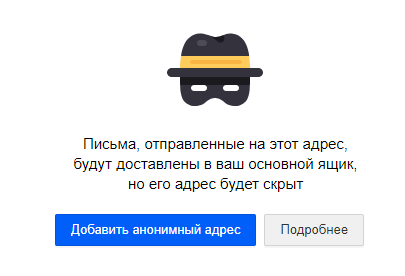

Средство против гуру-спама

- 19 октября 2018, 11:27

- |

Допустим, хотите что-то скачать на сайте очередного гуру-великого-несливающего (зачем это делать, это второй вопрос — но вдруг).

А там с вас требуют email. А почему?

А потому, что среднестатистический гуру, собака сутулая, желает потом заспамить вас жестоко, угрюмо и беспощадно.

Делаем так:

1) Идем сюдой: e.mail.ru/settings/aliases

2) Там жмем «Добавить»

3) Получаем бессмысленный адрес.

( Читать дальше )

Как обогнать индекс (пример выигрышной торговой стратегии)

- 15 октября 2018, 09:37

- |

Как обогнать индекс (пример выигрышной торговой стратегии)

В кругу экономистов бытует мнение, что обогнать фондовый индекс на длительной перспективе невозможно, и если вам удалось в какой-то определенный год вырваться вперед, получив прибыль гораздо выше той, которую продемонстрировал индекс акций, то в будущем неизбежно ваши результаты не превзойдут индекс, а могут оказаться только хуже него. Подобная точка зрения следует из гипотезы эффективного рынка. К сожалению, экономика отличается от математики тем, что строгое доказательство практически любого утверждения представляется невозможной задачей. Тем не менее, в данной статье мне бы хотелось привести пример одной из стратегий, которая способна обогнать индекс акций в длительной перспективе. Разумеется, я отдаю себе отчет в том, что не могу доказать это математически. Впрочем, в экономике практически везде используются различные гипотезы, которые невозможно доказать, например, почему-то принято считать, что движение цен подчиняется нормальному распределению, и я что-то нигде не встречал какого-либо доказательства подобного утверждения. Тем не менее, именно на основе гипотезы о нормальном распределении была придумана знаменитая формула Блэка-Шоулза для оценки стоимости опционов, за которую ее авторы даже получили нобелевскую премию.

( Читать дальше )

Изучаем риски владения отечественными ETF или За что платить менеджерам ФинЭкса , если они просто копируют индекс?

- 31 августа 2018, 13:49

- |

Комиссия ФинЭкса по фондам в основном 0,9% от СЧА. По двум фондам — 0,45%

Ниже приведены комиссии по «дешевым» западным ETF, которые. на мой взгляд, более надежны чем фонды от ФинЭкса:

Самые дешевые ETFs (TER %):

Schwab Total Stock Market Index — 0.03

Schwab Multi Cap Core ETF — 0.03

Vanguard Total Stock Market — 0.14

Vanguard Total Stock Market ETF — 0.04

iShares Core S&P 500 Equity ETF — 0.04

Schwab International Index Fund — 0.06

Vanguard Total International Stock Market Fund — 0.17

Vanguard Total International Stock ETF — 0.11

iShares Core MSCI International ETF — 0.10

Fidelity Total Market Index Fund — 0.015

Fidelity Total International Index Fund — 0.06

Тенденция на снижение комиссий набирает обороты во всем мире. Но ФинЭкс упорно молчит по этому поводу.

Причина простая — монополизм на рынке. Или мы что-то не знаем?

Вопрос очень простой для инвестора — а за что платить менеджерам ФинЭкса, если они просто копируют индекс??? За что такие комиссии?

В чем заключаются титанические трудозатраты менеджеров ФинЭкса в отличие от трудозатрат менеджеров вышеупомянутых западных компаний?

( Читать дальше )

Надо ли сообщать в налоговую инспекцию о своих зарубежных брокерских счетах?

- 25 мая 2018, 18:30

- |

Сейчас россияне обязаны отчитаться в ФНС о движении денег на своих зарубежных счетах.

Зачисленные на банковские счета доходы должны быть отражены в декларации о доходах за 2017 год и по ним должен быть уплачен налог 13%.

Подать такую декларацию надо до 3 мая.

Формально, брокерский счет не является банковским, и россиянин не обязан сообщать о движении средств по нему в налоговку. Однако, если иностранный брокер открывает вам забугорный кастоди-счет, куда например сваливает дивиденды, то вы уже попадаете и под формальную букву закона.

А на счет неформальной налоговая считает, что по счетам, на которых учитываются ценными бумаги, так же должен быть отчет в ФНС (так сказала пресс-служба ФНС в ответ на запрос газеты Ведомости). Но юристы считают, что по закону ФНС этого требовать не может.

Важно! В сентябре российская налоговка сможет получать инфу о ваших зарубежных брокерских счетах через обмен налоговой информацией по CRS — Common Reporting Standard.

Важно2! С января этого были изменения в законодательстве. Если вы провели за бугром >183 в году, то можете ни о чем не отчитываться:)

https://www.pressreader.com/russia/vedomosti/20180524/281852939233955

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал