Избранное трейдера Владимир Каминский

Рост продолжается. Инвестиционный портфель 28.05.2023.

- 28 мая 2023, 11:50

- |

Добрый день, смартлаб!

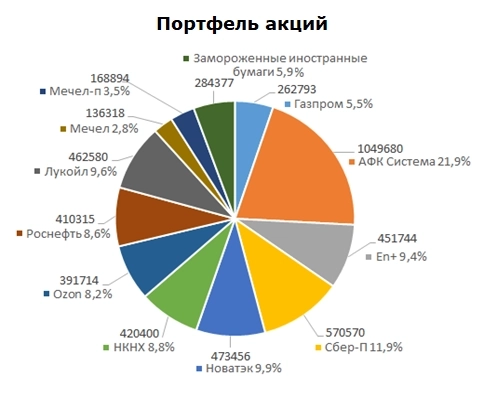

Как обычно каждые полгода подвожу итоги инвестирования. В этот раз пост делаю на две недели раньше т.к потом просто может не быть времени. Цель данного портфеля — показать доходность выше индекса Мосбиржи. Условия: откладываю 50-60к в месяц.

Индекс вырос за ~ полгода на 25,5%, портфель на 34,7% (+2,5кк), но учитывая вложения с зп рост – 28%. Стоит отметить сохранение большого количества кэша, которое явно снижало волатильность. В каждом полугодии из пяти, что я отслеживаю — рост портфеля выше индекса, хотя 24 февраля 2022 входил на 70% в акциях. За примерно два года с помощью акций РФ и вложений увеличил капитал с 7,1кк до 9,68кк.

Из общего. Соотношение акции/кэш за полгода особо не изменилось 65/35.

( Читать дальше )

- комментировать

- 375 | ★4

- Комментарии ( 0 )

Величина дивидендного гэпа

- 25 апреля 2023, 18:04

- |

Пусть P цена акции на момент закрытия (в последний день, торгуемый с дивидендом). Тогда, определение див.доходности запишется как d=Div/P, где Div — размер объявленного дивиденда. Оценим, величину X на которую должна упасть цена компании на открытии торгов. До отсечки «чистая» стоимость актива равнялась P — t_p*(P-A), где А — цена по которой акция была куплена, а t_p — налоговая ставка на доход от продажи ценных бумаг. После отсечки к чистой стоимости активов надо будет прибавить дивиденд, получим: (P-X) — t_p*(P-X-A) + (1-t_d)*Div, где t_d — налоговая ставка на доход по дивидендам.

( Читать дальше )

Статистика, графики, новости - 12.04.2023

- 12 апреля 2023, 05:31

- |

62 года назад наш СОВЕТСКИЙ человек Юрий Гагарин начал своё утро с полёта в Космос! Это было первое «космическое» утро в истории человечества! И сделала его наша с вами страна! С ПРАЗДНИКОМ, ДОРОГИЕ ДРУЗЬЯ!

И всем привет!

Сегодня очень много статистического материала по нашей с вами России. Ибо Банк России вывалил и посчитал всякое. Надо ознакомиться. Поехали...

Кстати, если вдруг кто пытался найти причину роста Сбера, то вот оно в том числе:

( Читать дальше )

Как я ограничиваю риски в своих сделках? - методика выставления стоп-лоссов

- 12 марта 2023, 17:11

- |

👉инвестиционные

👉спекулятивные

Для тех и других сделок методы ограничения рисков могут отличаться.

Для спекулятивных сделок всегда должен существовать порог ограничения убытков.

Важно понимать, что:

👉шорты

👉сделки с фьючерсами

👉сделки с плечом (маржинальные сделки)

— всегда являются спекулятивными и всегда должны сопровождаться жестким ограничителем потерь (стоп-лоссом).

«Стоп-лосс» не всегда означает автоматический приказ на закрытие сделки. Это то условие, после которого вы понимаете, что идея не сработала и ее надо закрывать. Минус любого стоп-лосса всегда в том, что вы закрываете сделку по худшим ценам, поэтому это эмоционально тяжелая операция и далеко не все способны строго выполнять стоп-лоссы.

По инвестиционным позициям риск-менеджмент может быть устроен по-разному. Например: вы можете найти хорошую фундаментальную идею, но дождаться входа в неё по теханализу (например, на пробое какого-нибудь канала или на растущем импульсе). В этом случае, вы можете выставить стоп-лосс за крайнюю точку импульса:

Это лишь пример! Чтобы выбрать идеальную точку постановки стоп-лосса, можно изучить историю данного конкретного инструмента, и определить, какие величины «стопа» лучше всего работали в прошлом.

( Читать дальше )

- комментировать

- 11.3К |

- Комментарии ( 65 )

Открываю ПИФ по ком. недвижимости. Лонгрид.

- 12 марта 2023, 16:11

- |

С начала этого года меня захватила идея по организации теплого и лампового ПИФа коммерческой недвижимости. За все спасибо @Финансовому Архитектору. Начитался его обзоров на ПИФы. А я вот сам в коммерческую недвижимость умею и могу и чужие ПИФы мне не нужны. Я постоянно в рынке. И видя какие % платят ПИФы банков — хочется смеяться. Так понимаю, там зарабатывает кто угодно, но только не владельцы паев. Сам я сдаю коммерческую недвижимость. Беру что-то убогое, делаю за недорого что-то красивое и сдаю дорого. Сейчас стал видеть очень интересные варианты. Но это надо покупать прям здесь и сейчас, имея много свободных денег. Чего практически нет. Так я и подошел к идее организовать какой-то фонд. Опросил друзей: интересны ли им такие вложения? Оказалось — да, интересны. Сходу нарисовалась сумма 30-50 млн. руб. В целом этого достаточно для оборотки, так как планирую использовать кредитное плечо, но возникли организационные вопросы. Ниже раскрою тему и, возможно, кто-то поделится знаниями, опытом как все сделать лучшем виде.

( Читать дальше )

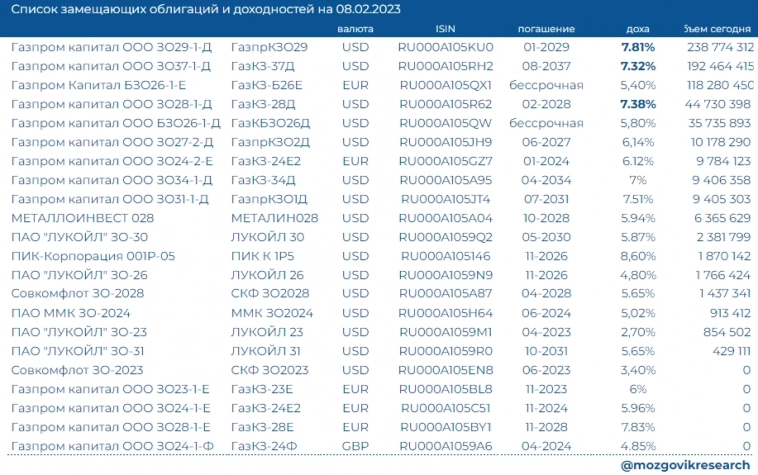

Список замещающих облигаций: какие облигации можно купить, чтобы хранить сбережения и получать доходность в валюте?

- 08 февраля 2023, 14:35

- |

Смысл аномально высоких доходностей в некоторых выпусках Газпрома в том, что там сидят продавцы, которые купили эти бумаги с хорошим дисконтом, и теперь продают по ценам ниже рынка, чтобы зафиксировать прибыль. В этих же выпусках сосредоточена максимальная ликвидность.

Если бы Газпром заново размещал эти бонды, вряд ли бы мы увидели там такие доходности.

Так в целом-то конечно неплохая альтернатива доллару, ибо таких ставок по долларовым депозитам уже давно себе и представить нельзя.

Напомню, что выплаты в замещающих бондах как и сами бонды номинированы в долларах, но сделки и расчеты все проходят в рублях.

Если взять выпуск КЗО29 с доходностью к погашению 7,8%, то там доходность купона относительно рыночной цены всего 3,8%. Доходность 7,8% возникает только в случае успешного погашения данной бумаги в 29 году, или роста ее цены. Сейчас выпуск торгуется 78% от номинала.

Все эти бонды я добавил в вочлист, их параметры можете посмотреть тут: https://smart-lab.ru/q/watchlist/dr-mart/18863/

( Читать дальше )

- комментировать

- 12.8К |

- Комментарии ( 26 )

Как я вывел математический способ определить степень вашей финансовой свободы

- 25 января 2023, 08:33

- |

Вполне возможно, что этот улыбающийся капустный братишка будет финансово посвободнее вас! Нет времени объяснять, чуть ниже расскажу, почему

Это материал из цикла «Метод улитки»: напоминаю, что я пишу книгу про личные финансы и выкладываю каждую главу в свободный доступ. Первая глава лежит вот здесь, предыдущая (про житейский бухучет) доступна по этой ссылке – а ниже, получается, будет продолжение. Но в целом, каждую главу можно смело читать по отдельности – так что, если вы пропустили предыдущую, то можно сильно не париться и просто читать дальше.

( Читать дальше )

Накидайте в комментариях ссылок на видосы, которые вы добавили в избранное + топ-интервью за последний год

- 07 января 2023, 14:08

- |

Из того, что посоветовали, я посмотрел вот это видео… и должен сказать, что это, пожалуй, лучшее интервью из тех, которые я видел минимум за последний год. Обычно я не могу смотреть длинные видео, а тут я прослушал два часа и мне было мало, в конце меня посетила мысль: «как? так быстро кончилось? хочу еще!». За Маргуланом в принципе слежу уже не первый год, но тут просто концентрированная кладезь мудрости.

Слил более 2,5 млн. Инвестиционный портфель 19.06.2022.

- 19 декабря 2022, 13:10

- |

Добрый день, смартлаб!

Каждые полгода подвожу итоги инвестирования. Цель данного портфеля показать доходность выше индекса Мосбиржи. Условия: откладываю 50-60к в месяц, максимально допустимое плечо 20%.

Индекс снизился на 43% с 3719 до 2133. Портфель за год снизился на 20,5% с 9042053 до 7189363 при этом сумма вложений за год ~700 тыс. руб. С дополнительными вложениями общая потеря 27%.

Из общего. В ближайшее время собираюсь купить чуть больше валюты, активно не набираю акции. Соотношение акции/кэш изменилось за год с 61/39 к 71/29.

( Читать дальше )

Мои итоги 2021

- 10 января 2022, 13:35

- |

ТРЕЙДИНГ

Трехзначная доходность в 2021 вывела счет из трехлетнего периода боковика, обусловленного контртрендовыми экспериментами. Самыми дорогостоящими за всю карьеру трейдера. Более подробно проблему описывал здесь.

Удалось заработать во всех торгуемых компонентах. Оправдалась на все 100 ставка на лонг в разделе “Фьючи на акции/индексы”. Весной и осенью дали сверхдоход. При этом слабоволатильный рынок не явился причиной распила, как у многих. Произошло это, на мой взгляд, из-за довольно медленных систем. Среднее время в позиции 7-8 дней в этом разделе.

Ошибкой года было постепенное добавление объема к шортам. Изначально торгую Лонг: Шорт=3:1. Довел постепенно к 2:1. Получил излишний распил в течение года. Заработки на шортах в октябре (ГМК) и в декабре (весь рынок) лишь компенсировали потери. Дополнительного заработка это решение не принесло. В конце года вернулся к прежнему соотношению.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал