Избранное трейдера Vladimir T

Трейдерские байки. 2. Про мельдоний

- 22 декабря 2018, 12:32

- |

Я вам вот что скажу. Не зря ВАДА ополчилась на этот самый мельдоний, он даже загнанную лошадь может поставить на ноги. И расскажу вам историю из собственной жизни.

Как я писал уже ранее, у меня выдался черный год по здоровью.

Один мой друг по интернету, большой мастер в области составления гороскопов по китайской методике — карт Ба Цзы, в конце октября сказал, что иначе и быть не могло. Этот год по гороскопу у меня является годом крутой ломки, которую надо пережить и идти к блистающим вершинам.

Общение наше завязалось в конце октября, когда он написал мне, что давно мной интересуется (чем сильно меня удивил) и гороскоп для меня составил давно — очень интересный гороскоп по его мнению. А пишет он потому, что последняя декада октября и начало ноября, особенно второе число, это то самое днище, от которого рынок моего здоровья начнет разворот и пойдет вверх. И в этот период нужно быть особенно внимательным к своему здоровью.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 16 )

Тестируем классический индикатор ССI (Commodity Channel Index)

- 22 декабря 2018, 10:58

- |

Существует мнение среди трейдеров, что все классические штатные индикаторы не могут работать стабильно долго, а при смене тренда или еще при каких-либо обстоятельствах и вовсе начинают приносить убытки. Нам захотелось проверить стабильность некоторых популярных индикаторов путем оптимизации (подбора настроек индикатора на форвардных участках тренда и поиска лучших значений настроек индикатора), мы с нашей командой из трейдерского сообщества Trader Ok решили разобрать эту тему.

Хочу поделиться своими тестами. Мною был сделан простенький торговый алгоритм для индикатора CCI, куда были включены следующие параметры для торговли:

* TakeProfit, StopLoss, Trailing, TrailingStep;

* применить к PRICE_CLOSE и т.д.;

* Сделки true – это серия сделок подряд, при выключенном false просто одна сделка, up_Level – верхний уровень, dn_Level – нижний уровень и сдвиг сделки на указанное число баров (это когда сигнал пришел и начинается отчет на N число баров и только потом входит в сделку, как говорится, нагружаем по полной, делаем перебор всех параметров в поисках лучшей комбинации).

( Читать дальше )

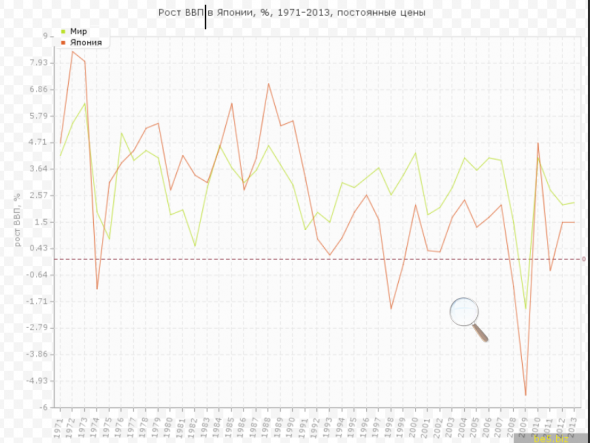

Инвестиции в Японии за последние 20 лет

- 20 декабря 2018, 13:41

- |

Заинтересовал сценарий Японии, как аутсайдера мирового фондового рынка. Я не эксперт по Японии, всё находил в сети Интернет, поэтому поправьте, если заметите ошибки.

Валюта в Японии.

За 20 лет уводили до 150, а потом снижали до 70. Сейчас курс примерно тот же, что и 20 лет назад.

Экономика в Японии.

После экономического чуда конца 80-х, чудеса закончились.

( Читать дальше )

Трейдерские байки. Подняться с сотки баксов

- 20 декабря 2018, 03:10

- |

Общался в сети с одним человеком, который записался ко мне в друзья в фейсбуке и интересуется финансовыми рынками, в частности моими индикаторами, которые можно получить бесплатно (работают на демо и реале на серверах компании OpenFX).

Интересная штука интернет, чаще всего не знаешь, кто с другой стороны и чем он по настоящему дышит. Вроде и общение было нормальное и человек казался вполне понимающим, пока не прозвучала сакраментальная фраза: если со 100 долларов смогу подняться, то есть смысл пробовать.

Япона мать!!!Ты первый раз взялся за это дело, которым другие занимаются всю жизнь. И ты думаешь отнять у них деньги со своей соткой баксов? Более того, ты думаешь что это возможно, особенно если воспользоваться моими чудесными индикаторами.Да, иногда возможно. Так же как выиграть в лотерею.

Вот только вопрос интересный. Не возникает у тебя мысль, а почему автор этих чудесных индикаторов уже не сделал это сам? До тебя? Ведь он лучше знает эти индикаторы и наверное умеет ими пользоваться.

( Читать дальше )

Сбросить кандалы финансовых рынков

- 13 декабря 2018, 07:15

- |

Пару слов из истории.После окончания университета я некоторое время работал в области разработки и применения методов анализа и обработки сигналов в различных прикладных приложениях, а с началом периода, который называют перестройка, ушел в бизнес.

К 2000 году в моей научной карьере был перерыв в 12 лет. Но тут человек, которому я не мог отказать, попросил проконсультировать относительно спекуляций на валютном рынке FOREX. Он не имел об этом ни малейшего представления, я тоже, поэтому пришлось засесть за литературу, в которой я впервые увидел графики рыночных цен. Вот тут то мне стало понятно, почему зарубежные авторы иллюстрируют знакомые мне методы цифровой обработки сигналов на примере биржевых котировок. И как у любого узкого специалиста у меня тоже возник естественный интерес применить знакомый мне аппарат для анализа рынков.

Но речь пойдет не обо мне и не столько обо мне. Речь пойдет о свободе, за которой большинство приходит на рынок. Многих привлекают не столько деньги, сколько возможность уменьшить свою зависимость от других людей. В частности, человек, которого я консультировал, видел свою жизнь примерно в таком ключе. Несколько минут сидит за компом, потом занимается разными делами различного уровня приятности: ресторан, баня, женщины, концерты, театры, путешествия и т.д. и т.п. Иногда заезжает на пару минут в офис открыть или закрыть сделки, посмотреть сколько денег заработано и снова возвращается к приятным занятиям полностью свободного человека, у которого масса интересов, не связанных с работой.

Увы, вряд ли многие могут похвастаться таким режимом жизни. Ничего не вышло и у моего знакомого. С наскоку самому торговать не получилось. Книги он читать не любил, ПАММов и инвестиционных сервисов тогда еще не было, поэтому рынки он оставил. Понял, что это не для него и занялся более предсказуемыми финансовыми операциями.

Что же касается большинства практикующих трейдеров, то чаще всего они тоже не свободны, а прикованы к компьютеру на весь день, причем молодые и наиболее оголтелые готовы сидеть у монитора круглосуточно. Кто по необходимости, а кто стал своего рода наркоманом. И только считанные единицы могут жить относительно свободно. Однако трейдеры, о которых я писал в своей предыдущей публикации ("Рынок: быть правым или зарабатывать?"

( Читать дальше )

Мусор для обывателя, или что предлагают некоторые профессиональные участники своим несведущим клиентам

- 12 декабря 2018, 10:39

- |

Совсем недавно я написал статью «Корпоративные бонды под табу для частного инвестора», где обосновал и показал в чём кроются риски, и как их стоит учитывать при оценки облигаций.

К моему большому сожалению, некоторые профессиональные участника рынка, ведут недобросовестную работу, продавая непросто корпоративные, а откровенно «мусорные» бумаги инвесторам под видам высокодоходных и низкорискованных активов, сравнивая их например с ОФЗ или депозитами в банках, намеренно уделяя мало времени разговору о рисках.

Я уже 2-4 месяца наблюдаю за работой одной из команд. С точки зрения закона к ним нет вопросов, а вот с точки зрения морали – очень много. Набор активов, которые предлагается частным инвесторам (лично у меня не поворачивается назвать портфелем) не выдерживает никакой критики, поскольку туда входят всего 7 бумаг 4-х эмитентов.

( Читать дальше )

Рынок: быть правым или зарабатывать?

- 11 декабря 2018, 12:12

- |

Причуды и случайности жизни волей судьбы столкнули меня с коллективом, в котором достаточно много трейдеров.

И что характерно, практически все они зарабатывают на рынке. И неплохие деньги.

Но фишка не в этом. Фишка в другом.

Зарабатывают они в нарушение распространенных и считающихся общепринятыми правил и мнений о том, что нужно делать и чего делать никак нельзя, а именно:

— они не ставят стопы, а если ставят, то чисто формальные, которые настолько далеко от цены открытия позиции, что практически никогда не срабатывают;

— они используют усреднение, причем иногда, даже страшно сказать про такую крамолу, с элементами мартингейла;

— они практически не пользуются фундаментальным анализом и новостями, точнее пользуются, но только для того, чтобы не торговать во время выхода важных новостей;

— они достаточно пренебрежительно относятся к анализу техническому, за исключением элементарных графических построений;

( Читать дальше )

По мотивам книги "Разумный инвестор". Конспект 4. Основы стратегии пассивного инвестора

- 06 декабря 2018, 08:55

- |

«Доходность вложений должна зависеть от умственных усилий, которые инвестор прилагает для достижения своих целей.» — не устает повторять Бенджамин Грэм.

Предыдущие конспекты:

- Инвестиции и спекуляции — разумные и безрассудные.

- Инвестор и инфляция

- 100 лет фондового рынка

- Основы стратегии пассивного инвестора

Золотая середина Грэма

Золотое правило Грэма — соблюдать долю акции/облигации в пропорции 25%/75% портфеля и наоборот. Можно увеличивать и уменьшать эти доли в периоды роста и рецессии — это, думаю, дельный совет. Однако, думаю, каждому нужно научиться дожидаться окончания таких вот периодов.

Думаю необходимо в электронной таблице проводить анализ по текущим ценам и определять как изменилась доля активов в текущих ценах. У меня в портфеле только один вид облигации и мое соотношение в текущих ценах 85/15 и это при том, что стоимость акций в портфеле существенно упала за последний год. Есть мнение, что в таком соотношении можно заместо облигаций учитывать дивидендные, «защитные» активы.

( Читать дальше )

Корпоративные бонды под табу для частного инвестора!

- 05 декабря 2018, 17:14

- |

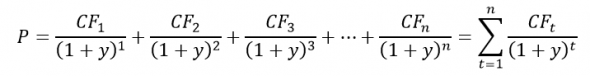

Почему я не рекомендую корпоративные бонды физическим лицам?

В своих выступления и обучающих материалах я всегда говорю, что физические лица должны сторониться вложений в корпоративные облигации. На то есть два простых основания:

- Риск дефолта

- Риск ликвидности

Но обычно, этих простых оснований недостаточно, чтобы убедить людей держаться подальше от «корпоратов». И чтобы показать, почему я решительно против, представляю вашему вниманию настоящую небольшую статью.

Начнём с основ. Из общего курса по инвестициям, мы знаем, что цена любой облигации определяется из простой формулы дисконтированных (приведённых) денежных потоков. При этом мы можем считать как стоимость облигации из нее, так и доходность к погашению (ставку дисконтирования) если нам известна цена на рынке. Формула 1:

( Читать дальше )

Теория и практика относительности или разговор с умным человеком...

- 04 декабря 2018, 20:07

- |

В предыдущих постах (1, 2, 3), мы обсуждали с Александром (А.Г.), почему его определение движения цены ошибочно и не отвечает действительности. Серьезных контраргументов или доопределений не последовало. Как и нового определения. А потому мы помним и продолжаем придерживаться очевидного — цена не движется.

До тех пор, пока не будет доказано обратное, конечно.

Почему бремя доказательства лежит на Александре и иже с ним? Ответ очевиден — потому что тот, кто утверждает, тот обосновывает и доказывает. Тем более тогда, когда профессионал (и далеко не только в сфере торговли фин. инструментами) не в состоянии дать простых и исчерпывающих формулировок там и тогда, где и когда критикует

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал