Избранное трейдера Trojanus

ФРС сворачивает стимулирование, но рынок акций вырос, а не упал! И вот почему

- 05 ноября 2021, 10:43

- |

В этом посте постараюсь максимально понятно объяснить, что сейчас происходит. Глава федрезерва США позавчера объявил о переходе к tapering.

Tapering («постепенное ослабление» или «торможение») — процесс замедления темпов покупки активов Федеральной Резервной Системой США, ознаменовывающий начало сворачивания политики «количественного смягчения» (Quantitative easing, QE).

Возможно, вам стало сейчас совсем-совсем ничего непонятно! Так что предлагаю вернуться на 1,5 года назад и разобраться с тем, как мировая экономика оказалась в такой позиции, в которой она есть сейчас, откуда во всём мире появилась инфляция, почему автомобили и стройматериалы в Усть-Застойске подорожали в несколько раз, причем здесь ФРС и почему рынки акций всего мира растут, а вообще-то должны падать (нет, не должны).

Разгон

У ФРС США есть этакий чудо-инструмент, от которого буквально зависит вся мировая экономика — базовая процентная ставка Федрезерва. Это не значит, что центробанки других стран не так важны — вовсе нет. Их решения также значительны, но США — крупнейшая экономика мира, этот факт не оспорить, так что всё происходящее там неизбежно влияет на весь мир.

( Читать дальше )

- комментировать

- 6.3К | ★24

- Комментарии ( 32 )

Как улучшить свою жизнь в 2 раза!

- 16 октября 2021, 20:33

- |

Вы хотите получать больше наслаждения от жизни?

После применения рекомендаций из этой статьи ваша жизнь безвозвратно улучшится, как минимум, в 2 раза. Проверено лично. Готовы к изменениям? Начинаем!

1) Составьте список того, что доставляет вам удовольствие. Что вас радует в этой жизни. И теперь начните делать это чаще в 2 раза!!! Только что вы узнали секрет, как улучшить свою жизнь в два раза. Можно в 4 или 16… Делайте больше того, что делает вас счастливым.

Например, мне нравятся поездки на природу, в горы, на водопады. Раньше делал это один раз в год, теперь два раза в месяц. В результате улучшение жизни за год в 24 раза. Или люблю ходить в баню. Раньше парился один раз в месяц, теперь 2 раза в неделю. Увеличение кайфа в 8 раз.

Это так просто, что в это трудно поверить. Делайте чаще то, что вас радует. Найдите этот предел. Нравится ходить в кино, театр, рестораны, парки… так ходите чаще!

( Читать дальше )

- комментировать

- 12.7К |

- Комментарии ( 92 )

Правила безопасности для частного инвестора

- 27 июля 2021, 21:00

- |

Пост навеян ситуацией с бумагами #tal #edu #didi #btc #spce — всадники обнищания начинающих инвесторов. Сюда же пирамиды «финико» и ещё какая-то дрянь.

( Читать дальше )

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

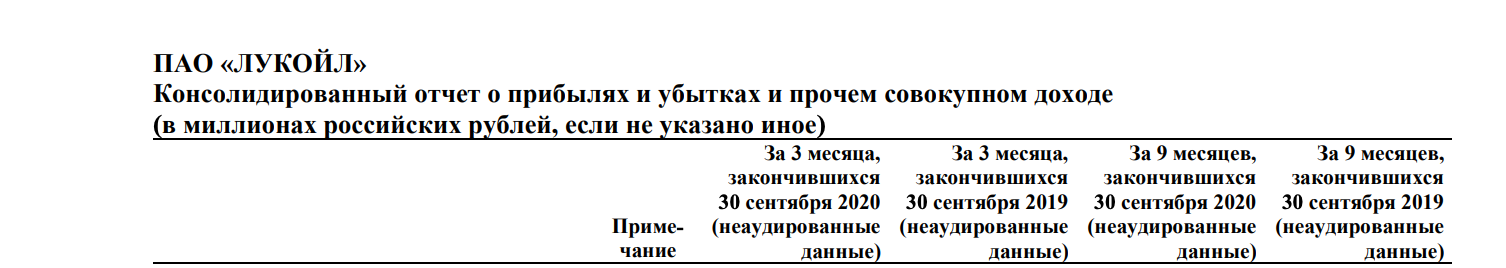

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

- комментировать

- 18.7К |

- Комментарии ( 18 )

Проиграть на бирже всё – это нормально! Немного реальной статистики.

- 07 мая 2021, 22:13

- |

Всем добра!

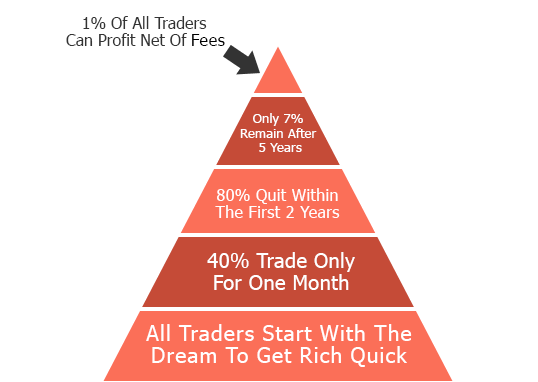

Я часто говорю, что на горизонте одного года в среднем около 10% трейдеров сохраняют свой депозит или выходят в плюс, а на горизонте нескольких лет – всего не более 2%.

Но пытливые читатели тут же задают мне вопрос – откуда я взял эти данные и «можно ли ссылочку на источник сей занимательной информации»?

И действительно, вроде «все слышали» и «все знают» про 2% и никто даже в этом не сомневается, но где же хоть одна работа, демонстрирующая эти данные? Я решил найти пруфы.

Предлагаю ознакомиться моим вольным переводом результатов исследования «Performance of Intraday traders in Stock Market» от 9 марта 2019 года совместного авторства Dhruvin Khandwala, Yash Kheni и Archita Koolwal (Mithibau College of Arts, Chauhan Institute of Science, Amrutben Jivanlal College of Commerce and Economics). Ссылка на исходник (https://www.scribd.com/document/409766132/Research-project-pdf).

( Читать дальше )

ПРО РИСКИ

- 01 мая 2021, 02:46

- |

«Чтобы бороться завтра – надо выжить сегодня!» (какой-то альпинист)

«Good news for everyone!»

1. Сегодня про опционы будет очень мало!

2. Сейчас считаю свой «писательский зуд» удовлетворенным, посему делаю перерыв на неопределенное время. Не буду больше спамить. Ухожу с головой в работу, т.к. скоро будет «много крови!» или откровенное «болото»…

ПРЕЛЮДИЯ

В современном мире людям/детям прививают клиповое мышление. Показывают только красивую картинку, вызывающую «слюноотделение», но вообще не показывают риски и негативные исходы.

Всё как в идеальном мире или компьютерной игре, где без потерь (кроме времени!) можно просто начать уровень заново.

Например, как здорово заиметь вот этот классный смартфон!

Но реклама умалчивает о том какую информацию этот красивый новый друг передаёт о тебе «кому следует».

( Читать дальше )

Что я понял за год в инвестициях

- 30 апреля 2021, 12:35

- |

30 апреля 2020 года я завел первые деньги на брокерский счет, к каким выводам я пришел за это время.

Считать надо все в долларах

Рубль – не самая лучшая мера измерения по причине значительной волатильности курса и постоянной инфляции. Доллар и евро как средство измерений подходят значительно лучше. Да, в них тоже есть инфляция, но она не так велика, более того, на краткосрочных периодах (в пределах 2-3 лет ей вообще можно пренебречь). Некоторые альтернативно одаренные люди предлагают выбрать в качестве меры измерений золото, но это настолько за гранью добра и зла, что даже не хочется это обсуждать, пусть попробуют за золото купить хлеба в магазине. И да, всем адептам «доллара по 200» и «доллара по 50» — до тех пор, пока наш ЦБ придерживается политики плавающего курса рубля, наш деревянный и дальше будет дешеветь примерно на разницу инфляций у нас и в США (т.е. на 4-5% в год) – только это процесс неравномерный, курс на какое-то время стабилизируется, но потом все приходит в равновесное состояние. В этот момент народ обычно бежит в обменники за баксами, хотя это точно самое невыгодное время для покупки валюты.

( Читать дальше )

⭐️ Как выбрать акции для покупки с помощью отчёта 8-K

- 23 февраля 2021, 16:44

- |

Добрый день, друзья!

Мой пост об отчетах 10-K, 10-Q и 8-K американских эмитентов (https://smart-lab.ru/blog/677043.php) вызвал достаточно большой отклик среди Смарт-Лабовцев (68 ⭐️ + 326 ❤️). Поэтому выполняю своё обещание и рассказываю о методике анализа отчетов 8-К, которая в прошлом году принесла мне 50% годовых в долларах США (https://smart-lab.ru/blog/668157.php).

Внимание: лонгрид. Если у Вас в данный момент нет возможности на 15 минут сосредоточиться на изучении достаточно сложной информации – лучше добавить пост в избранное и вернуться к его прочтению позже.

В прошлый раз мы пришли к выводу о том, что отчеты 10-K содержат только прошлые данные, в силу чего информация, отражённая в них, уже заложена в текущие котировки акций. А с учётом того, что изучение формы 10-K является достаточно трудоёмким процессом, то для частного инвестора эта форма теряет всякий смысл.

( Читать дальше )

Как «Ревущий Котёнок» с Reddit заработал 28 500% на акциях GameStop: объясняю простым языком

- 29 января 2021, 10:36

- |

Что произошло: Roaring Kitty атакует!

GameStop — это международная сеть магазинов видеоигр, которая переживает далеко не лучшие времена. Низкая прибыльность и непонятные дальнейшие перспективы (кто вообще будет ходить в магазин за тем, что можно просто качнуть из Steam?) привели к тому, что акции компании упали с $55 в 2013 до $4 к середине 2020 года.

Несколько крупных хедж-фондов были убеждены, что падение котировок акций GameStop продолжится: как говорят профессионалы, они «зашортили» эти акции на крупную сумму. Однако, в январе 2021 года акции внезапно резко пошли вверх — особенно в течение 26-27 января, когда котировки достигли $360 (рост в 20 раз по сравнению с ценами на 1 января!).

( Читать дальше )

Ok, Зумер. Как новое поколение меняет экономику и инвестиции

- 10 декабря 2020, 12:51

- |

Американский инвестбанк Bank of America выпустил отчет о том, как поколение Z, то есть люди, родившиеся после 1995 года, будут влиять на экономику в ближайшие годы. В последнем подкасте Bastion мы разбирали какие тренды окажут наибольшее влияние на экономику и инвестиции в ближайшие годы. Теперь публикуем статью с ключевыми графиками исследования, которые нужно знать инвестору для поиска долгосрочных инвестиционных идей.

1. Кто такие Зумеры?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал