Избранное трейдера Владимир Куксаев

😌Облигации на ИИС - спокойствие приоритет

- 16 декабря 2025, 17:19

- |

Декабрь — пора пополнять семейные ИИСы. Льготными инвестиционными счетами мы пользуемся всей семьей. Для родителей и сестры серьезная выгода — возврат НДФЛ на вложенные, для меня освобождение от налога на прибыль. Сейчас, кстати, все перешли уже на третий тип ИИС, где есть и вычет и освобождение от налога. Я остался пока на ИИС-Б, т.к. в новом режиме для меня плюсов особо нет, а холд-период еще на 2 года не очень хочется получать.

Но сегодня больше хотел написать на тему облигаций. Так-как все, кроме меня, следуют стратегии ИИС+облигации, что позволяет получать хорошую доходность, при этом тратить на это время только в конце года. Не глазеть на графики 24/7.

📋Принципы по которым выбираются облигации:

-В основном муниципальные, редко крупные корпоративные

-Дата погашения не больше года-двух от даты закрытия ИИС или необходимости снять деньги. Т.е. если ИИС раскрывается через 3 года, то желательно брать облиги с погашением не больше 4-5 лет.

-Есть небольшая доля замещающих валютных облигаций

( Читать дальше )

Легче не будет - спорт и инвестиции

- 27 ноября 2025, 00:30

- |

⛹️♂️Спорт

Ниже моя фотка после московского марафона в 2023 году. Именно после этого события спорт выпал из моей жизни. Не потому, что я как-то перетрудился на забеге, просто закрутились дела — переезд, смена обстановки, фестивали, путешествия. В общем пришлось заниматься какими-то другими делами, вместо занятий спортом.

С того момента я набрал 15-17 кг и думал, что пффф, фигня, изи скину. За жизнь я несколько раз доходил до веса 90-100 и возвращал к 74-80.

Когда писал диплом (2021), банками лопал сгущенку, поэтому из универа выпускался с весом около 100. После выпуска посидел на яищенке с огурцами, побегал пару месяцев и скинул 20 кг. Расслабился и за следующее полгода снова вернулся к 90.

Во второй половине 2022 снова надоело быть пухляшом, решили с другом поспорить, кто скинет больше за 45 дней. Он героически победил скинув с 96 до 76, но и я не сильно отстал, сбросил с 91 до 74. Окончание спора отметили хорошо объевшись пиццы, но следующий год (2023) держал вес в районе 75-77. Как раз до марафона.

( Читать дальше )

🏋️Ипотечная нагрузка (Теория против практики)

- 18 ноября 2025, 00:06

- |

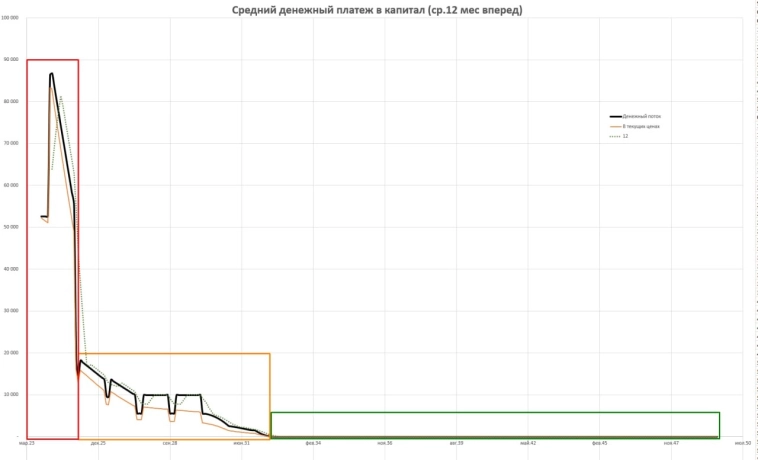

Два года назад я писал о денежной нагрузке при покупке квартиру в ипотеку. Тезисы из нее:

-Пиковая (1-1.5 года): Строительство, первый взнос, ремонт и мебель.

-Умеренная (5-10 лет): Аренда почти полностью покрывает ипотеку; разницу легко компенсировать.

-Нулевая (через 8+ лет): Инфляция и рост аренды «съедают» фиксированный платеж, и квартира начинает приносить чистый пассивный доход.

Уже прошел почти год, как получил и сдаю студию. Есть возможность сравнить модель из поста и данные на практике.

Ниже привожу График необходимых платежей после оплаты первоначального взноса:

( Читать дальше )

✏️Не верю в “акции навсегда” – Алроса и Лукойл.

- 13 ноября 2025, 00:47

- |

Не могу пройти мимо ситуации на российском рынке и не обсудить происходящее. Отечественные акции в очередном ступоре — такие популярные акции как Лукойл летят в бездну и частные инвесторы в панике. Им обещали золотые горы, но что-то пошло не так. Страх, паника, жадность — все по классике.

Опыт и циклы

За 8 лет на российском фондовом рынке довелось увидеть много кейсов. Сел писать статью про них и понял, что каждый кейс заслуживает отдельного поста. То, что сейчас происходит было уже и в 2019, и 2020, 21,… и т.д. Каждый год есть кейс, когда верняковый народный кейс превращается в засаду, в прямом смысле, лет на 10. Но для Тимофея и его конкурсов не жалко написать.

Да, в некотором смысле можно сказать, что это задним числом все умные и спустя 5 лет понятно, что Северсталь надо было продавать на рекордных дивидендах. Однако, как правило падению предшествуют редфлаги, которые многие инвесторы предпочитают игнорировать.

❌Купил и забыл — не работает

Почему заголовок — я не верю в акции навсегда? За свой опыт понял, что нет вечных идей. Нет простых решений. Совет — купи индекс и забудь, тоже не работает, если вы покупаете индекс на перегретом рынке, а потом ждете N лет его восстановления. Это как минимум не весело.

( Читать дальше )

Капиталистическая гонка - как продвигается

- 11 марта 2025, 00:21

- |

Иногда капиталистическая гонка на столько стремительная, что трудно найти силы написать короткую заметку

🏡 Недвижимость: Ремонт

В январе получил ключи от студии.

Напомню, что в октябре 2023 брал студию 23,5кв, м.Нижегородская (5 мин). Первоначальный взнос 1,8 млн, цена 9,2 млн, ипотека под 6,8%, ~50к платеж.

Объект принимали с приемщиком. Процесс взыскания за косяки пока на паузе — с первого января поменялись законы, сказали лучше подождать лета.

Косяков не много. Окалины на окне, треснутая плитка в сан узле, кривоватые стены, окна продувает. Однако ничего критичного, сдавать можно без исправлений.

В феврале начал делать меблировку. Подзатянул, деньги под ремонт лежали на вкладе до конца января + думал, что нужно дождаться судебную экспертизу.

Сейчас готово уже больше половины, кухня изготавливается. Предварительно меблировка выходит в ~500к. Самые дорогие статьи — холодильник 50к, кондиционер с установкой 40к, кухня 240к.

Можно было, наверное, уложиться и в 300к меблировки, смету выложу на канале как закончу.

( Читать дальше )

Мой провал 2024 - инвестиции в акции

- 25 декабря 2024, 00:01

- |

Год подходит к концу и пора подводить итоги. Как любит говорить один человек – этот год был непростым. Однако это не помешало ему быть по-своему ярким и запоминающимся.

Свои доходы и финансовые цели я делю на три кластера: Инвестиции, Бизнес и Недвижимость. Эта статья будет посвящена результатам по портфелю, про Бизнес и Недвижимость в следующих статьях.

🎯Цель на 2024 по портфелю была – 4 млн чистых активов.

Удалось ли ее достичь? До 2025 еще несколько дней, но скорее всего до цели дотянуться не выйдет. Сейчас размер портфеля в районе 3,75 млн. На начало года было 2,68 млн.

( Читать дальше )

- комментировать

- 10.8К |

- Комментарии ( 34 )

Почему бизнес не делается на свои

- 12 декабря 2024, 00:49

- |

Комментарий к посту про влияние ключевой ставки на бизнес:

Я почему-то на свои свой магазин держу. Без кредитов! Если вы не способны управлять своим капиталом — у вас мозг не под бизнес заточен, а под работу «на дядю». Там думать, анализировать и прогнозировать не нужно. Так что, да. ВАМ нужно закрывать свой бизнес!!!

Давайте разбираться, где истина?!

Для понимания освежим в памяти два показателя — ROE и ROA

ROE — Отношение прибыли к собственному капиталу (рентабельность своих денег вложенных в бизнес и оставленной в нем последующей прибыли)

ROA — Отношение прибыли к активам (собственный капитал + долг).

Понятия приведены упрощённо

Можно заметить, что при бизнесе только на свои ROE = ROA

Представим, что мы решили открыть торговую компанию. У нас есть 100 тыс. рублей.

1️⃣Первый год

1) Мы покупаем товар на 100 тыс. и продаем его за 3 мес. на 150 тыс.

2) Мы снова покупаем товар на 150 тыс и еще через 3 мес продаем на 225 тыс.

3) В конце года такой схемой у нас 506 тыс., свои 100 тыс., которые мы вложили в начале года принесли нам 406 тыс или ROA=ROE=406% годовых.

( Читать дальше )

- комментировать

- 12.6К |

- Комментарии ( 50 )

😈Злые капиталисты накручивают цены!

- 18 ноября 2024, 00:40

- |

По следам комментариев к предыдущему посту про влияние ключевой ставки на наш бизнес:

«Давайте посочувствуем барыге, но не от всего сердца – накручивает цену х3, еще и жаловаться на дорогие кредиты успевает»

❓Почему товарная единица стоит на фабрике 50 рублей, а на ВБ продается за 250 и сколько с этого профита?

По заявкам всех верующих в ИКСЫ прибыли, палю годноту — вся расходная цепочка на реальном примере:

📦Товар

Вес 20гр/шт

Объем ~0,1л/шт

Цена на фабрике: $0,25/шт

Цена на ВБ/Озон: 170 руб/шт

Объем поставки – 500 кг (25 000 шт.)

🤑Накрутка 6Х! Золотое дно?

💵Покупка и перевод валюты

На сегодня знаю несколько способов расчета, со своими комиссиями и заморочками.

Перевод наличной валюты – общая комиссия выходит ~2% от биржевого за обмен в банке (Москва). И комиссия за перевод – 0-3%.

Перевод по платежному приложению (ЗК/WU) – после блока расчёта в долларах можно переводить в евро, но появились издержки за двойню конвертацию. Общая комиссия ~7-10% от биржевого.

( Читать дальше )

- комментировать

- 11.2К |

- Комментарии ( 91 )

🏠Однушка от ПИК за 40 млрд или как работает сложный процент

- 03 ноября 2024, 01:51

- |

Ключевая ставка стремится ввысь, а за ней растут и ставки по ипотеке. Ипотека с гос. поддержкой закончилась и теперь доступ к льготам имеют не только лишь все, мало кто имеет. Рыночная же ставка приближается к 25%.

В случае повышения ключевой ставки в декабре до 23%, рыночная ипотека достигнет 28%.

Несмотря на «заморозки» по рынку недвижимости, застройщики не спешат снижать цены. Однокомнатная квартира от ПИК, 34кв в пешей от БКЛ со сдачей в 2025 году стоит ~15 млн рублей. (как накопить?)

💥При первоначальном взносе 3 млн, под 28%, на 30 лет переплата составит 88 млн, а полная стоимость 100 млн рублей! Ежемесячный платеж составит 280 тыс. руб.

Конечно, стоит помнить, что 100 млн сейчас и через 30 лет, это абсолютно разные деньги, но навряд ли они будут лишними.

Кстати, если вложить 3 млн под 28% годовых на 30 лет, то результат будет 5 000 000 000. Только не у банка, а у вас.

🔼Однако самое эпичное, что если мы инвестируем 3 млн, под 28% годовых и будем пополнять счет по 280 тыс. (как платежи по ипотеке), то через 30 лет на нашем счету будет 40 000 000 000 (СОРОК МИЛЛИАРДОВ РУБЛЕЙ)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал